Zerodha CEOがAMCライセンスを申請したという発表は、ネチズンによる「歓迎」と「破壊的」の両方の動きとして歓迎されました。証券会社は、クオンツモデルの関与の可能性があるパッシブファンドに焦点を当てたいと考えており、ビジネススタンダードを報告しています。すでに彼らからの期待は「低コスト」(直接?)のインデックスファンドやETFのようです。彼らのAUMがどのように成長するか(AMCが生き続けるための唯一の方法)はまだ分からないが、インドの投資家が低コストのインデックスファンドの準備ができているかどうかを尋ねることも重要である。これが、私たちが既存のセットアップに打撃を与える低コストのパッシブ投資から遠く離れていると思う理由です。

上記の発表に先立って、以下の議論が打ち込まれました。この記事は、パッシブ投資に関連するいくつかの事実と、インドの投資家がこれらの商品を採用することから遠く離れていることを強調することを目的としています。ゼロダの将来についての解説ではありません。彼らの操作スタイルについては何も知られていないので、今それについてコメントすることはほとんど意味がありません。

現在、2つ星評価のニフティインデックスファンド、3つ星評価のニフティインデックスファンド、または4つ星評価のニフティインデックスファンド(2020年2月現在のバリューリサーチによる星評価)から選択できることをご存知ですか?同じことがSensexにも当てはまります。3つ星と5つ星のインデックスファンドから選択できます。 同一のファンドからの収益には大きなばらつきがあります ポートフォリオ!

ご想像のとおり、高評価のファンドとは、費用が安いおよびファンドのことです。 「高いAUM」続きを読む :これらの5つのインデックスファンドはインデックスを上回っています。なぜそれらを避けるべきなのか!

AMFI AUMデータを掘り下げると、通常プランなどの驚くべきデータが見つかります。 UTI Nifty Next 50 Index Fundは、AUMの47%を占めています(2019年の第4四半期)。なぜ地球上で、インデックスを追跡したい投資家は、手数料がリターンに影響を与える通常のプランを選択するのでしょうか?これはインドの残念な事態です。

もちろん、すべてのインデックスファンドに当てはまるわけではありませんが(UTI Nifty Indexの通常プランはAUMの21%を占め、2019年の第4四半期)、特にNFOの段階では、正当化するために大量の初期流入が必要となるため、ディストリビューターが重要な役割を果たします。ローンチ(有料のツイート、記事、ビデオなど、かなりのプロモーション費用がかかります)

ETFの世界はさらに悪化しています。定期的な計画や手数料がないため、ほとんどのETFには、価格とNAVの間に大きな偏差がある少数のカロールがあります。 続きを読む:

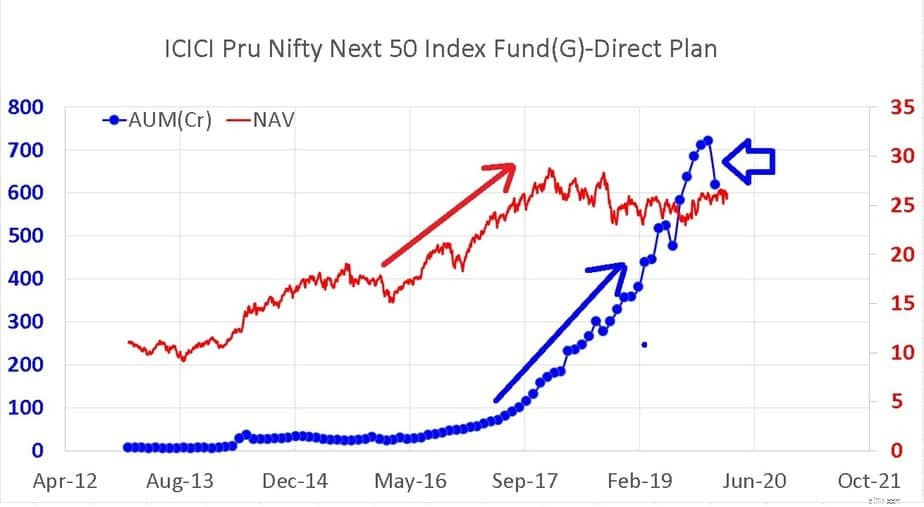

上記の注目の画像は、便宜上複製されています。これは、AUMの成長(青)とICICI Nifty Next 50 DirectPlanのNAVの動きを示しています。 AUMが月にズームアップしたことに注意してください 後 NAVは上昇しました。その後、NAVが2年以上水中にあり(2018年1月の最大値未満)、2020年1月に急激な低下を記録すると、AUMは減速しました。

AUMとNAVの間のラボは、行動ギャップとも呼ばれます。 。または、投資家のリターンが商品のリターンと同じ(低い)ではない理由。ファンドがバリューリサーチによって5つ星と評価されたとき、AUMは拡大しました。現在は2つ星の評価を受けています(おもしろいことに、通常のプランは3つ星の評価を受けています)。ほとんどの投資家は、良いパフォーマンスを見た後にお金を入れ、悪いパフォーマンスを見たときに引き出します(少なくとも長期的な目標のために反対のことをする必要があるとき)。

言い換えれば、過去のパフォーマンスとピアパフォーマンスがAUMの主要な推進力です。インデックス投資は、投資家がアクティブなファンドのパフォーマンスが一目見ただけで一貫してアンダーパフォームしていることを確認しない限り、決して回復することはできません(最後の1,3,5リターン)。現時点では、SEBIの分類ルールの前でさえも苦労しているアクティブなファンドを認識するために、より深く掘り下げて、ローリングリターンを検討する必要があります。 続きを読む:(1) たった5つの大型株ファンドがNifty100を快適に上回っています! (2) これにより、投資方法が変わります。S& Pインデックスとアクティブファンドレポート

バリューリサーチに行き、昨年のリターンの減少という観点から大型株ファンドを分類すると、58のうち25位の最初のインデックスファンド(通常プランと直接プランの両方を数える)が見つかります!つまり、24のアクティブなファンドは、Nifty / Sensexの上半分と残りの市場との間の相違にうまく反応しました。

これは、アクティブ投資が「大成功」であるという意味ではありませんが、カジュアルなオブザーバーには確かにそう思われ、ほとんどの投資家はそれ以上のものではありません。 SEBIが大型株の世界をトップ100を超えて増やすことについてのこのすべての話は、どちらも役に立ちません。

インデックス投資についてのソーシャルメディアのおしゃべりがますます増えていることに注意してください。ニフティとセンセックスのわずかな株だけが上昇し、残りの市場は低迷しました。 続きを読む: Nifty50とNifty50の等重量指数の差を過去最高で返します!

順調に進んでいるときにパッシブ投資への関心が高まることは、長く続く可能性は低いです。インデックスAUMが長期間ノーリターンの間に合理的に成長する場合、私たちはインドのパッシブ投資家を真剣に受け止めることができます。

また、ほとんどの投資信託投資家は「マサラミックス」アプローチを信じています。彼らは良いものすべてを少しずつ購入します。米国株が好調な場合は、フィーダーファンドを購入してください。 Nifty Next 50がうまくいくなら、それを手に入れてください。Nifty/ Sensexがうまくいくなら、それを手に入れてください。しかし、既存の持ち株を売らないでください!ほとんどの投資信託ポートフォリオには、XIRRの数字よりも多くのファンドがあります。したがって、そのようなポートフォリオにインデックスファンドへの「ある程度のエクスポージャー」が含まれているかどうかは関係ありません。

今のところ、あちこちのツイートを除いて、パッシブ投資が近い将来に違いを生むことを示唆する証拠はありません。それをミューチュアルファンド市場全体、特に(利益が見られる限り)小型ファンドを愛するミレニアルに外挿するのは愚かです(ソーシャルメディアバイアス?)。

Zerodhaに関しては、他のプレイヤーが誰も踏まずにAUMのスライスを取得するための十分なスペースがあります。大きなかつらに勝るどころか、成功する(または失敗する)と考えるのは時期尚早です。すべての「ビッグAMC」には、怠惰な顧客の喉に資金を押し込むための銀行があります。ゼロダが最初に銀行免許を申請すべきだったのだろうか!