株価は今年初めの暴落を受けて反発し続けているが、原油は新高値近くに戻っている。実際、2017年の株式市場のスーパーランにもかかわらず、6月以降、原油は実際に株式を上回りました。そして、2018年4月も引き続きそうしています。

これは、投資家が現在の不安定な株式環境の中で選択できることを意味します。そして、それは必ずしも商品の投機を意味するものではありません。石油の探査、掘削、生産、精製を行う企業を代表するエネルギー株は、最終的に株式市場を上向きに導く位置にあるように見えます。

どうすればいいの?何年もの間、「ブラックゴールド」の基本はかなり厳しいものでした。 「世界は石油に溢れている」または「原油在庫が再び増加している」という見出しを目にすることはかなり一般的でした。実際、米国は2011年5月に石油の純輸出国になり、2014年にはサウジアラビアとロシアに次ぐ3番目に大きな原油生産国になりました。

出典:米国エネルギー情報局

石油が忘れられた投資だったのも不思議ではありません。

しかし、ここ数ヶ月で非常に静かに、石油のファンダメンタルズはより良い方向に変化しました。世界経済の回復、産油中東での地政学的リスクの高まりに起因する堅調さ、およびそれらの石油備蓄の減少の組み合わせを認めることができます。

実際、貯蔵中の石油量の減少は、原油価格が底を打つ直前の昨年5月に始まった。これは1999年から2001年以来の最初の真に意味のある衰退です。

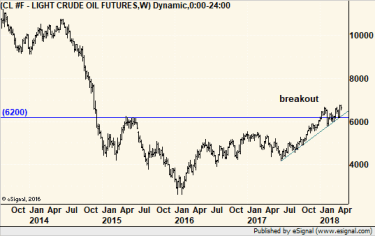

技術面では、今月の原油価格は上昇に転じました。それは、基本パターンと呼ばれる3年間の横方向の範囲の集大成であり、強気と弱気が彼らの戦略をテストします。かなり大きな短期的な動きが上下するものもありましたが、どちらの側も長期的な見方に自信がありませんでした。

つまり、今年までです。

技術面もファンダメンタル面も、すぐに1バレルあたり100ドルの石油価格に戻ることを示唆しているわけではありませんが、市場の調子は強気です。問題は、投資家は何を買うべきかということです。

先物市場での投機を望まない投資家は、米国オイルファンドを見ることができます。 (USO、13.75ドル)プロキシとして。これは、月に近い原油先物契約を保持し、それぞれが満期に達するとそれらをロールオーバーする上場取引型金融商品(ETP)です。原油価格と完全に一致するわけではありませんが、トレンドに沿っており、現時点ではそれ自体が強気市場にあります。

投資家は株式と同じようにUSOを売買できますが、それでも先物市場に結びついた投資です。誰もがそれに満足しているわけではありません。それらの人々にとって、多くのエネルギー株はまた、上昇する長期的な傾向と「技術的な」ブレイクアウトを示しています–さまざまな株価チャートパターンに付随する突然の動き。

石油およびガスの探査および生産グループから、Newfield Exploration Company (NFX、27.91ドル)は、過去17か月で、最高値の50ドルから最低値の22.72ドルに下落したため、パフォーマンスが最も悪かったものの1つでした。 2月21日、同社は予想を上回る第4四半期の収益を発表しましたが、その日の株価は10%以上下落しました。

チャート用語では、それは弱気トレンドの集大成であり、売りのクライマックスで終わりました。これは、最後の雄牛が最終的にタオルを投げる最後のウォッシュアウトです。良いニュースは、それがラリーのためのかなり強い条件を設定するということです。確かに、買い手は水域をテストし始め、その後まもなくお金が株に逆流し始めました。この強気なセンチメントを解き放つために必要だったのは、4月に原油が3年ぶりの高値に転じたことだけでした。

NFXの過去12か月の株価収益率は、約13であり、セクターの平均P / Eを下回っています。そのフォワードP / E(来年の収益に関するアナリストの見積もりに基づく)は8.9であり、これも歴史的に低い側にあります。

これは、アナリストが期待する改善のために、市場がまだ株価を設定していないことを意味します。

技術的には、NFXは1株あたり約23ドルで複数年の取引範囲の底から上昇しています。範囲の上限は48ドル近くであるため、圧倒的な量の供給にぶつかる前に株が集まる余地が十分にあります。または、売り手は歴史的に高価な価格で株を下ろすことをいとわないでしょう。

ニューフィールドは配当を支払っていませんが、上昇傾向にあるエネルギー株は配当を支払っています。大手企業のうち、シェブロン (CVX、$ 122.31)には、3.6%の配当利回りなど、多くの有利な特性があります。

シェブロンの四半期収益は、2016年の初めからほとんど上昇傾向にあります。アナリストは、今週後半にリリースされる予定の2018年第1四半期の見積もりが大幅に増加する傾向が続くと予想しています。

同社は1月31日に配当を引き上げたが、これは常に投資家に歓迎されている。また、シェブロンの株価は原油価格の変化に反応するため、商品は株価の帆に追加の風を吹き込みます。

2月初旬、前四半期よりも高い収益を報告したにもかかわらず、アナリストはより多くのことを期待していました。株価は下落し、主要なテクノロジー株がようやく引き戻されたとき、より広い市場での突然の急激な下落によって悪化した可能性があります。技術的な指標は、在庫からほとんどお金が残っていないため、反応がやり過ぎであることを示唆していました。本質的に、それは素晴らしい購入の機会を提供し、4月の集会でブルズが再び責任を負います。

2014年に設定された史上最高値での実行は、現在の価格レベルからそれほど伸びていません。それがそこに到達した場合、それがどのように反応するかを確認する必要があります。短期的な強さの継続は、CVXが今年の残りの期間の大部分で回復できることを示す良い兆候です。

最後に、原油価格の上昇はシェールオイル産業にも後押しを与えます。供給源にもよりますが、シェールオイルの生産は、原油が1バレルあたり50ドルから60ドル以上で取引されるときに利益を生むようになります。現在の石油価格は60ドル台前半で、堅調に見えているため、投資家は再びシェールオイルの生産者に目を向けました。

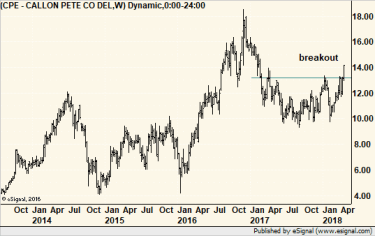

これらの企業の多くは、まだ競争力がありません。ただし、 Callon Petroleum (CPE、14.17ドル)は、より強いエネルギー市場を利用する準備ができているようです。 MarketWatchが調査したアナリストの10人に9人は、株式のバイ・レーティングを保持しており、グループとして、来年に38%の利益を目標としています。これにより、株価収益率は15をわずかに上回り、他のより主流のエネルギー株と一致します。

最も重要なことは、市場自体がすでにカロンの改善された状態に追いついているということです。在庫は2月以降急増し、独自のベースパターンから上向きに転じました。

原油価格はより堅調であり、ファンダメンタルズはついにそれらをバックアップします。エネルギー株も力強さと上向きの可能性を示しているので、ここには誰にとっても何かがあります。また、コモディティは一般的に今年は好調に推移する準備ができているため、エネルギーだけではうまくいきません。