私は物事を自動化するのが大好きです。請求書の支払い、直接預金、処方箋の更新、投資のいずれであっても、物事を自動化することで生活が楽になります。そこで、Bettermentの投資レビューが役立ちます。

退職後の計画に関しては、圧倒的な数のオンラインツールとウェブサイトが、手数料を最小限に抑えながら、ダイナミックで収益性の高いポートフォリオを作成するのに役立つことを約束します。

この増え続けるサービスのリストには、ロボアドバイザー、最小限の対面でのやり取りと最新の投資ツールとソフトウェアへの大きな依存でポートフォリオを管理することを提供する金融Webサイトのクラスが含まれます。

これまでで最も人気のあるロボアドバイザーの1つはBettermentです。 2008年に創設者によって概念化されたBettermentは、その後、顧客が苦労して稼いだ数十億ドルを投資できるように成長してきました。これは、クルーズコントロールに投資する投資プラットフォームであり、テレビを見ながらお金を稼ぐこともできます。お金をまったく使わずに口座を開設し、わずか数百ドルで数千の証券に投資できる専門的で低コストの投資管理のメリットを享受できます。

簡単ではありませんでした。 WealthfrontやPersonalCapitalのような他の競合他社は常に数歩遅れており、Bettermentは目立つ方法を見つけるのに苦労しています。競争があったとしても、Bettermentはトップのオンライン証券口座の1つとして浮上しており、市場シェアを拡大し続けています。

Bettermentは、高度なアルゴリズムとソフトウェアを使用してポートフォリオと個々のニーズに最適な投資戦略を見つける、オンラインの自動投資マネージャーです。

従来のファイナンシャルアドバイザーとベターメントにお金を投資することの主な違いは、人間とのやり取りが最小限であるということです。メールまたは電話をかけない限り、個々のアドバイザーとのコミュニケーションはごくわずかです。

しかし、個々のサービスの欠如を打ち消すためのいくつかの良いニュースがあります。運用コストが低いため、Bettermentは従来のファイナンシャルアドバイザーよりも低い料金を請求することができます。これは、退職後の口座に手を差し伸べるアプローチを取りたいが、その地域のトップクラスのファイナンシャルアドバイザーにアクセスするために高額のお金を払いたくない個人にとっては莫大なものになる可能性があります。

複雑な投資ソフトウェアを使用して、Bettermentは、個々の状況、投資期間、およびリスクへの渇望に基づいて投資ポートフォリオを割り当てます。

その間、投資信託のように多様なポートフォリオを持ちながら、株式のように取引できるETF(上場投資信託)を使用することで、手数料を最小限に抑えます。

ETFの費用比率は非常に低いため、Bettermentはそれらの節約を消費者に還元することができます。このプログラムはすでにクライアントのために160億ドル以上を管理していますが、それでも急速に成長しています。

このサービスは、富の蓄積のすべての段階で投資家に対応する能力と意欲があるため、さまざまな投資目標を持つ経験豊富な投資家と初心者の投資家の両方にとって頼りになるサービスになっています。

さらに、Bettermentのポートフォリオ戦略は、退職後の貯蓄だけを対象としたものではありません。このサービスは、大学のための貯蓄、年次休暇の取得、現金準備の積み立てなど、短期および中期の目標に投資するドルの収益を向上させることもできます。

他のロボアドバイザーを投稿するのと同様に、Bettermentはポートフォリオの完全な自動投資管理を提供します。サービスにサインアップすると、リスク許容度、投資目標、および期間を決定するアンケートに回答します。その情報から、Bettermentは、ポートフォリオが保守的、積極的、またはその中間のレベルとして設計されることを決定します。

ただし、時間の経過とともに、Bettermentはポートフォリオを調整して徐々に保守的になる可能性があります。たとえば、引退に近づくにつれて、資産配分は、債券などの安全な投資を優先して、徐々に大きくシフトします。

ポートフォリオは、原資産指数のパフォーマンスを追跡するように設計された低コストの投資ファンドである上場投資信託(ETF)で構成されます。このようにして、Bettermentは、基になるインデックスを上回るのではなく、そのパフォーマンスと一致させようとします。このため、Betterment(および他のほとんどのロボアドバイザー)への投資はパッシブ投資と見なされます。 (積極的な投資には、市場をアウトパフォームしようとする株式やその他の証券の頻繁な取引が含まれます。)

Bettermentは、幅広い投資カテゴリに基づく割り当ても使用します。全部で3つあります:

3つの幅広い目標のそれぞれが異なる期間を持っていることを考えると、それぞれの特定のポートフォリオ配分は少し異なります。たとえば、セーフティネットは、安全性と流動性のために現金タイプのアカウントに投資されます。

他のほとんどのロボアドバイザーと同様に、Bettermentは現代ポートフォリオ理論を使用して投資口座を管理します 、またはMPT。この理論は、個々の証券の選択よりも、さまざまな資産クラスへの適切な割り当てを強調しています。

あなたのポートフォリオは、6つの株式資産配分と8つの債券資産配分に分けられます。各割り当ては、その資産クラスに固有のインデックスに関連付けられた単一のETFによって表されます。単一のETFは、各資産クラスのスコアまたは数百の証券へのエクスポージャーを提供します。つまり、投資はまとめて、米国内および国際的に数千の証券に分散されます。

6つの株式資産配分は次のとおりです。

8つの債券資産配分は次のとおりです。

Bettermentは課税対象の投資口座で減税の収穫を提供するため、ほとんどの資産クラスには2つまたは3つの非常に類似したETFがあります。これにより、ベターメントは1つのETFで負けたポジションを売却し、勝ち資産クラスのキャピタルゲインを減らすことができます。次に、代替ETFを購入して、売却した資金を置き換え、アカウントのターゲット資産配分を維持します。

キャピタルゲイン税を将来に効果的に延期するため、減税の収穫はますます人気のある投資戦略になりつつあります。タックスシェルターのアカウントには即時の税の影響がないため、課税対象のアカウントでのみ利用できます。

Bettermentと前述の企業であるWealthfrontおよびPersonalCapitalとの比較は次のとおりです。

| 改善 | ウェルスフロント | 個人資本 | |

| 最小初期投資 | $ 0 | $ 500 | $ 100,000 |

| アドバイザー料金 | デジタルで0.25%;プレミアムで0.40%(アカウント残高が$ 100,000を超える) | すべての口座残高の0.25% | ほとんどの口座残高で0.89%。 100万ドルを超える残高の手数料の削減 |

| ライブアドバイス | プレミアムプランのみ | いいえ | はい |

| 減税の収穫 | はい、すべての課税対象アカウントで | はい、すべての課税対象アカウントで | はい、すべての課税対象アカウントで |

| 401(k)アシスタンス | はい、プレミアムプランのみ | いいえ | はい |

| 予算 | いいえ | いいえ | はい |

Bettermentの存在の最初の数年間、彼らは万能プランとして機能する単一の投資口座を提供しました。しかし、それはすべて変わりました。彼らはまだ基本的な投資口座を提供していますが、今では複数の投資オプションの選択肢を提供します。

これがBettermentの基本的な投資計画です。最低限の初期投資は必要ありません。また、最低限の継続的な残高要件もありません。 Bettermentは、すべての口座残高に対して0.25%の単一手数料を請求します。

ゴールドマンサックスのスマートベータポートフォリオを除いて、他のポートフォリオのバリエーションを追加することもできます。ゴールドマンサックスのスマートベータポートフォリオには、最低$ 100,000のアカウント残高要件があります。

Betterment Premiumはデジタルプランと同様に機能しますが、より高いレベルのサービスを提供します。この計画は、外部アカウントの同期を提供し、Bettermentにあなたの全体的な財務状況の高度なビューを提供します。外部投資口座は、Bettermentがポートフォリオの割り当てを外部口座に保有されている資産とより適切に調整できるようにするのに役立ちます。また、これらの外部アカウントをより適切に管理するための推奨事項を作成することもできます。

そして、おそらくプレミアムプランの最大の利点は、Bettermentの認定ファイナンシャルプランナーに無制限にアクセスできることです。このように、Bettermentは従来の投資アドバイザーとより直接的に競合していますが、ロボアドバイザーコンポーネントを使用して競争しています。

プレミアムプランに投資するには最低$ 100,000が必要で、年間のアドバイザリー料金は0.40%です。これは、従来の投資顧問サービスによって通常請求される通常の1%から2%のほんの一部です。

アカウントは変動金利を支払います。現在、0.30%APYに設定されています。 Bettermentは実際にこれらの資金を直接保有するのではなく、参加しているプログラム銀行を通じて投資します。

このアカウントには手数料はかかりません。何度でもお金を移動できます。また、現金残高が非常に多い場合、口座はプログラム銀行を通じて最大100万ドルのFDIC保険に加入しています。

SRIポートフォリオは、ロボアドバイザーの分野でますます人気が高まっています。これには、社会的、環境的、およびガバナンスのガイドラインに関する特定の基準を満たす企業への投資が含まれます。改善は、SRIポートフォリオで使用するETFが社会的責任スコアを42%増加させたことを示しています。

SRIポートフォリオは、同様の投資手法を使用して、デジタルプランとプレミアムプランの両方で機能します。ただし、SRI以外のポートフォリオで使用されているETFの代わりに、SRIに基づくETFを保持するなど、特定の変更を加えています。

SRIポートフォリオは最低残高を必要とせず、追加料金を請求しません。また、デジタルプランやプレミアムプランと同様に、課税対象のSRI投資口座は減税の収穫を利用しています。

主な機能はポートフォリオの割り当てに個人的なオプションを追加することであるため、名前のキーワードは「柔軟」です。

これは、ポートフォリオ内の個々の資産クラスのウェイトを調整することによって行われます。たとえば、新興市場で7%の割り当てがある場合、そのセクターが他のセクターを上回る可能性が高いと思われる場合は、10%に増やすことを選択できます。ただし、不快に感じる場合は、割り当てを減らすこともできます。

これは正式なポートフォリオではなく、投資戦略です。課税対象の投資口座および税制上の退職口座と組み合わせて使用する必要があります。その後、Bettermentは、税効果に基づいて投資を割り当てます。

たとえば、高配当と利子収入を生み出す収入を生み出す資産は、タックスシェルター口座に保管されます。長期キャピタルゲインを生み出す可能性のある投資は、より低い長期キャピタルゲイン税率を利用できるため、課税対象の投資勘定に保持されます。

このオプションは、より洗練された投資家向けであり、最低$ 100,000の口座残高が必要です。また、高リスク/高報酬タイプの投資であるため、より高いリスク許容度も必要です。

Bettermentは、他のポートフォリオと同じ基本的な投資戦略を使用します。しかし、これは積極的に管理されているポートフォリオであり、一般市場を上回るように調整されます。証券はポートフォリオ内で売買され、個別の証券またはスマートベータETFのいずれかを含めることができます。

ポートフォリオには、幅広い割り当てを含む多くのバリエーションがあります。株式は、価値の高さ、勢いの強さ、高品質、低ボラティリティの4つの品質に基づいて選択されます。

また、Bettermentが提供する他のポートフォリオのバリエーションと同様に、このオプションには追加料金はかかりません。

Bettermentは、一部の投資家が成長よりも収入に関心があることを認識しています。これは特に退職者に当てはまります。 BlackRock Target Income Portfolioは、リスク許容度に基づいてポートフォリオに投資します。これは、低、中、高、または攻撃的でさえあることを意味します。

これらのカテゴリーは、収入を生み出すポートフォリオにとっては珍しいように思われるかもしれません。しかし、ポートフォリオは元本のリスクを最小限に抑えようとしますが、一部の投資家はより高いリターンと引き換えにポートフォリオにリスクを追加する用意があることも認識しています。

低リスクのポートフォリオは、米国債の配分が高くなる可能性があります。積極的なポートフォリオは、主に高利回りの社債、またはリスクが高いために金利が高い新興市場の債券に集中する可能性があります。

Betterment FinancialLLCがNBKCBankと提携して提供する、これは真の無料当座預金口座です。月々の維持費がないだけでなく、当座貸越やその他の費用もかかりません。彼らはあなたが負担するすべてのATM手数料と外国取引手数料さえも払い戻すでしょう。また、最低残高要件すらありません。

Tap-to-Payテクノロジーを備えたBettermentVisaデビットカードが提供され、Visaが利用できる場所ならどこでも使用できます。すべての口座残高は、最大250,000ドルのFDIC保険に加入しています。また、最先端の技術を駆使した企業に期待されるように、スマートフォンを使用して小切手を口座に預けることができます。

ベターメントチェックのレビュー全体をご覧ください。

最小初期投資: ベターメントは口座開設に資金を必要としません。ただし、月額100ドルなど、月々の預金でアカウントへの入金を開始できます。この方法により、ドルコスト平均法を使用してポートフォリオのポジションに徐々に移行することが容易になります。

利用可能なアカウントの種類: 共同および個人の課税対象投資勘定、ならびに従来のロス、ロールオーバーおよびSEPIRA。 Bettermentは、信託や非営利のアカウントにも対応できます。

ポートフォリオのリバランス: すべてのアカウントタイプが付属しています。資産配分が目標から大幅に外れると、ポートフォリオのバランスが再調整されます。

自動配当再投資: Bettermentは、ターゲットの資産配分に従って、ポートフォリオで受け取った配当を再投資します。

ベターメントモバイルアプリ: スマートフォンでBettermentアカウントにアクセスできます。このアプリは、iOSデバイスとAndroidデバイスの両方で利用できます。

お客様の連絡先: 東部標準時の月曜日から金曜日の午前9時から午後8時まで、電話とメールでご利用いただけます。

アカウント保護: すべてのBettermentアカウントは、最大$ 250,000の現金を含む最大$ 500,000の現金と証券でSIPC保険によって保護されています。 SIPCは、市場価値の下落によって引き起こされたものではなく、ブローカーの失敗による損失をカバーします。

ファイナンシャルアドバイスパッケージ: Bettermentは、さまざまな個人的な財務トピックについて、ライブのファイナンシャルアドバイザーとの1時間の電話会議を提供しています。 5つのトピックがカバーされています:

退職貯蓄計算機: ロボアドバイザーは、退職金口座の人気のある選択肢です。このため、Bettermentは、退職後のニーズを予測するのに役立つ電卓を提供しています。計算機に基本情報を入力することで(プレミアムアカウントをお持ちの場合は外部アカウントが同期されます-雇用主が後援する退職プランを含む)、目標を達成するために順調に進んでいるかどうか、または調整が必要かどうかがわかります。

Bettermentのサインアッププロセスは、あらゆる証券会社にとって最もユーザーフレンドリーなプロセスの1つです。わかりやすい手順と、ユーザーが数分でナビゲートできる合理化された登録プロセスが付属しています。

まず、下のボタンをクリックしてプロセスを開始します。

最初のサインアッププロセスの後、ユーザーは、小切手から普通預金口座にお金を移動するのと同じように、口座に資金を送金するときに簡単なトランザクションを期待できます。

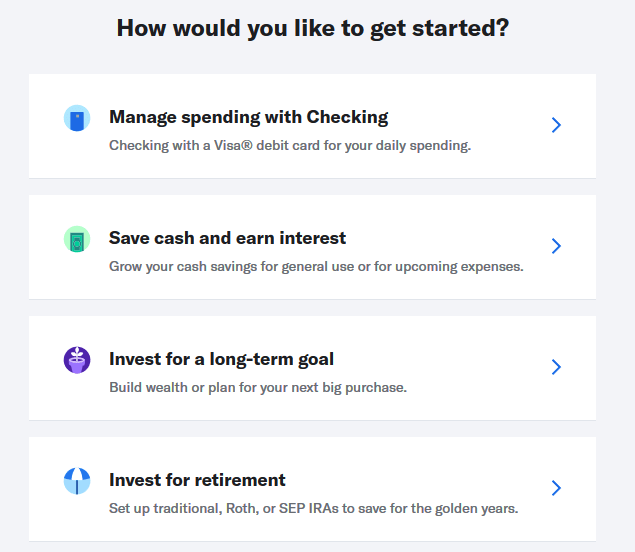

サインアッププロセスを開始すると、4つの異なる投資目標の選択肢が与えられます。

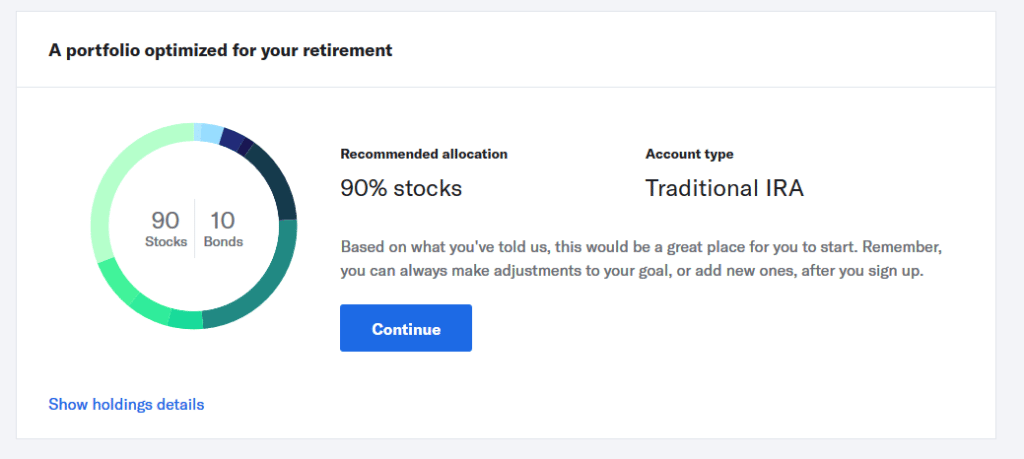

私は「引退のための投資」を選びました。それはあなたの現在の年齢、あなたの年収を尋ね、そしてあなたに使用するアカウントの選択を与えます。これには、従来のRoth、SEP IRA、または個人の課税対象口座も含まれます。従来のIRAを選択しました。

収入が$ 100,000の30歳の子供に基づいて、Bettermentは次の推奨事項を返します。

特定の資産配分をリストするオプションもあります。 [続行]をクリックすると、メールアドレスの入力とパスワードの作成を求められます。次に、アプリケーションに移動します。アプリケーションは、名前、住所、電話番号、Bettermentについて聞いた方法などの一般的な情報を要求します。

アカウントが設定されると、銀行口座を接続するか、定期預金を設定することで、すぐに資金を調達できます。

「小切手で支出を管理する」や「長期的な目標に投資する」など、他のアカウントを設定することもできます。

投資するほとんどの人がオンラインポートフォリオ管理とアドバイスの恩恵を受けることができますが、このサービスは間違いなく特定のタイプの投資家を対象としています。ほとんどの場合、Bettermentは次の場合に最適に機能します。

ロボアドバイザーの人気は高まっており、近い将来、対面のアドバイザーを簡単に置き換えることができます。低料金と結果を最大化できる高度なソフトウェアにより、オンライン投資は確かに優位に立っています。

Bettermentがあなたに適しているかどうかは、個々のニーズと投資目標によって異なります。あなたが多くの手数料を支払うことなくあなたの退職基金を増やしたいと思っているハンズオフ投資家なら、Bettermentは理想的かもしれません。さらに、初心者の投資家は、BettermentWebサイトを通じて提供されるオンラインツールと投資教育から大きな利益を得ることができます。

Bettermentの投資がまさにポートフォリオに必要なものであると思われる場合は、今すぐ新しいアカウントにサインアップしてください。

ただし、より実践的なアプローチの方が適していると判断した場合は、他のオンライン証券口座オプションを確認してください。公認ファイナンシャルプランナーである私は、これらのプラットフォームのいくつかを使用する機会があり、次のレビューを行いました。