雇用主は、従業員の賃金から税金を計算し、源泉徴収し、納付する責任を負います。また、正しい政府機関に報告する必要があります。しかし、自営業者は何をしなければなりませんか?そして、所得が課税されていない個人はどうですか?それらの個人は税金を支払い、報告するために何をすべきですか?

自営業者または非課税所得を受け取っている場合は、推定税額を支払う必要がある場合があります。それで、推定税は何ですか?誰が支払う責任があるか、いつ支払うか、そしてそれらをどのように支払うかを含む、推定税の詳細を学ぶために読んでください。

所得に対する推定税は、個人が源泉徴収税の対象とならないお金に所得税を支払うために使用する方法です。見積もり税を支払う必要がある場合は、四半期ごとに予測(別名見積もり)の納税義務を支払います。

推定税額は、自営業や所得税などに支払われます。

次の形態の所得は源泉徴収の対象ではないため、推定税額を支払う必要がある場合があります。

源泉徴収の対象とならない種類の収入もあることに注意してください。受け取る所得に対して推定税を支払う必要があるかどうかを判断するには、会計の専門家に相談することを検討してください。

IRSには、誰が推定税を支払い、提出しなければならないかに関する特定の規則があります。したがって、次の場合は推定税を支払う必要があります。

IRSによると、次の場合は推定納税を行う必要があります。

個人事業主、パートナー、S法人の所有者、株主、または自営業者として申請する予定ですか? 1,000ドル以上の税金を支払う必要があると予想される場合は、四半期ごとに推定納税を行う必要があります。

法人として申請する場合、年間500ドル以上の税金を支払う必要があると予想される場合は、通常、推定納税を行う必要があります。

ポップクイズ:推定税金を支払う必要がないのは誰ですか? 3つすべてを満たす場合は、推定税額を支払う必要はありません。 次の要件のうち:

推定税額を支払う必要があるかどうかわからない場合は、IRSに確認してください。

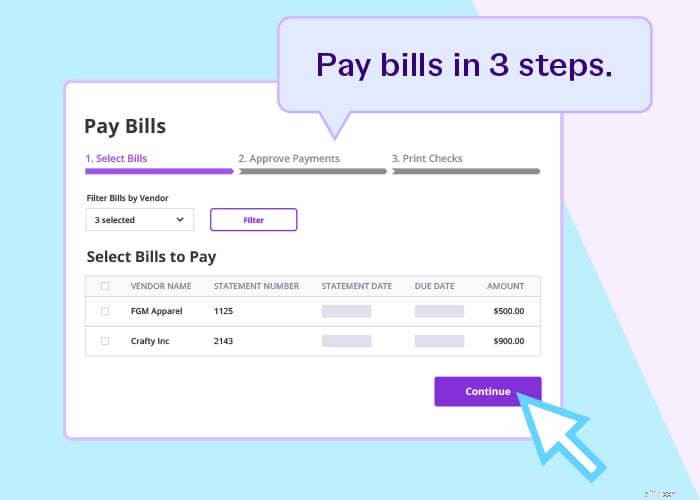

ソフトウェアを試してみてください!

ソフトウェアを試してみてください! 受賞歴のある会計ソフトウェアがどのように機能するかを見たいですか?セルフガイドの義務のないデモを受講してください。

私のセルフガイドデモを始めましょう!推定税額を計算するには、まず、課税年度全体について次のように推定します。

今年の合計を計算するための1つのオプションは、昨年を開始点として使用することです。前年度の情報を使用して、当年度の値を見積もります。そのデータを見積もった後、見積もられた四半期の納税額を計算します。

次の手順に従って、推定税額を計算します。

AGIを取得するには、まずその年の総収入を見積もります。去年と同じかそれ以上稼ぐつもりですか?その見積もりができたら、見積もり収入の合計から控除額を差し引きます。これは調整後の総収入です。

次に、AGIから標準控除額を差し引いて、推定課税所得を求めます。 2022年のIRS標準控除は、申告状況ごとに異なります。申告方法に一致する標準控除を使用します(世帯主など)。

AGIに所得税率を掛けて所得税を計算します。このステップでは、Publication15-Tと該当する税額控除を使用してください。納税者番号は通常、毎年変更されます。最新のPublication15-Tを使用して、所得税の金額を決定します。

計算した所得税は通年のものです。四半期ごとに支払う税金を決定するには、金額を4で割ります。

推定税額の計算についてサポートが必要な場合は、フォーム1040-ESの個人の推定税額に関するIRSの推定税額ワークシートを参照してください。

IRS Publication 505、Tax Withholding andEstimatedTaxの見積もり税ワークシートにアクセスすることもできます。

フォーム1040-ESを使用しておよびを計算します 連邦政府に推定税を支払います。フォームに記入したら、支払いとともにIRSに郵送するか、オンラインで電子ファイルを提出できます。企業は必須 Electronic Federal Tax Payment System(EFTPS)を使用して、推定税額を支払います。

しかし、推定税金はいつ支払われるのでしょうか?繰り返しになりますが、推定税額は四半期ごとに支払われます。四半期ごとにフォーム1040-ESを提出して支払うための推定納税日は次のとおりです。

締め切りが休日または週末の場合、締め切りは翌営業日です。

通常、IRSは、推定税額の支払いや申告の延長を行いません。ただし、COVID-19のパンデミックにより、一部の拡張が可能になりました。詳細については、IRSに確認してください。

推定税を支払う必要がある場合は、いくつかのオプションがあります。オンラインで支払うか、Form 1040-ESと一緒に支払い(小切手など)を送信するか、電話で支払うか、EFTPSを使用できます。

IRS直接支払いオプションを使用して、IRSを使用してオンラインで推定税金を支払います。

お支払いを郵送する場合は、推定納税申告書と一緒に郵送してください。郵送した場合、IRSが支払いを受け取るまでに時間がかかることに注意してください。

別のオプションは、IRSに電話して電話で支払うことです。デビットカードまたはクレジットカードの情報を入力して、支払いを承認します。

EFTPSは、推定税を支払うもう1つの方法です。このシステムでは、IRSへのすべての電子支払いを追跡および監視できます。支払いを行うには、システムに登録する必要があります。

上記のオプションが機能しない場合の追加の支払い方法については、フォーム1040-ESを参照してください。

IRSは、いくつかの理由で四半期ごとの納税に罰則を課す場合があります。次の場合は罰せられる可能性があります:

推定税額を過少に支払う場合は、フォーム2210、個人、不動産、および信託による推定税額の過少支払に記入する必要があります。

推定される税金のペナルティを回避するためのいくつかのオプションがあります。ペナルティを回避するには、次のいずれか(小さい方)を実行できます。

所得の高い納税者は、前年の税額の110%を支払う必要があるかもしれません。前年の調整後の総所得が75,000ドル(個別の結婚申告)または150,000ドル(独身または共同の既婚申告)を超えた場合、110%を支払うことが期待されます。

この記事は、元の公開日である2015年10月1日から更新されています。