あなたはオプション取引に長い間置かれているものを知っていますか?ロングプットは、ネイキッドプットオプションを購入するのと同じですが、名前が異なります。株の価格が下がっていると思うとき、あなたは長く行くか、プットを購入します。 1つのオプション契約は100株の株式に相当します。プットは通常、オプションチェーンの右側にあります。

今日は、ホールインワンを打ってロングプットを釘付けにする方法を説明します。誰もダブルボギーを望んでいないからですよね?

オープニングを読んだときに、素敵な18ホールのゴルフコースのイメージが思い浮かんだとしても恥ずかしがらないでください。おそらくそれは、太平洋と大西洋を抱き締める緑のあるペブルビーチまたはキャボットリンクスのものでした。ロングプットオプションとロングパットの間に違いがあることを誰が知っていましたか?

利点

短所

ショートセルの自称愛好家として、私はオプション取引とプットの購入の概念に出くわしたとき、私は興奮したと言わなければなりません。個人的には、売りが弱く、弱気な戦略であると感じています。これにより、より大きなキャップ株で遊ぶ機会が得られます。ロングプットは、利益が限られているという点でショートストックポジションに似ています。これは、株価が1株あたり0ドルを下回ることができないためです。したがって、どちらのシナリオでも、株価が0ドルに近づくほど、利益の価値は高まります。

ショートセルでは、トレーダーは特定の価格で株式を販売し、価格が下がって、より低い価格で買い戻すことができるようになることを望んでいます。コンセプトはロングプットオプションでも同じです。トレーダーは、プットオプションを売って利益を得ることができるように、原株の価格が下がることを望んでいます。

オプションを売ったり行使したりすると、原株が不足します。つまり、取引からの利益を実現するには、実際に原株を購入する必要があります。

このためにゴルフカートを支えましょう。株を売るのに比べてプットを買うのは素晴らしいことです。実際に株を借りる必要はありません!

ちょっと待って、良くなる!あなたのリスクはあなたがプットオプションに支払ったプレミアムに制限されています。言い換えれば、これはプットオプションに支払ったプレミアム以上を失うことができないことを意味します。

原株を完全に売り切るときにすべての資本を失うリスクと比較して。ショートストックポジションでは、株価に上限がないため、リスクは無制限です。

反対に、プットオプションには欠点があります-それらは限られた寿命を持っています。オプションの有効期限が切れる前に原資産の株価が行使価格を下回らない場合、プットオプションは無価値に失効します。

そして、あなたはオプションに支払われた金額を失います。実際、私たちはトレードルームでのロングプットについて話します。

私たちはすべてリスクを管理することです。そういえば、私は最近、平均的な新規トレーダーが90日以内にアカウントを爆破する本を読みました。

そして、あなたはその理由を知りたいですか?彼らはリスクを管理していません。オプションの優れている点は、リスク管理が組み込まれていることです。ある種。

オプションに支払われたプレミアムを失うリスクはありますが、証券を完全に購入するための全費用ではありません。

いずれにせよ、ロングプット戦略のリスクは、有効期限がロールバックするときに株価がいくら高く取引されていても、プットオプションに支払われる価格に限定されます。

損益分岐点の派手な用語を入力します。これはあなたがあなたのプットオプションからお金を稼ぎ始めるときのポイントです。かかとをクリックして絵文字を入力します。次の式を使用して計算できます。

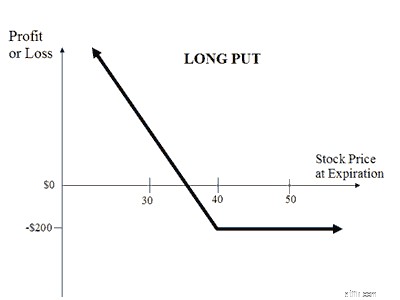

これは、コンセプトに頭を悩ませるのに役立つ例です。 TEE会社の株式が40ドルで取引されているとします。行使価格が40ドルで、1か月以内に満了するプットオプション契約の価格は2ドルです。

TEE株は今後数週間で急激に下落すると考えているため、100株をカバーする40ドルのTEEプットオプションを1つ購入するために200ドルを支払いました。

あなたの分析が正しかったと言ってください。 BullishBears取引サービスを利用してくれてありがとう。 TEE株の価格はオプションの有効期限で30ドルに急落します。

原資産の株価が現在30ドルであるため、プットオプションは、本源的価値が1000ドルのインザマネーになり、その金額で売ることができます。プットオプションを購入するために200ドルを支払ったので、取引全体の純利益は800ドルになります。

ただし、あなたが間違っていて、株価が代わりに50ドルに上昇した場合、プットオプションは無価値に期限切れになり、損失の合計はオプションを購入するために支払った200ドルになります。

この例の補足として、この例ではストックオプションを使用していますが、ETFオプション、インデックスオプション、先物オプションを使用したロングプットも適用できます。

これはあなたにとって驚きかもしれませんが、ロングプットオプションは、間違った方向に動くロングストックポジションをヘッジするために使用することもできます。保護プットまたは既婚プットとしても知られています。あなたのラインドライブが木々を探索することに決めた場合、彼らはあなたを守ることができます。

私があなたがしっかりとぶら下がっていると混乱した場合、これはあなたがあなたの賭けをヘッジするためにプットオプションを使うことができる方法の例です。 1株あたり25ドルでアラマーク(ARMK)の100株を購入したと仮定します。この株は、今後数年で価値が上がると感じているため、長期にわたって投資しました。

残念ながら、貿易や関税の問題が増えているため、翌月には株価が下落する可能性があると感じています。その結果、1か月で失効する0.10ドルの行使価格で20ドルのプットオプション(100株)を1つ購入します。

簡単に言えば、ヘッジは損失を500ドルに制限します。または、100株x($ 25- $ 20)からプットオプションに支払われたプレミアム($ 10)を差し引いたもの。

簡単に言うと、翌月にAramarkが$ 0になったとしても、失うことができるのは$ 510だけです。これは、株価が20ドルを下回るすべての損失がロングプットでカバーされるためです。

人生には確かに2つのことがあります。死と税金です。そして、あなたは税務署員に支払わなければなりません。取引と同様に、ブローカーに支払う必要があります。

わかりやすくするために、支払う必要のある手数料は含めませんでした。通常、1回の取引あたり最低$ 4から最高$ 20までさまざまです。ただし、アクティブなトレーダーにとっては、手数料が利益を実際に消費する可能性があるため、買い物をする価値があります。

低手数料のブローカーを探すのが賢明でしょう。こちらの証券会社の広範なリストをご覧ください。

当初、私もロングプットオプションの概念に問題を抱えていました。結局のところ、私はかつてパットとパットの違いを知らなかった初心者でした。 Bullish Bearsのおかげで、トレーディンググリーンのホールインワンに打撃を与えていることを嬉しく思います。私のゴルフゲーム?ええと、それは別の話です。

リスクなしで私たちを試してみませんか。失うものは何もありません。おそらく、ゲームからほんの数ストローク離れたところにあります🙂