GameStopと呼ばれる会社をめぐる1月の騒動は、突然、株をショートさせる慣行を世間の注目を集めました。 GameStopは、ブロックバスターストアの時代錯誤的な雰囲気を持つ何千もの小売店のネットワークを介してビデオゲームを販売しています。主にオンライン競争のために、ビジネスは悪化しました。 GameStopは2017年度(2018年1月31日まで)に利益を上げ、その後2年間で損失を出し、過去12か月で6億8000万ドルを失ったと推定されています。

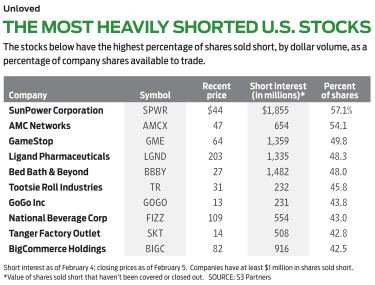

GameStopは、ショートの良い候補でした。つまり、株価が下がるという賭けです(このプロセスについては後で説明します)。そして、確かに、もしあなたがしばらく前にGameStopをショートさせていたら、あなたはたくさんのお金を稼ぐことができたでしょう。株価は2015年11月の30代半ばから昨年夏の3.85ドルまで下落した。その後、GameStopの価格は特に理由もなく上昇し始め、株式は2020年に約19ドルで取引を終えました。これは、赤インクに悩まされていた実店舗の会社にとって持続不可能なほど高いと一部のショートセラーが信じていました。

これは、株式市場をフォローしている人なら誰でもよく知っている、話が変わった方向に進むところです。 2週間の間に、GameStopのシェアは348ドルに急騰しました。主にヘッジファンドであるショートセラーは押しつぶされ、ロビンフッドなどの取引プラットフォームは購入を制限し、政治家や規制当局は騒動を引き起こしました。 GameStopについて言いたいのは、すべての株価が上下するということだけですが、長期的には、会社の実際の基礎となる価値を反映しています。したがって、成長も収益も、300ドルの株価もありません。

しかし、このコラムの私の主題は、GameStopの論争ではありません。これは、一部の人たちによって、ごちゃごちゃした小さな投資家と邪悪なウォール街の投機家の間の道徳的な争いとして描かれています。私の主題は売り切れであり、それはそもそも論争の述語でした。

ガーシュウィンが知っていたこと。 子供の頃、両親のレコードを聴いていて、アイラ・ガーシュウィンの歌詞の「I Ca n’tGetStarted」という曲のセリフに魅了されました。 「1929年に、私は売り切れました」と言いました。クラッシュの前に、曲の主人公がすべての株を売ったということだと思いました。後で、売れ行きが悪いことを知って、私は彼がそれよりはるかにうまくやっていることに気づきました。売り切れの場合、何かが起こる前に売りません。あなたは実際には持っていないものを売っています。あなたは短い この場合、株の株なので、所有者から借ります。

次に、ショートセラーはこれらの株式を取得し、すぐに他の誰かに市場に売ります(したがって「ショートセラー」)。目的は、後で低価格で株を買い戻し、売り手が最初に借りた人にそれらを返すことです。たとえば、1株あたり50ドルで100株のコカコーラ株を売るとします。あなたのブローカーを通して、あなたは現在の株主から100株を借りることを要求します。あなたはそれらを同じ日に売り、$ 5,000をポケットに入れます。 1か月後、株価は44ドルに下落しました。あなたはそれらの株に$ 4,400を支払い、元の貸し手に戻します。利益は600ドルで、売買手数料と株式の貸付利息を差し引いたものです。

内部の仕組みは複雑ですが、投資家にとってはすべて単純です。在庫をショートします。それが下がれば、あなたはお金を稼ぎます。それが上がると、あなたは負けます。株を買うのとは逆なので、リスクは似ていますよね?間違い。あなたが株を買うとき、起こり得る最悪のことはそれがゼロになり、あなたが投資したものを失うことです。しかし、短いと、はるかに多くを失う可能性があります。

1株あたり20ドルで、最大300ドルになったときに、GameStopの100株をショートさせたとします。あなたは株を借りて売り、2,000ドルをポケットに入れます。しかし、数週間以内に、貸し手に返す必要のある株を購入するのに3万ドルの費用がかかります。その間、あなたのブローカーは、あなたが最終的に貸し手に株を供給するためのお金を確実に手に入れるために、証拠金または担保を差し出すようにあなたに呼びかけています。株価が上がるにつれ、証拠金を増やす必要があります。

ここで、ヘッジファンドなど、GameStopの100株ではなく100万株をショートさせた投資家について考えてみましょう。 2,000万ドルの投資は、突然3億ドルの負債になります。株価が上がると、そのような投資家は自分のポジションを閉じたい、つまり100万株を購入したいと思うかもしれません。しかし、これらの株を見つけるのは簡単ではありません。その理由の1つは、他の多くの投資家がショートポジションを持ち、同じボートに乗っているためです。十分な株を見つけるために、投資家は価格を入札しなければなりません。これはショートスクイズと呼ばれ、あなたがショートスクイズである場合、それは恐ろしいことです。

歴史に対する賭け。 絞りは、在庫をショートさせることが悪い考えである唯一の理由です。もう1つは、株価は平均して下落するのではなく上昇するため、ショート売りはコイントスで継続的にテールをコールすることと同じではありません。四半期のオッズは2分の1ですが、特定の年に株価が下落するオッズは約5分の1です。実際、大型株のベンチマークであるS&P 500指数は、過去10年のうち9年、過去30年のうち25年で上昇しています。もちろん、個々の株は1年でも下落する可能性があり、全体としては市場。 2020年には、インデックス全体が7.3%上昇したため、ダウ30株のうち11株が値下がりしました。 11社のうち3社(ボーイング、ウォルグリーンブーツアライアンス、シェブロン)は、それぞれ20%以上減少しました。

問題は、何百万もの投資家が入手可能なすべての情報に基づいて価格を設定している市場で、どの株が下落するかを知ることです。あなたが敗者を特定できると思うなら、私のアドバイスはそれを買わないことです。短絡に抵抗します。株の束をランダムに選んで購入する(つまり、「長く」する)と、履歴は、年間10%のリターンを獲得することを示しています。ランダムに株をショートさせると、それだけの損失と借入コストが発生します。 15年前(2008年の激しいクマ市場をカバーする期間)に、投資家がインデックスをショートさせているかのように、パフォーマンスがS&P500の逆数を追跡するミューチュアルファンドであるProFundsBearに10,000ドルを投入したと想像してください。今日は$ 1,500未満になります。対照的に、VanguardのS&P 500ファンドは、10,000ドルを42,000ドル近くに変えていたでしょう。

それでも、利益をヘッジしたい場合があります。つまり、ポートフォリオが急激に減少するのを見る余裕がない場合は、利益を固定します。たとえば、2020年2月と3月のわずか5週間のように、娘を大学に送るためにお金を貯め、市場が突然30%下落した場合にどうなるかを心配している可能性があります。逆ファンドを購入します。また、今日の価値で株式を「置く」、または他の誰かに購入を強制する権利を与えるオプションを購入することもできます。コンセプトはショートに似ていますが、失う可能性があるのはオプションのコストだけです。

利益を固定するためのはるかに簡単な方法は、株式を売却し、キャピタルゲインを支払い(授業料を支払うにはとにかくそれを行う必要があります)、国債を購入するか、現金を銀行に預けることです。何をするにしても、株を売りたいという衝動を感じたときの私の一言の忠告を覚えておいてください。しないでください。