断続的なメルトダウンがテクノロジー株への投資の避けられない機能であると疑うようになった場合、あなたは正しいです。 2018年8月に始まったハイテクルートは、最新の例にすぎません。技術投資家は、最新の技術短絡の原因と、廃墟の中に掘り出し物があるかどうかを知りたがっています。しかし、そのような不安定なセクターに投資する勇気があるかどうかも尋ねる必要があります。

新しいテクノロジーは常にアメリカの生活に革命をもたらし、テクノロジー株は常にその革命の一部でした。鉄道株は19世紀の株式市場を支配していました。ラジオとしてトレーダーに知られているRCAは、狂騒の20年代のライオンでした。ポラロイドは1960年代のゴーゴーイヤーを支配し、マイクロソフトとアップルは、Pets.comなどの疑わしいインターネット株の相次ぐとともに1990年代に急上昇しました。

Facebook、Apple、Amazon.com、Netflix、そしてGoogleの親会社であるAlphabet(FAANG株)は、最近の強気市場の最愛の人です。ソーシャルメディアのFacebook、ハードウェアのApple、小売業のAmazon、エンターテインメントのNetflix、インターネット検索とオンライン広告のGoogleの5つすべてが革新的な進歩を表しています。 2018年の初めから年内にピークに達するまで、FAANG株は平均55%上昇しました(配当を含まない)。 Netflixは118.3%増加し、パックをリードしました。

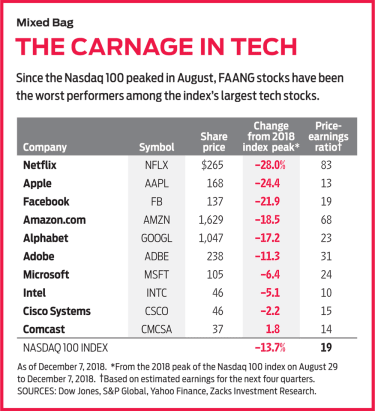

ほとんどのビッグテックラリーはひどく終わります。最も注目に値するのは、2000年から2002年のテクノロジーの大破でした。テクノロジーを搭載したナスダック100は、2000年1月14日から2002年10月9日まで78.2%急落しましたが、スタンダード&プアーズの500株指数は配当を除いて47.0%下落しました。今回、ナスダック100は、S&P 500の9.6%と比較して、8月29日の高値から13.7%下落しました。次のページの表に示すように、FAANGはさらに悪化しています。 (このストーリーの価格と返品は12月7日までです。)

どうしたの?少なくとも部分的には、通常の容疑者のせいです。企業収益に比べて株価が高いのです。 Nuveen AssetManagementのシニアポートフォリオマネージャー兼チーフエクイティストラテジストであるRobertDollは、次のように述べています。

株がその勢いを増すとき、それらの株が上昇し続けるためにはすべてが完璧に行かなければなりません。代わりに、多くのハイテク株の投資論文が割れ始めました。 Appleの場合、11月に同社がiPhoneの製造注文を大幅に削減したという噂が飛び交った。 Facebookの問題は、同社がユーザーのプライバシー慣行の精査に直面したため、今年の初めに始まりました。

投資家はまた、ハイテクの巨人が国内外で政府による規制の強化に直面することを懸念し始めています。マイクロソフトが欧州連合との長年の独占禁止法の戦いに直面したことを思い出してください。現在のところ心配はありませんが、ヨーロッパで独占禁止法の措置に直面しているAmazon、Facebook、Googleは、最終的には米国で独占禁止法の監視に直面する可能性があります。カリフォルニア州は6月に厳しい新しいプライバシー法を可決しました。 「テクノロジーは規制当局の十字架に立っています」と、バンクオブアメリカメリルリンチの米国株式および量的戦略の責任者であるサビタサブラマニアンは述べています。

半導体株は、チップメーカーのNvidiaとApplied Materialsが主導し、それぞれが厳しい収益見通しを発表したことにより、独自の深刻な不振に見舞われました。ブームとバストのマイクロチップ業界で一般的であるように、在庫の急増と需要の鈍化がチップメーカーを圧倒し、中国との貿易摩擦により需要の減速に対する懸念が高まっています。

最後に、ハイテク株は、残りの株式市場を沈めたものに打撃を受けました。経済の減速に対する懸念と、連邦準備制度が金利を大幅に引き上げる可能性があることへの懸念です。ハイテク株が最も上昇したため、最も激しく下落しました。

廃墟の価値。 ハイテクのメルトダウンが進むにつれて、最近のメルトダウンは比較的穏やかです。それでも、ナスダック100指数のテクノロジー株のほぼ半分は、52週間の最高値を20%以上下回っています。これは大きな損失ですが、2000年の技術難破は非常に深刻で、Nasdaqが2000年の最高値を上回るまでに100ベンチマーク年かかり、Pets.comを含む多くのドットコム株が単に姿を消したことを忘れないでください。

これらの断続的なメルトダウンは、すべてのテクノロジー企業が時の試練に耐えているわけではないことを示しています。ポラロイド、デジタルイクイップメント、その他数十の企業がテクノロジーの墓地に散らばっています。 「今日の会社は完成していません」とドールは言います。 「彼らは良好な利益成長率、キャッシュフロー、製品、バランスシートを持っています。」

たとえば、Appleの貸借対照表には2,371億ドルの現金があります。アマゾンは、第3四半期に29億ドルの記録的な純利益を発表しました。 Facebookは1株あたり1.78ドルの収益を生み出し、アナリストの1株あたり1.46ドルの見積もりをはるかに上回っています。

テクノロジーに飛び込む前に、特にインデックス投資家の場合は、すでにたくさん所有している可能性があることを覚えておいてください。テック株はS&P 500の20%を占めています。今こそ、リスク許容度を再評価する絶好の機会です。不況で夜に目が覚めると、「私は台無しになりました!」と叫びます。そうすれば、おそらく株式市場のより防御的なコーナーにいるほうがよいでしょう。

それ以外の場合は、大失敗を購入の機会と考えてください。 5つのFAANG株のうち、アルファベット (シンボルGOOGL、$ 1,047)は探索する価値があります。同社はオンライン広告市場で非常に強力な地位を占めており、他の企業が盗むのは難しいでしょう。 Alphabetには、非常に健全なフリーキャッシュフローもあります。つまり、会社が適切と思われる方法で使用できる現金です。

Microsoft を含む他のハイテク優良株も販売されています (MSFT、105ドル)。たとえば、そのWindowsオペレーティングシステムは、依然としてすべてのデスクトップコンピュータの約64%に搭載されており、クラウドストレージのリーダーになりつつあります。株式の配当利回りは1.8%で、帳簿に十分な現金(約1,360億ドル)があり、非常に長い間支払いを維持できます。

テクノロジー業界の絶え間ない変化の性質を考えると、プロに購入する株を決定させることに害はありません。収入志向の投資家は、 First Trust NASDAQ Technology Dividend ETF を検討するかもしれません。 (TDIV)、配当を支払うハイテク企業のみを購入します。ファンドは過去12か月で2.2%増加し、年間配当利回りは2.8%です。

分散型で積極的に運用されているファンドについては、 Tを検討してください。 RowePriceグローバルテクノロジーファンド (PRGTX)、平均以下の0.89%の費用を請求します。このファンドは過去5年間で平均17.9%の収益を上げており、平均的なテクノロジーファンドを年間4パーセント強上回っています。それは白いナックルの乗り物でした。ファンドは過去3か月で9.0%急落しましたが、それでも平均的なテクノロジーファンドの12.9%の損失よりも優れています。

過去の技術難破船からの教訓は、あなたが展望を得るのを助けることができます。 「2002年にできる最善のことは、「購入したかったのに購入しなかった素晴らしい株は何ですか」と自問することでした」と、Firsthand CapitalManagementの最高投資責任者であるKevinLandis氏は述べています。今日も同じ運動を試すことができます。