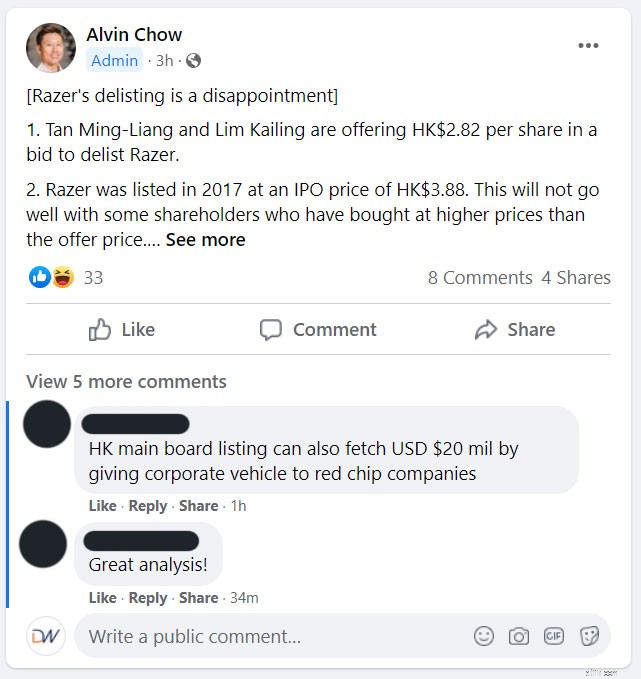

TanMing-LiangとLimKailingは、Razerを除外するために、1株あたりHK $ 2.82を提供しています。

Razerは2017年にHK $ 3.88のIPO価格で上場されました。彼らのオファー価格は、より高い価格で購入した一部の株主にはうまくいきません。

市場が株価を決定するので、インサイダーを非難すべきではありません。結局のところ、投資家は株式投資のリスクを知っている必要があります-保証された利益はありません。

しかし、株価がIPO価格を下回っている時点で上場廃止の申し出は、日和見主義的であるように思われます。将来、株価が上がる可能性があるため、株主は上場を維持することを望んでいると思います。

タンが2020年に10.457百万米ドルの報酬(9.871百万米ドルが株式であった)を受け取ったと不満を言う人もいるかもしれません。これは、Razerによって生み出された80万5000米ドルの純利益を上回りました。彼は2021年7月に52.8百万シンガポールドルの値札でGCBを購入しようとしていたと伝えられています。したがって、一部の株主は、インサイダーが恩恵を受けている間、スティックの短い方の端を手に入れたと感じました。

彼が得た報酬は彼が提供したパフォーマンスにふさわしいと思うので、私はそのような報酬に問題はありません。彼はリスクを冒して事業を開始し、それを10億米ドルの収益事業に成長させ、利益を上げることに成功しました。過去5年間でも収益は33%のCAGRで成長しました!

上場廃止の申し出が気に入らないだけです。

上場企業であることの結果の1つは、回答する利害関係者がもう1人いることを意味します。それは公的株主です。彼らはインサイダーの状況を理解していないかもしれず、彼ら自身の利益だけを世話するでしょう、誰がそうしませんか?そのような一見「低ボール」の上場廃止は、これらの投資家に悪い味を残す可能性があります。

Razerは、より高い評価を得られると信じているため、米国に上場することを検討しました。

しかし、Razerが米国で上場廃止になり、より高い価格で再上場した場合、Razerの株主の顔は平手打ちになります。

Razerのオファーは、3人のプレーヤーの中ですでに最も「高価」であるため、それほど悪くはないようです。しかし、株主はこのように考えていません。彼らは、オファー価格を購入した価格と比較し、オファー価格が低い場合は不公平だと感じます。

彼らが会社を上場させ続けて、ビジネスに集中し続けるならば、それはより良いでしょう。株価は市場にお任せください。上場廃止の申し出には正当な理由はありませんでした。私はそれが残念であり、人気のある消費者ブランドの尊敬されている起業家からより良いものを期待しています。このオファーは好機に見えます。

株主は提案に投票し、承認するには75%が必要であり、会議中に反対するのは10%以下です。株主がこれをどのように受け止めているのかわかりません。私は株主ではありません。

Facebookグループのディスカッションに参加してください: