ニュースは公式です–シンガポールはGDPの縮小の2つの連続した四半期を目撃した後、景気後退にあります。昨年の同時期と比較して、シンガポールのGDPは第2四半期(2020年3月から6月)に12.6%縮小しました。

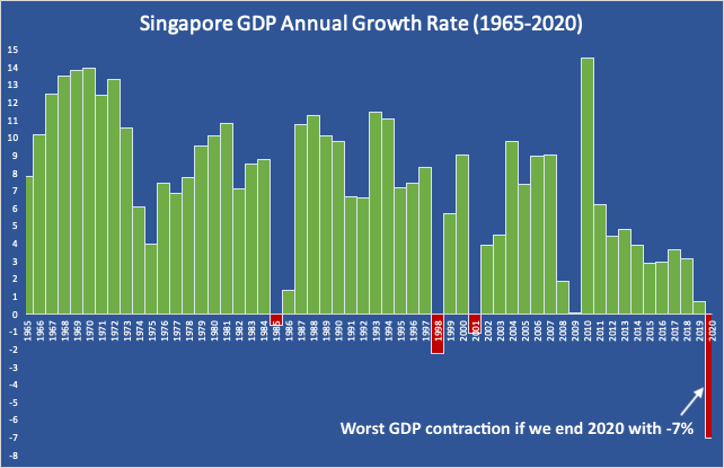

今年初め、貿易産業省(MTI)は、2020年全体で-7%から-4%の範囲のGDP縮小を予測しました。これは、独立以来これまで経験した中で最悪のGDP縮小となるでしょう。私たちはその見積もりを達成するために本当に順調に進んでいます。これは、政府の財政支援が今年の残りの期間に衰退し始めたときに、より多くの縮小と事業の閉鎖を期待する必要があることを意味します。

もっと注意深く見れば、シンガポールのGDP成長率は2010年以降着実に低下していることがわかります。私たちの経済を悩ませている慢性的な問題はありますか?

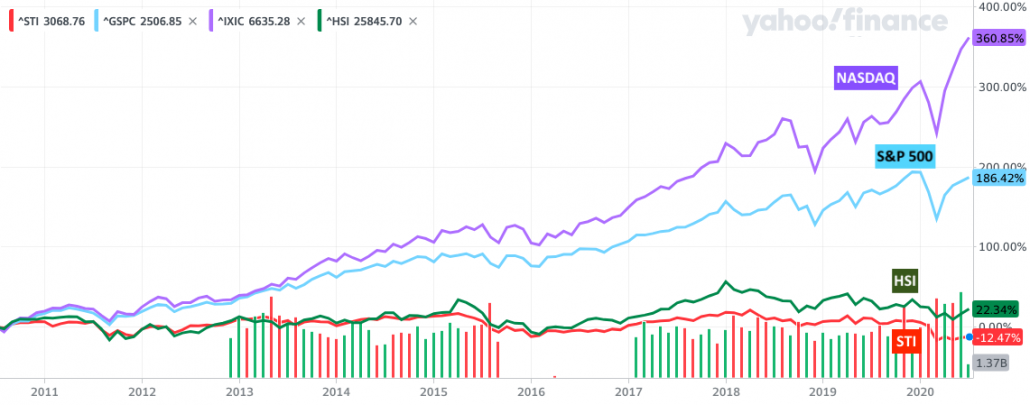

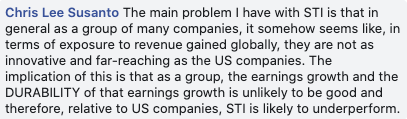

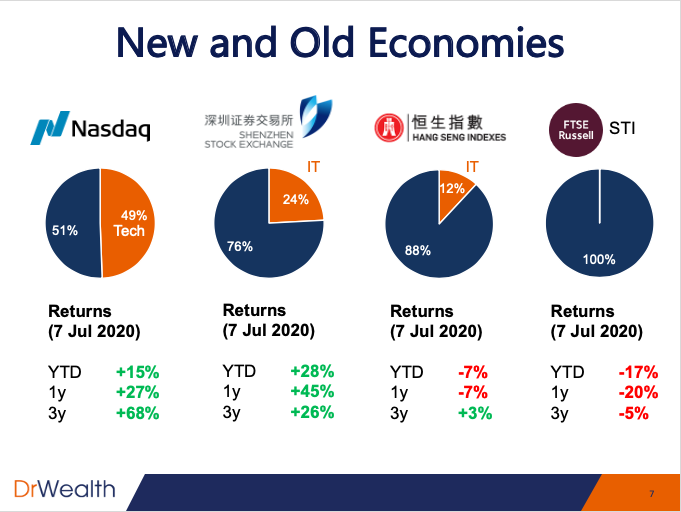

シンガポールの株式市場のリターンもかなり落胆しています。優良株のStraitsTimes Index(STI)は、10年前から12.47%のマイナスのリターンを示しています。香港の社会不安にもかかわらず、ハンセン指数(HSI)でさえ22.34%のより良いリターンを示しました。このブルランで最大の勝者は米国株でした– S&P 500とNASDAQはそれぞれ186.42%と360.85%を獲得しました。

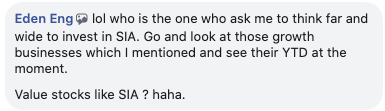

投資家が10年間投資した後、損失を飲み込むのは簡単ではありません。これは、シンガポールの優良株がなくなったケースであり、米国のハイテク株に投資すべきであると示唆する多くの声につながりました。ソーシャルメディアでシンガポール株を非難するコメントに出くわすことは難しくありません:

CPFの支持者であるLooCheng Chuanでさえ、STIをスラッシングする完全な記事を書きました。

これでシンガポールは終わりですか?

STIの業績不振についてのお気に入りの説明は、地元企業が若い年に比べて急速に成長していないということです。それらは、グローバルな段階では革新的で競争力がありません。米国では状況がまったく異なり、シリコンバレーは世界を支配するために次世代の企業を吐き出している。中国でさえ彼女の公平なシェアを持っています。

最近、私は4つの指標とそれらのテクノロジーセクターへのエクスポージャーを比較しました。インデックスのパフォーマンスは、テクノロジーセクターの重みと高い相関関係があります。テクノロジーのインデックスの半分を占めるNASDAQは、テクノロジーの露出が低い他のインデックスよりもはるかに優れていました。残念ながら、STIには過去何年にもわたって収益を上げる技術がなく、4つの中で最悪のパフォーマンスを示しました。

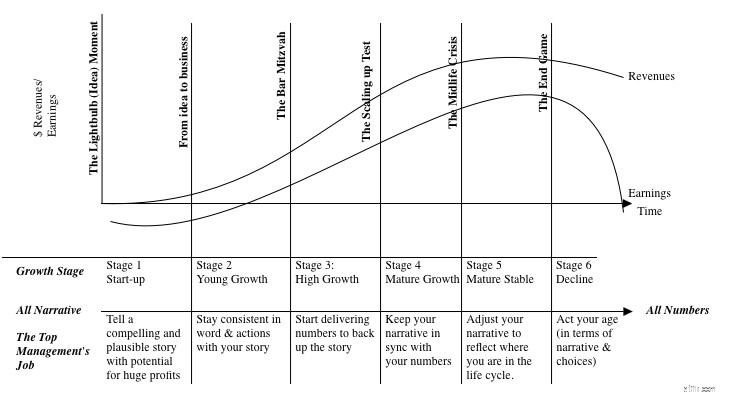

企業のライフサイクルをさらに深く見ることができます。ダモダラン教授は、参照しやすいフレームワークを持っています。ライフサイクルには6つのステージがありますが、ほとんどの投資家が注目している株式ではないため、ステージ1と6を削除できます。ステージ2の株はテスラに似ており、成長率は非常に高いですが、まだ利益を上げていません。ステージ3の株はNetflixに似ており、高い成長率を示していますが、利益を上げています。ステージ4の株は、良い利益を生み出し、GDP成長率よりも速く成長しているビッグテック株です。ステージ5の株は、シンガポールで豊富な成長がほとんどまたはまったくない株です。例はSingtelです。 SEAとRazerはステージ2の株式と見なされますが、どちらも米国と香港にそれぞれ上場することを選択しました。したがって、シンガポールの株式市場は、成熟したステージ4の企業を抱え続けています。

株式市場は現在、ステージ2と3の株式を適切に評価しています。ステージ4は順調ですが、2や3ほどクレイジーではありません。ステージ5が最も罰せられています。シンガポールの上場企業の中に若い高成長企業が不足しているため、現在の市場センチメントで地元の株式市場を輝かせるのは困難です。

論理的な結論は、シンガポールが私たちの経済を変革し、賢い国に向けて努力することです。おなじみですか?それは、私たちの政府が何年もの間このメッセージを太鼓で叩いてきたからです。

シンガポールに世界クラスのハイテク企業を作る必要はないと私は主張します。これは、ほとんどの人が考えていることとは反対かもしれません。まず、試すことはできますが、成功は非常に遠いものになります。私たちの成功した企業は、最終的にはより大きなプレーヤーに買収されることになります。当社には、企業が真にグローバルな多国籍企業になることを制限するマクロ経済の上限があります。第二に、シンガポールに場所を設立して課税するために必要なのは、次世代の企業を引き付けることだけです。

2年前、私はこの問題について The Real Singapore Inc に深く書いています。 。それは今日でも関連性があり、ここでセグメントを再現します

したがって、シンガポールはここにショップを設立するためにグーグル、フェイスブック、アマゾン、アップルなどを引き付ける必要があります。しかし、インフラストラクチャ(Smart Nation)、人材プール(必要に応じて労働力を再スキル化する)、および政治的安定性を提供する必要があります。そうしないと、それらは実現しません。彼らの存在により、私たちの中小企業(SME)は、これらのMNCのベンダーになり、私たちのトウケイに大きな利益をもたらし、シンガポール人に雇用を提供することができます。

はい、いいえ。投資の目的と戦略によって異なります。

あなたが成長投資家であるならば、他の場所を見てください。シンガポールは成長株の場所ではありません。アメリカと中国はそれらのほとんどを持っています。

あなたが価値または配当投資家であるならば、シンガポールはまだ提供することがたくさんあります。特に後者の場合、シンガポールは世界で最も高い配当利回りの1つを提供しており、投資するREITのリストが長いためです。何よりも、配当税がないことです。私たちの早期引退マスタークラス(ERM)のトレーナーであるChris Ngは、配当投資の証です。彼は、配当金で生活することにより39歳で引退しました。もし彼が他の国でそれをしたなら、彼はおそらくもっと年をとるでしょう。したがって、シンガポール株にはメリットがあり、誰もが成長株で最高のリターンを求めているわけではありません。

シンガポールの株を笑っている人たちへの私のメッセージは、シンガポール社がうまくいかなければあなたには何の利益もないということです。あなたは成長投資家になり、米国または他のどこにでも投資することができます。それはあなたのお金であり、あなたはそれをあなたが望む方法で投資する特権を持っています。ただし、これまでのところ、SingaporeIncのパフォーマンスの低さを誇張する必要はありません。シンガポール経済またはシンガポールドルに有害な変化があれば、この小さな島でのキャリアと引退を破壊する可能性があります。あなたが関連性がないか、ニューエコノミーに貢献できない場合、あなたは問題の一部です。