私たちは皆、配当株の力を知っており、愛しています。これらの企業は、投資家に定期的なキャッシュフローを提供します。これは、複利成長に関しては簡単に活用できるメカニズムです。毎年の資本注入と出来上がりに加えて、配当を再投資するだけです。成長が達成されました。このようにして、Chris Ngは、規律ある体系的な方法で配当を複利計算することにより、億万長者になりました。

当初は配当利回り株の数値特性(収益のボラティリティが低い、マージンが安定している、前者の両方の履歴が十分に長いなど)について書くつもりでしたが、検証するためにバックテストを行う必要があることに気付きました。仮定または私はただでたらめを噴出しているでしょう。

代わりに、今日は、配当株のいくつかの一般的な特徴を繰り返し説明します。これらは、配当株の4つの主要な定性的基準です。

不動産投資信託とは何かを分析すると、基本的にポイント1が何であるかを示す完璧な例です。

REITは基本的に、積み重ねられて貸し出される物件の集まりにすぎません。彼らは規模を持っているので、彼らは資金調達とリース契約のためのより良い交渉力を持っています。そして、彼らはより良い顧客のためにそれを活用することができます。 REITはまた、収入の90%を配当として支払います。これは、シンガポールでは まったく課税されません 、それは実際には投資家としては非常に有用です。

しかし、REITの良い点は、多くの場合、それが

そのため、最も困難な時期でも、収入源は依然として非常に信頼できます(家賃は、会社や規模によっては6か月から2年前までに事前にロックされることが多いため )。

REITは必要なサービスも提供します。 10〜15人を超えるほとんどの企業は、ある程度のオフィススペースを必要とします。これは明らかなはずです。 REITの弱点の仕方やさまざまな角度については触れませんが、キャッシュフローの純粋な目的でポートフォリオに株式を追加する場合は、そのような特性について考える必要があると言えば十分です。現金の「パイプライン」は、日中は透明で信頼できるものでなければなりません。

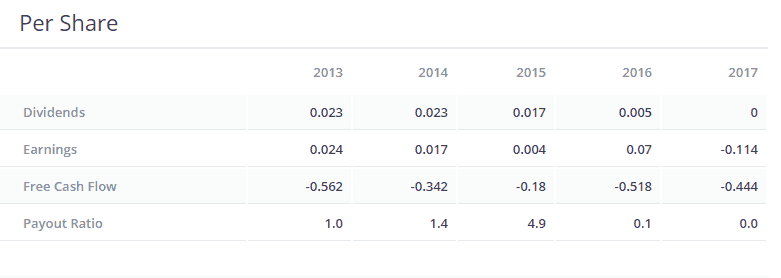

ここでは、配当投資家にとってのフリーキャッシュフローの重要性について詳しくお話ししたので、後世のためにここで目的を簡単に言い換えます。

あなたの給料=収入

あなたのフリーキャッシュフロー=あなたの収入–請求書–貯蓄–毎月の支出

言い換えれば、フリーキャッシュフローは、ビジネスから得られる本当の「利益」です。理想的には、配当はフリーキャッシュフローから支払われ、会社の負債や貯蓄によって賄われることはありません。

会社が配当金の支払いに負債を使い始めたり、何年にもわたる損失に直面しながら貯蓄から支払いを始めたりすると、会社はすぐに配当金を支払う能力を失い、Hyfluxのように会社が破産する可能性があります。フリーキャッシュフローがほとんどなく、支払いが多い会社は避けてください。これらの企業は失敗することが多く、まったく関与しない方がよいでしょう。

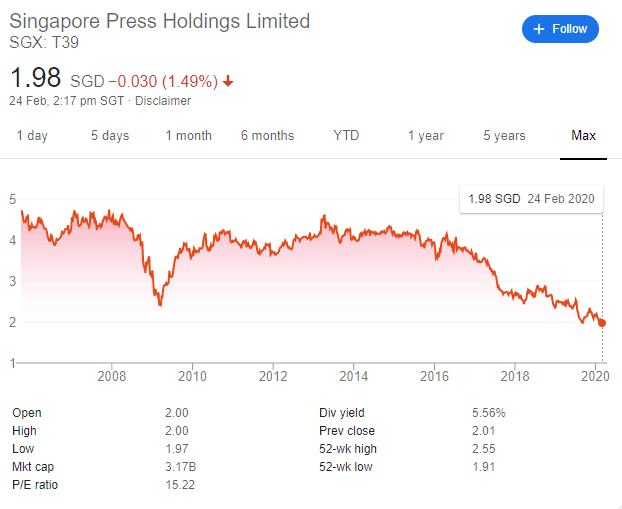

物事はその場で変わる可能性があります。シンガポールプレスホールディングスはかつて国内で独占を行っていました。彼らは国内有数の新聞販売業者であり、その立場を利用して広告収入を活用しました。 「あなたは新聞に載っていた!」ので、求人広告にリストして電話を期待することができます。

しかし、それはFacebookとGoogleの出現で変わりました。試してみることなく、彼らは国内だけでなく世界でも膨大な広告収入を引き継いでいます。それ以来、シンガポールプレスホールディングスは苦しんでいます。そして、これは彼らの株価に反映されています。

彼らはこれからピボットすることができますか?多分。時間だけが教えてくれます。

しかし、私の主張は正しい。 SPHの株主であることは、悲惨な提案でした–配当であろうとなかろうと、50%の株価下落に苦しむことはできず、投資で損益分岐点を期待することはできません。

そのため、ポイント3が特に重要です。

以前、ゲームのスキンについて話しましたが、この場合は、配当に適用しましょう。あなたが上場企業のCEOで給料を受け取っていると想像してみてください。ここで、会社の発行済み株式の65%を所有しているとします。

これは非常に健全な数字です。あなたのビジネスを検討している人として、あなたが非常に多くの株式を所有していることを嬉しく思います。

これは配当にどのように影響しますか?

単純。経営陣が株式で大きな地位を占めている場合、配当はそれらに対する定期的な報酬の形にもなります。ここではHyfluxのケースについて詳しく説明しますが、後世のために、わかりやすく説明します。

何でこれが大切ですか?経営陣は配当金を使って会社を圧迫することで常に自分自身を豊かにすることができるので、配当金の支払いに対するフリーキャッシュフローを監視したいのはそのためです。

オリビア・ラムがこれをしたと言っているのではないことに注意してください。彼女は、基本的な管理ミスを犯した長い列の1人にすぎません。 プロジェクトのニーズを過小評価し、大規模なプロジェクトを維持するための企業の財務能力を過大評価している 。 これは規模に関係なくすべての企業で発生し、Hyfluxはその規模が大きいという理由だけで免れることはできません。

要約すると、私たちは経営陣が私たちに支払うように動機付けられるように株式を保有することを望んでいますが(彼らも自分で支払うため)、それを監視することとフリーキャッシュフローを監視することを組み合わせる必要があります:確実に管理できるように配当が支払われます彼らが望むように、そしてどのように会社を乾かすだけではありません。

それでおしまい! 4つの主要な要素私はすべての配当投資家が注意する必要があると思います。今週の土曜日にイベントがあり、配当投資家向けのいくつかの論点について説明します。

具体的には、

これらは、セミナー中に回答する質問の一部です。これに興味がある場合は、ここで座席を登録できます。必ずあなた自身の質問を持ってきてください。

そうでない場合は、上記の4つの指針が、あなたの顔に爆発する可能性のある安っぽい配当株を回避するのに役立つことを願っています。乾杯。