IMO2020を活用するための潜在的なロングプレイに関する以前の記事では、私は海運会社に焦点を当てていました。

IMO2020は石油に関連するすべてのものに影響を与えるため、これは海のほんの一滴です。 Yousee –精製業界も、バンカー燃料の需要構造に大きな変化の危機に瀕しています。

精製業者は、IMO2020の期限によってもたらされる変化する製品需要に対応するために、事前に計画を立てて行動を起こしています。

[IMO2020に関する本を書くとしたら、これがタイトルになる可能性があります。]

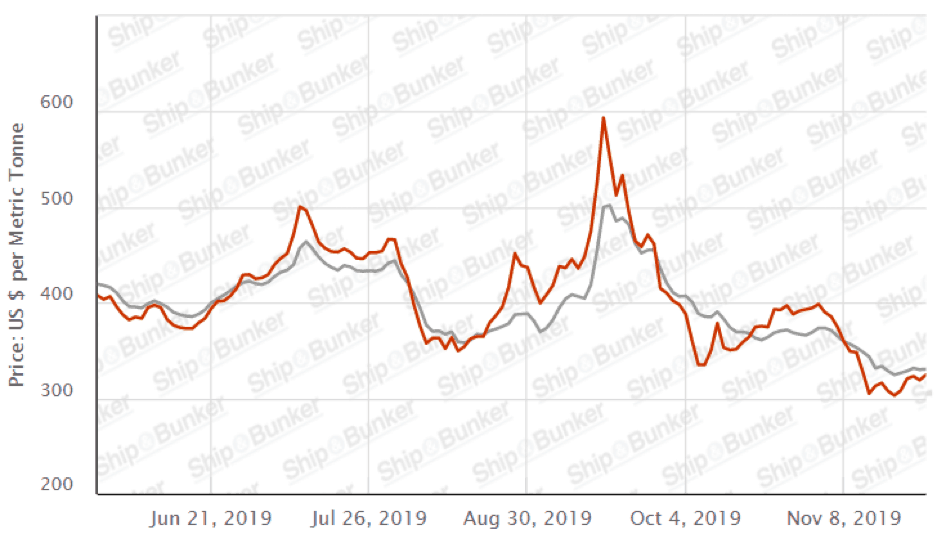

IMO2020が近づくにつれ、世界中の港は高硫黄燃料油(HSFO)の要求を停止しました。これは、1日あたり350万バレルの高硫黄バンカーが新しい0.5%硫黄燃料に移行するためです。

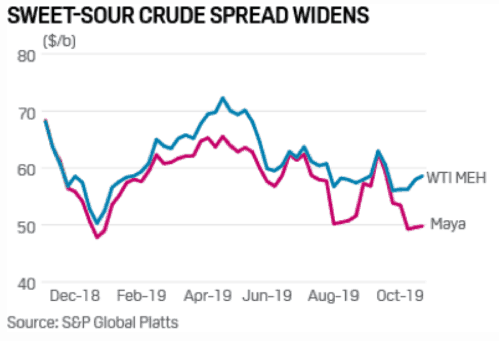

HSFO価格の差し迫った崩壊(およびバンカーでの家の喪失)に伴い、精製業者もIMO準拠の燃料を生産するという課題に直面しています。 1月以降の低硫黄燃料への世界的なシフトにより、重質で高硫黄の原油の需要が減少し、軽質で低硫黄の原油への需要が減少します。

すでに、精製業者がVLSFO供給を増やすために軽質原油の輸入を増やすのを見始めています(ここのソースを参照してください)。

甘酸っぱい原油の差が広がるのはまだわかりませんが、PBFのCEOであるトムニンブリー氏は、これは原油の購入決定が数か月前に行われたため、物理的な原油市場に遅れが生じるためだと述べました。

単純な精製業者は、スポットプレミアムで軽質原油を購入するか、重油の最初の精製から残った燃料油を高品質の製品にさらに処理できる高価な二次ユニットを構築するかを決定する必要があります。ガソリンまたはディーゼル。

複雑さが問題であり、PBFのような深い収束機能を備えたリファイナーは、それほど複雑でないシステムを備えたリファイナーと比較して利点があります。

HSFOの価格が下落したことで、PBFのような複雑な製油所にもチャンスが生まれました。

HSFOは大西洋海盆に後退し、バンカー市場からの代替処分を模索しています。企業は燃料油としてHSFOにあまり依存していないため、HSFOは現在、より高価で重いサワー原油の代わりに、複雑な製油所が原料として稼働するためのオプションになりつつあります。

先に述べたように、原油市場には物理的な遅れがあります。より多くの製油所がサワー原油の代わりに割引されたHSFOを利用するので、それはまたサワー原油の広がりを広げるでしょう。

これは、複雑な製油所がサワー原油の処理でより高い粗利益を享受するために利用率を高めるための追加の機会として役立ちます。

精製は、原油などの長鎖炭化水素チャージ(別名原料)を取り、それらをガソリンやディーゼルなどの短鎖最終製品または石油化学産業用の原料に変換(分解)することで構成されます。

エクソンモービル(NYSE:XOM)のように、精製事業に独自の原油を供給している垂直統合型の大手企業について聞いたことがあるでしょう。

PBFのような企業は、原料を購入し、完成品を卸売市場に販売します。 PBFの競合企業は、フィリップス66(NYSE:PSX)、ホリーフロンティア(NYSE:HFC)、バレロ(NYSE:VLO)などです。

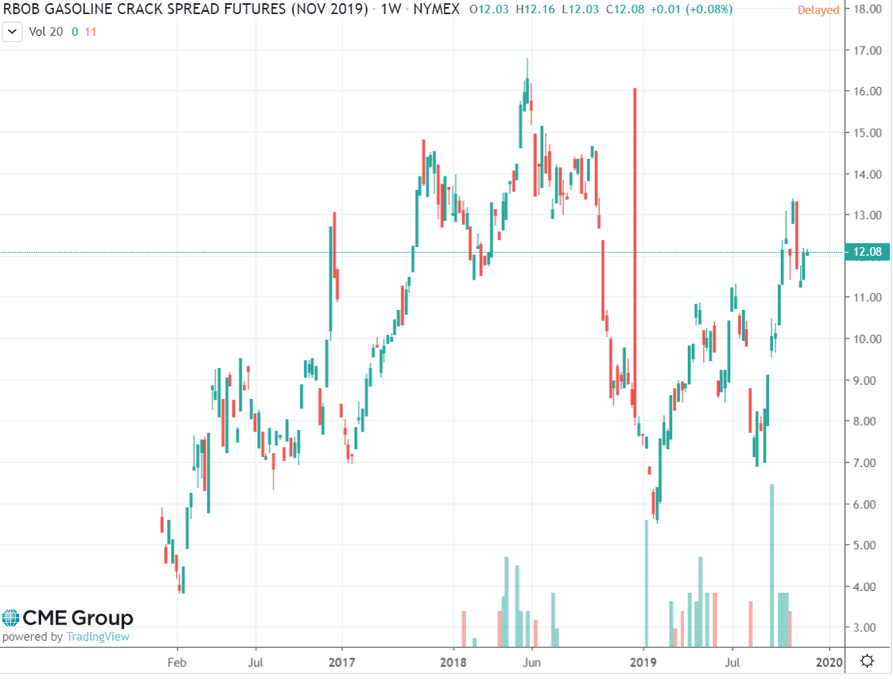

業界のマージンを改善する決定要因となる主なスプレッドは、「クラックスプレッド」として知られています。 」は、一次投入物(原油、燃料油)の価格と完成石油製品の卸売価格との先物市場の差です。

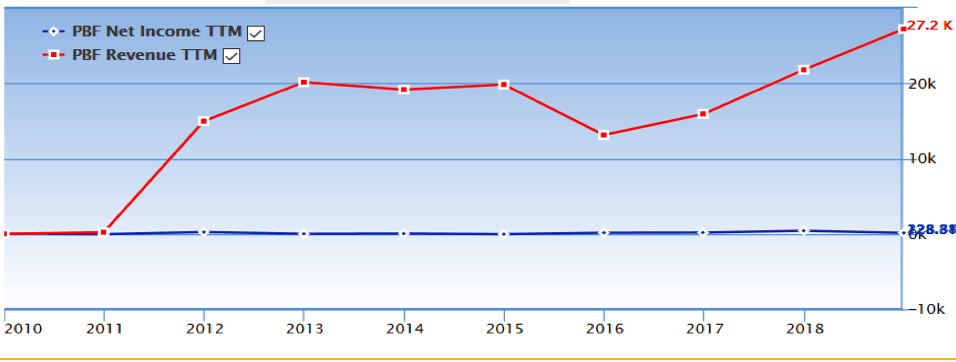

精製部門は2018年下半期に低迷しました。

最も重要な出来事は、石油市場がゼロ石油輸出政策を含むイランに対する米国の強制制裁を予想したため、2018年第3四半期の原油価格の突然の上昇でした。

原油価格が高騰したため、精製業者は追加費用を顧客に転嫁することができませんでした。主にこのイベントが原因で、RBOBガソリンクラックスプレッドは2018年半ばの高値から1バレルあたり17ドル近くから、2018年末には7ドル未満に急落しました。

OPEC諸国とロシアは、市場からのイラン油の予想される除去を相殺し、石油価格の上昇を利用するために、生産を大幅に増やしました。

しかし、米国は11月初旬に予期せず8か国にイランの石油の受け入れを許可し、以前は認識されていた原油の不足が急速に供給過剰に変わった。 2018年第4四半期の初めに75ドル近くだった原油価格は、2018年12月に50ドルを下回りました。

これは精製業者の流れを逆転させるはずでしたが、より広いスプレッドへの強力な回復は実現しませんでした。中国での自動車販売の落ち込みにより、ガソリンの需要が減少しました。この需要の落ち込みは、アジアで追加の精製能力がオンライン化されると同時に発生しています。

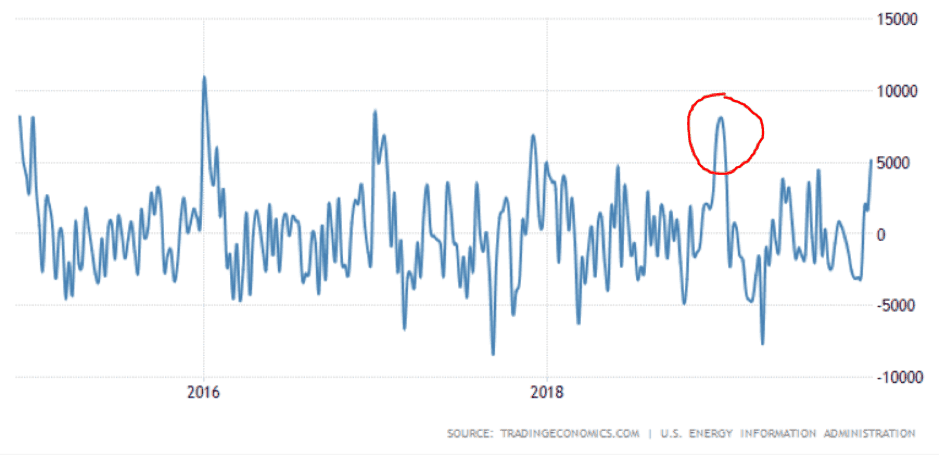

さらに悪いことに、ガソリンなどの軽質製品を生産するための精製活動の増加と米国の軽質原油生産の増加により、ガソリンの在庫が急増しました。世界のガソリンの在庫は平均を上回っており、価格にさらなる圧力がかかっています。

その結果、2018年の収益の88.4%をガソリンと留出物から得たPBFのような精製業者は苦戦しました。

ただし、支援が途上にある可能性があります: 19年第2四半期の開始以来、米国の精製業者は原油処理を削減し、ガソリンと留出物の潜在的な過剰供給を回避しましたが、原油在庫の蓄積を悪化させました(ここのソースを参照)。

これにより精製マージンが押し上げられ、2020年1月にブレントを上回るガソリンの総精製マージンが今年初めの実質的にゼロから1バレルあたり約7ドルで提供されました。

上のグラフから、株価が再び上昇していることがわかりますが、これはIMO2020の予想によるものである可能性があります。

IMO2020が2020年1月に開始されると、低硫黄(つまり、より軽く、よりクリーンな)燃料への変換がトリガーされ、精製マージンが向上するはずです。

この義務は、約350万バレル/日のバンカー燃料に影響を与えるはずであり、硫黄ディーゼルの需要を100万バレル/日増加させるという正味の効果があります。

PBFは、その運用の複雑さと変換能力により、この需要の変化に適した位置にあります。

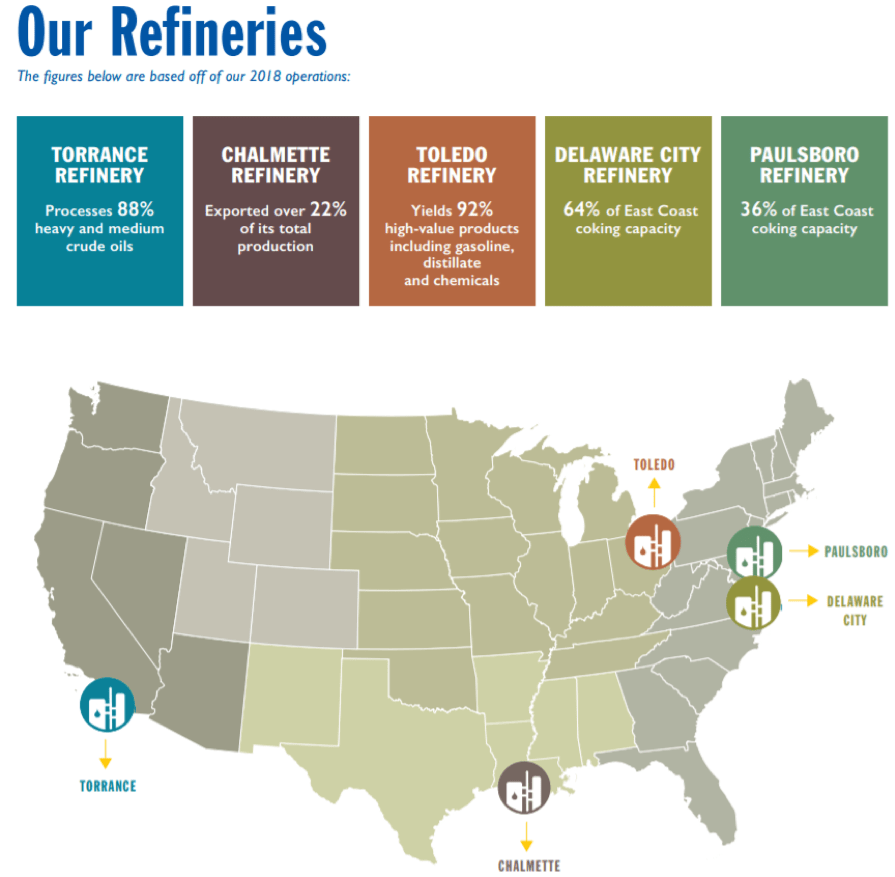

PBFEnergy(NYSE:PBF)は、独立した石油精製業者であり、ブランド化されていない石油製品のサプライヤーです。全米に5つの複雑性の高い製油所があり、合計で約900,000バレル/日の処理能力があります。

PBF Energyは、戦略的パートナーシップであると私たちが信じているPBF Logisticsの44%の持分も所有しています。

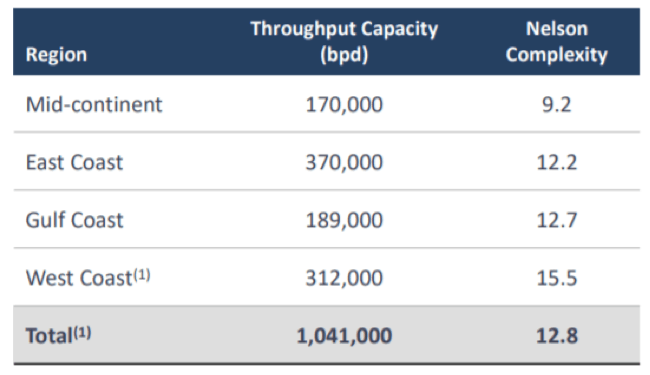

PBFの能力は、有機的なプロジェクトの開発と相まって、戦略的な精製とロジスティクスの買収による規律ある成長にあります。現在、それらは、12.2ネルソンの複雑さを備えた多様な高度な複雑さの資産ベースを持っています。

* NelsonComplexity Index(NCI):

2019年6月:

PBFの資産は、米国の東海岸と西海岸の両方の近く、ニューヨークとロサンゼルスの両方の海岸で最も忙しい都市のすぐ近くにも戦略的に配置されています。

PBF Energyを、その大規模な独立した精製ピアとは一線を画すもう1つの利点は、同社がブランドの小売ステーションを運営していないことです。これは、最大の独立系企業の中で最も近い純粋な精製会社であることを意味します。

PBFの見解では、IMO2020は一般的にPBFに利益をもたらし、その機会を捉えるために必要な投資を行っています。

2019年6月のプレゼンテーションで、彼らはすべての設備投資がその年に完了し、必要な設備投資はこれ以上なくなると述べました。

PBFは、高硫黄原料(原油とガソリン)を高価値のクリーンな製品に変換できるアイドル状態の12,000bpdコーカー施設を再開しました。

高硫黄製品の価格は、IMO2020が開始され、複雑な製油所が割引された高硫黄原料を利用して高価値製品に変換できるようになると、来年下落すると予想されます。

2018年、PBFは、2020年の第1四半期に完成する予定の1日あたり2500万立方フィートの新しい水素施設の建設とその後のリースを進めることを決定しました。

完了すると、水素施設はデラウェア製油所に追加の複雑な原油処理機能を提供します。

PBFはShellからMartinezRefineryを購入することに同意し、取引は来年初めに完了する予定です。この製油所は、aNCIが16.1の最高の西海岸製油所です。

この資産により、PBFは西海岸で最も複雑な精製システムを所有し、その能力も150,000バレル/日増加します。

PBFの最新の四半期報告によると、例外的な項目を除いた調整後純利益は、昨年の1.13米ドルに対し、80.1百万米ドル、つまり1株あたり0.66米ドルでした。

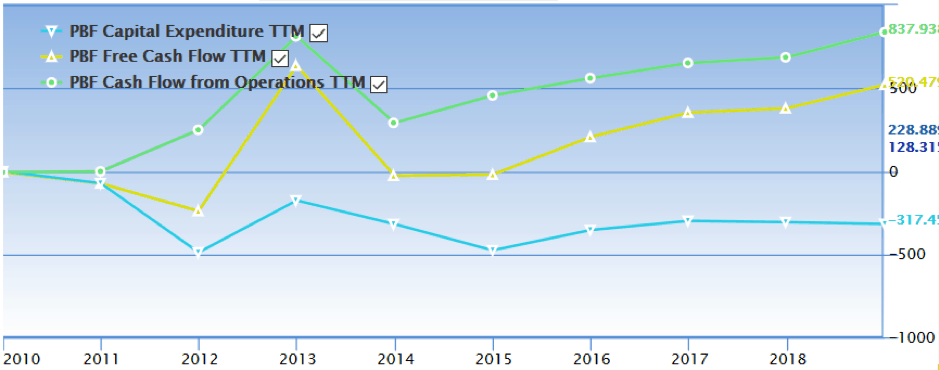

フリーキャッシュフロー(「FCF」) 設備投資が低かったため、3億5,700万米ドルで入金しました。先に述べたように、設備投資は今年の残りの期間は低くなり、これは彼らのFCFを押し上げるでしょう。

損益計算書 :

PBFの収益は、買収と有機的成長を通じて、長年にわたって着実に増加しました。

キャッシュフローの政治家 t

FreeCash Flowは一貫しており、営業活動によるキャッシュフローも順調に増加しています。

しかし、資本的支出(「設備投資」)も、営業活動によるキャッシュフローと並行して増加しています。

これは主に、資産のNCIの増加による運転資本支出の増加によるものです。

貸借対照表

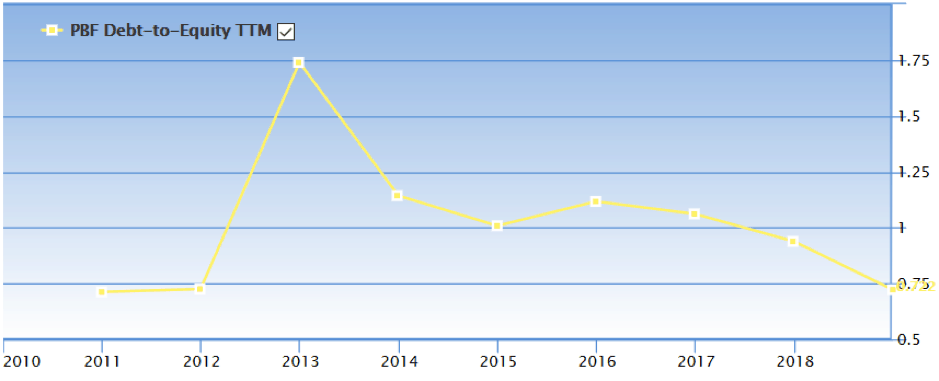

彼らの財務で私たちが見つけた最も心配なことは、彼らの高い負債資本比率です。減少傾向にあるものの、マルティネス製油所の買収計画は、購入価格が約10億米ドルであり、手元現金がわずか約5億米ドルであるため、部分的に債務で賄われる予定です。

また、購入の75%が負債で賄われている場合、これによりPBFの負債比率は1を超えます。

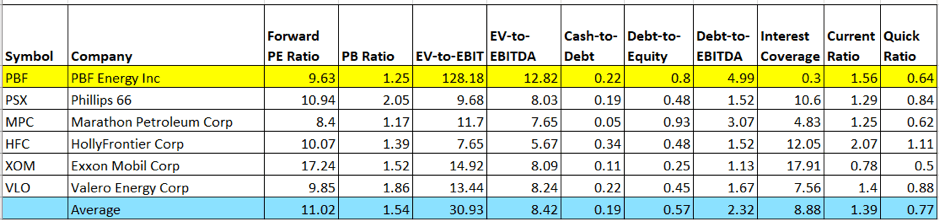

PBFの同業他社との迅速な比較は、それがかなり評価されていることを示唆しています。

XOMを除くと、平均株価収益率は9.7です。 3Qの結果が悪いと、PBFのPE、EV / EBITA、EV / EBITに影響があります。

企業の中で、PBFは最も高い債務と最も低いインタレストカバレッジレシオを持っています。

PBFに関心のある投資家は、PBFが債務をどのように処理するかに注意する必要があります。

それでも、そのPE評価は製油所セクターの平均の約10倍です。 highEV-EBITAは、PBFが事業を好転させる態勢を整えており、マルティネス製油所の買収から利益を引き出すことができるという市場の楽観的な見方を反映していると考えています。

この会社の調査を開始した理由の1つは、2019年11月20日までインサイダー購入活動があったという事実です

(これは、2020年度の業績が好調であることを示す自信のある兆候でもあります。)

IMO2020がHSFOの需要を押し下げると広く信じられています。しかし、これは単なる予測であり、このようには機能しない可能性があります。 HSFOが船会社によって敬遠されたとしても、発電などの他のプレーヤーは安価なHSFOのシンクになる可能性があります。

長期的には、多数の船がスクラバーを設置し、追加の製油所が脱硫能力をアップグレードする場合、HSFOの需要はさらに増加する可能性があります。

原油、その他の原料、ブレンドストック、精製製品、燃料およびユーティリティサービスの価格変動は、PBFの収益、収益性、キャッシュフロー、および流動性に悪影響を与える可能性があります。

IMO2020がそれほど破壊的でなければ、ガソリンと低硫黄燃料油の需要の軟化は続く可能性があります。劣悪な経済状況は、ガソリン在庫の需要と蓄積を減らす可能性があります。

上記のように、シェルのマルチネス製油所を購入するというPBFの決定には、過剰なレバレッジのリスクが伴います。買収が完了すると収益が増加しますが、さらにマクロが弱くなると、製油所はEBITAの目標を達成できなくなる可能性があります。

IMO2020が近づくにつれ、製油所セクターでは、低硫黄燃料の需要を満たすためにダイナミクスが変化し始めています。 PBFは、その複雑さと変換能力により、利益を得る準備ができています。

高硫黄原料価格の低下は、会社の利益率の向上に貢献しています。

クラックスプレッドがあれば、彼らはより高いフリーキャッシュフローを享受することもできます。 今年の残りの期間は設備投資を必要としないため、さらに拡大します。

しかし、石油および精製業界は非常に不安定であり、過去2年間から見たように、多くの要因が原油とガソリンの両方の価格に影響を与える可能性があります。

PBFは収益のほぼ90%をガソリンと留出物から得ているため、亀裂の広がりに圧力がかかると、彼らは苦労する可能性があります。

Wethink PBFは、IMO2020によって亀裂が予想どおりに広がる場合にメリットがありますが、マクロの弱点がさらに懸念されており、マクロフロントがどのように機能するかについては強い意見はありません。

巨大なインサイダー購入活動は通常、証拠の兆候ですが、石油市場に精通している投資家は、今後数か月で市場がどのように動くかについてより多くの情報を得て、それに応じて投資することができます。

しかし私たちのために: 石油市場の不確実性は、現時点でポジションを開始していないことを意味します。

乾杯!

免責事項: モスピグレットは、言及されたどの株にもポジションがなく、72時間以内にポジションを開始する予定はありません。この記事は自分で書いたもので、自分の意見を表しています。

これがあなたです–PBFエナジー。情報に基づいた決定を下せるように、包括的に全体的な分析を提供することを楽しんでいるため、より詳細に検討することにしました。 「潜在的に投資可能な」企業を分析することがこの「困難」であるという意味ではありません。

企業の「投資可能性」を判断する方法はたくさんあるので、はるかに簡単です。

執筆に数時間、完成までに数日を要したこの記事とは異なり、特定の株式にわずか10〜15分、またはそれ以下で投資できるかどうかがわかります。

詳細については、無料の株式投資101ワークショップにご参加ください。席はどんどんいっぱいになり、これが2019年の最後のワークショップです。

今すぐ登録して座席を確保してください: