私たちの前に行った人々の成功に基づいて構築できるのと同じように、最初に行った人々の失敗も貴重な教訓です。

今日はそのような日です。私の過ちを読んだ後、あなたがより良い投資決定を下せるようになることを願ってこれを書いています。

投資家は彼が行うすべての取引でお金を稼ぐことはできません。損失は遅かれ早かれ起こるはずです。

重要なのは、投資家は厳格な規律で損失を制限することを学び、将来の投資決定を改善するために彼らの過ちを利用しなければならないということです。

このように、損失でさえ、将来、 改善された投資意思決定フレームワークの形で利益をもたらすことができます。

ただし、すべての損失にレッスンが伴うわけではありません。

すべての正しい決定を下し、それでも損失を出すことがあります。

誰もこれから免れません。ウォーレンバフェットでさえありません。

このような場合、人生は確率のゲームであり、株式市場はその点で類似していることを覚えておくのが賢明です。カードが可能な限り私たちに有利に積み重ねられるような方法で投資すること。

私はさらにあなたにこれを言います:もしなかったとしても間違いを想像しないこと。ほとんどの人が失敗の原因を見つけたいと思うことは理解できます。

なぜ鶏が間違って出てきたのか、なぜ100ではなく90になったのか、なぜ提案が却下されたのか、なぜ失敗したのかを知りたいのです。

それでも時々、学ぶべき教訓がありません。時々、あなたはあなたが持っている投資チェックリストに戻って、あなたがあなたがすることになっていたすべてをチェックしたのを見て、そして本当にできることは何もないことに気づきます。

投資家として、何よりも、あなたは不確実性、恐れ、そしてトラブルの時に繁栄するための精神的な考え方を発達させなければなりません。

それはあなたが人生からの損失を振り払い、最終的にあなたの人生を変えることができるより良い投資決定をすることに移ることができる方法です。

私たちの損失とそれらから収集できる2つの教訓を掘り下げてみましょう。

最近、クアラルンプールにリストされている2つのポジションを閉鎖しました。

どちらも過小評価されている株式であり、 28%の損失で売却しました。 および 17% それぞれ3年後。さらに、 17%も失いました BerjayaAssetsおよび 29% セニジャヤで。

間違った株を選んだとすぐに言えます。

それでも同時に、同じ方法を使用して過小評価されている香港株を選択し、オリエンタルウォッチ+ 153%、スワイヤーパシフィックA + 25%、シンタオ+ 11%、ウィングオン+ 13%の利益を上げました。

では、実際に何が起こっているのでしょうか。

問題は方法論にありませんでした。

それはうまくいきました–ちょうど異なる国で。いいえ、それはバリュー投資がマレーシアで機能していないからではありません。研究は、バリュー投資がすべての国で機能していることを明確に示しています。 常にではありません。

価値戦略は、特定の期間にパフォーマンスが低下する可能性があることが知られています。

そして、各期間は何年も続く可能性があります。

たとえば、近年、米国でも価値戦略のパフォーマンスが低下しています。

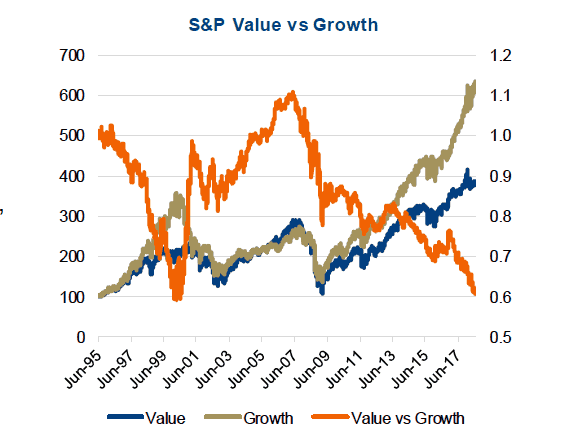

以下は、バリューが成長を上回り、その逆もあった期間があったことを示すチャートです。

成長投資家は現在、潮流が再び変わるまで、米国株で非常に好調です。

成長株とバリュー株は、優れたリターンでその統治を交互に行うことが示されています。米国でバリューが死んでいるかどうか疑問に思っている場合は、このリンクで複数の視点を見ることができます。

戦略パフォーマンスの周期性は、事前に予測できないものです。

市場がいつ崩壊するかを予測するのと同じくらい難しいです。

したがって、パフォーマンスの低下は、1つの戦略を実行している場合に受け入れなければならないものです。そのため、ポートフォリオ内の2つの戦略を組み合わせて、バリュー株と成長株の両方にエクスポージャーを取得し、いずれかの戦略のアウトパフォーマンスからいつでも利益を得ることができるようにします。

ただし、過去数年間、マルチ戦略ポートフォリオがマレーシア株に大きな影響を与える可能性はほとんどありませんでした。

一般的に、マレーシアの株式市場はアジアの同業他社を下回り、2019年に最も弱かった。干潮はほとんどの船を沈め、価値株または成長株のいずれかがうまく機能するのは難しい。

私が学んだ教訓は、マレーシアのような新興市場は先進国市場よりも大きなリスクをもたらすということです。マレーシアを例にとると、野党が歴史的かつ驚くべき勝利を収めるまで、前政権では汚職が問題でした。

リンギットがうまく機能せず、シンガポールドルに対して下落している間、これらすべてがRM3の記録をS $ 1で設定しました。

マレーシアの株式も好調ではなく、ほとんどの投資家は、管理が行き届いていない国にもっとお金を入れる自信がありませんでした。政治情勢は国内事業と為替の強さに大きな影響を及ぼします。

したがって、私たちは在庫の二重の苦痛に苦しみました と 外国為替損失。

新興市場は政治的に不安定であり、業績の悪化や為替差損につながる可能性があるため、全体としてリスクがあります。

反対に、新興市場が力強く回復できる機会があるかもしれません。

たとえば、新党の勝利に続いてマレーシアに投資され、2017年前半にリンギットを押し上げ、アジアで最高のパフォーマンスを発揮する通貨になりました。

現在、米中貿易戦争を考えると、関税を回避するために製造を東南アジアに移す企業のニュースは、マレーシアにとって朗報かもしれません。

しかし、経済の改善は必ずしも即時の株式市場のリターンにつながるわけではなく、それでも株価を押し上げるための投資ドルの流入に依存しています。

ご覧のとおり、投資額は新興国にとって非常に気まぐれです。

彼らは彼らの政治と経済のダイナミクスに従って行き来します。新興市場に投資するには、より多くのマクロ分析が必要になります。

したがって、私が学んだ教訓は、新興市場に参入したいのであれば、投資のタイミングを調整する必要があるということです。私が1つだけを選択する必要がある場合、それは確かに先進国市場でなければなりません。

頭痛や心痛が少なくなります。