オプションはすべての人に適しているとは限りませんが、投資の選択肢の中で最も柔軟なものの1つです。契約に応じて、オプションは、上昇、下降、および中立市場における多くの異なる種類の投資家のポートフォリオを保護または強化することができます。

多くの投資家にとって、オプションはリスク管理のツールとして役立ち、株価の下落からポートフォリオを保護する方法として機能します。たとえば、投資家Aが、XYZ Corporationの株の価格が下がろうとしていることを懸念している場合、満期前に市場価格がどれほど低くなっても、行使価格で株を売る権利を与えるプットを購入できます。 。オプションのプレミアムを犠牲にして、投資家Aは行使価格を下回る損失から身を守りました。このタイプのオプションの慣行は、ヘッジとも呼ばれます。

オプションによるヘッジはリスクの管理に役立つ場合がありますが、すべての投資にはある程度のリスクが伴い、収益が保証されることはないことを覚えておくことが重要です。オプションを使用してリスクを管理する投資家は、潜在的な損失を制限する方法を探します。損失は保険料に支払われた価格に限定されるため、オプションを購入することを選択できます。その見返りに、彼らは彼らにとって許容可能な価格で原証券を売買する権利を獲得します。また、行使するのではなく市場に売り戻すことを選択した場合、オプションのプレミアムの価値の上昇から利益を得ることができます。オプションのライターは、不利な価格で株式を売買することを余儀なくされることがあるため、特定のショートポジションに関連するリスクが高くなる可能性があります。

保守的

保守的な態度の投資家は、オプションを使用してポートフォリオをヘッジしたり、価値の下落の可能性に対してある程度の保護を提供したりできます。オプションの書き込みは、収入を増やすための保守的な戦略としても使用できます。たとえば、現在56ドルで取引されているXYZ Corporationの100株を所有し、1株あたり50ドルを支払う用意があるとします。あなたはXYZ50プットを書き、プレミアムをポケットに入れます。価格が下落し、オプションが行使された場合、1株あたり50ドルで株式を購入します。価格が上昇した場合、オプションは行使されずに失効します。それでもXYZ株を購入することにした場合、より高いコストは受け取ったプレミアムによって相殺されます。

弱気

市場の低迷を予想する投資家は、プットを購入する株式を保有しているかどうかに関係なく、価格の下落から利益を得たり、ポートフォリオを保護したりするためにプットを購入できます。

経験則

電話を購入すると、強気の見通しがあり、基礎となる証券の価値が高まると予想されます。プットを購入すると弱気になり、原証券の価値が下がると思います。

長期

投資家は、特定の日付またはそれ以前に許容できる価格で株式を売却する権利を与えるプットを購入することにより、株式の長期未実現利益を保護できます。プレミアムのコストについては、最小利益を固定することができます。株価が上昇した場合、オプションは無価値に期限切れになりますが、プレミアムのコストは、株式の価値の増加によって相殺される可能性があります。

強気

市場の好転を予想する投資家は、株式の所有コストの何分の1かで、その株式の価格の上昇に参加するために株式の呼び出しを購入できます。ロングコールは、株式所有に伴う価格下落のリスクを冒すことなく、強気市場で特定の株式の購入価格を固定するためにも使用できます。

アグレッシブ

積極的な見通しを持つ投資家は、株式の将来の方向性を知っていると信じるときに、オプションを使用して市場でのポジションを活用します。オプション保有者とライターは、多額の資本を投入することなく、市場の動きについて推測することができます。オプションは投資家にレバレッジを提供するため、特定の上昇または下降に対して、株式所有よりも高い収益率を達成することが可能です。ただし、損失が大きくなる可能性があり、投資額全体を失う可能性があるため、この戦略はリスクを伴う可能性があります。

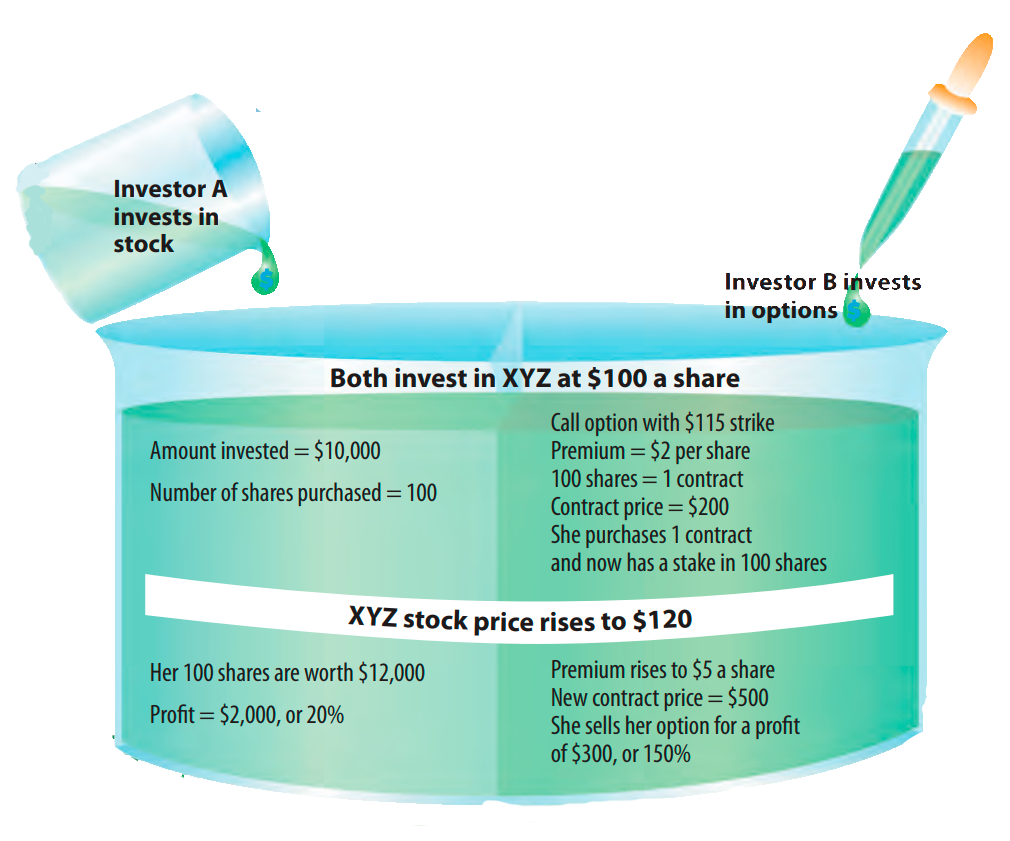

オプションを使用すると、保有者は、株式を所有するコストの何分の1かで、株式の価格の変動から利益を得ることができます。例:投資家AとBは、現在100ドルで取引されているXYZ社の株式が今後数か月で上昇すると考えています。投資家Aは100株の購入に10,000ドルを費やしています。

しかし、投資家Bには投資するお金があまりありません。彼女は100株の株式を購入する代わりに、行使価格115ドルでXYZコールオプションを1つ購入します。各契約は100株をカバーするため、オプションのプレミアムは1株あたり2ドル、または1契約あたり200ドルです。 XYZ株の価格が120ドルに上昇した場合、オプションの価値は5ドル以上に上昇する可能性があり、投資家Bは500ドルで売却して、300ドルの利益または150%の投資収益を得ることができます。 100ドルで100株のXYZ株を購入した投資家Aは、2,000ドルを稼ぐことができましたが、投資収益率は20%しか実現していません。

投資家が使用するオプションのほとんどは、リスクが限られていますが、潜在的な利益も限られています。このため、オプション戦略はギャンブル詐欺のスキームではありません。取引は通常、同等の株式取引よりも必要な資本が少ないため、同等の株式取引よりも少ない金額を返しますが、投資の割合が高くなる可能性があります。

カバーされていないコールを書くなど、投機的な戦略でオプションを使用する投資家でさえ、通常、劇的なリターンを実現しません。潜在的な利益は契約で受け取った保険料に限定され、潜在的な損失は多くの場合無制限です。レバレッジとは、収益率が重要になる可能性があることを意味しますが、ここでも、同等の株式取引よりも現金交換の量が少なくなります。

オプション取引のメリットは何ですか? InnaRosputnia著