積極的に運用されているファンドが好きでない場合は、ニフティ50インデックスファンドへの投資により、分散型のエクイティポートフォリオへのエクスポージャーが得られます。ただし、Nifty 50は、さまざまなセクター(銀行、製薬、エネルギー、商品、IT、消費財、自動車など)の株式で構成されています。

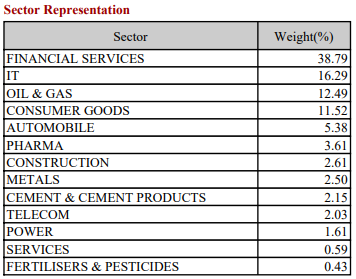

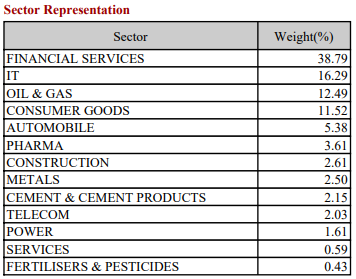

これがNifty50のセクター別の内訳です(2020年12月31日現在)。

一連のセクター別インデックスを使用して、Nifty 50のパフォーマンスを向上させることはできますか? アウトパフォーマンスは、もしあれば、より高いリターンまたはより低いボラティリティの形である可能性があります。

どう思いますか?

セクター別インデックス(銀行、製薬、IT)を組み合わせて、これをテストしてみましょう。

指標と戦略

過去20年間のデータを、次のインデックス/戦略に使用します。

- Nifty 50 TRI

- Nifty Bank TRI

- Nifty Pharma TRI

- 気の利いたITTRI

- 銀行+製薬会社+ IT :等加重戦略(1/3

rd

)Nifty Bank、Nifty Pharma、およびNiftyITに均等に割り当てられます。ポートフォリオは毎年1月1日に目標ウェイトにリバランスしました。

パフォーマンスの比較

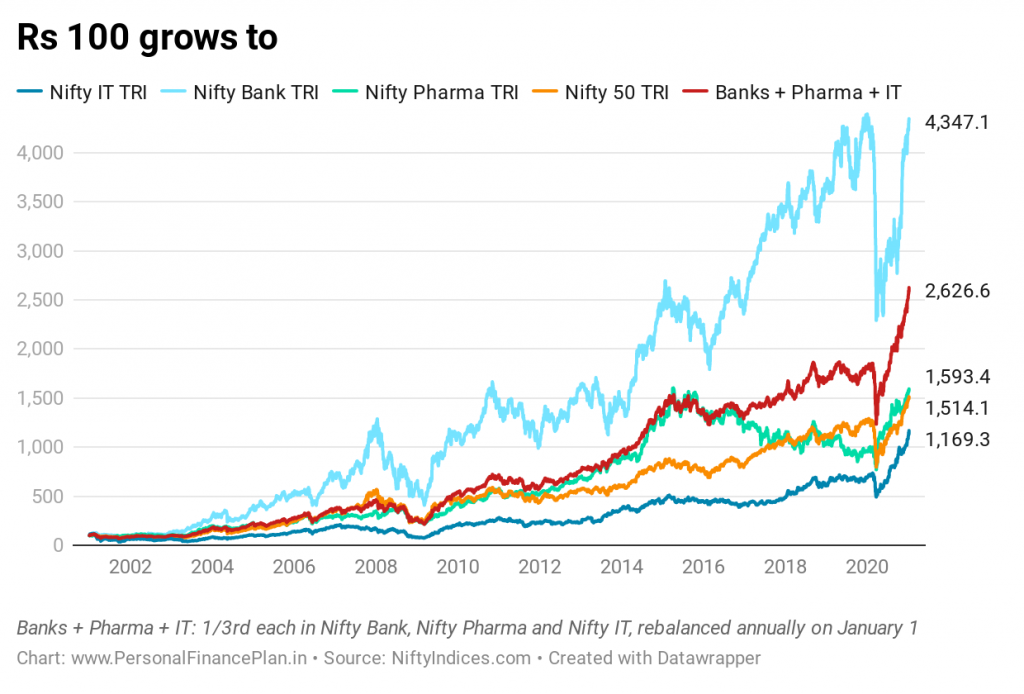

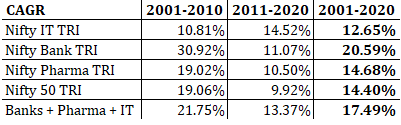

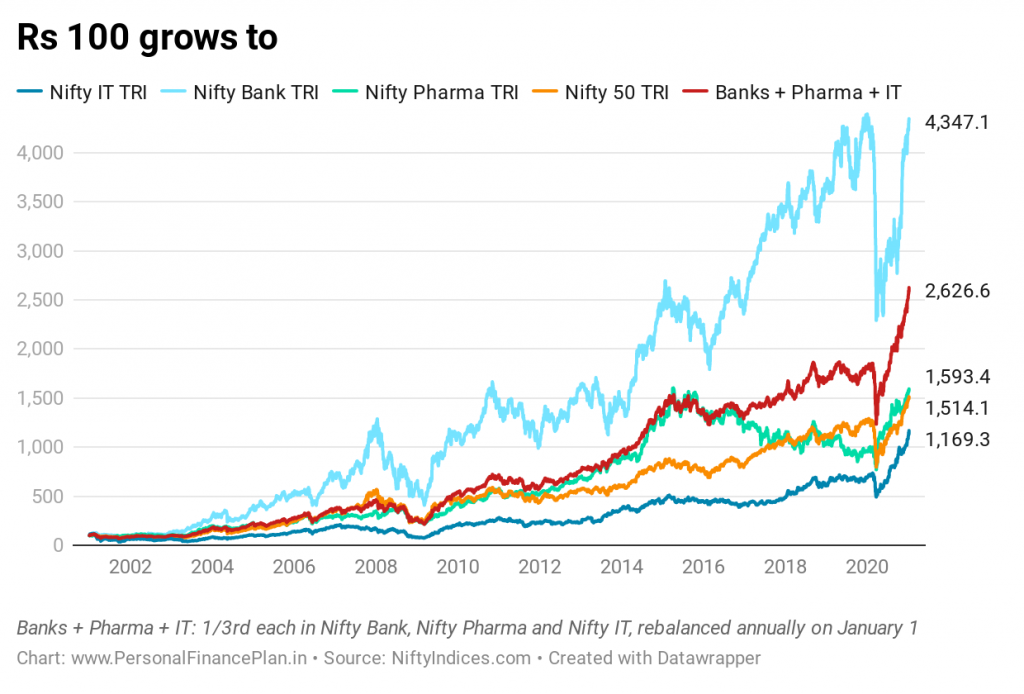

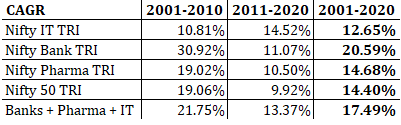

過去20年間(2001年1月1日から2021年1月8日まで)のインデックス/戦略のパフォーマンスを比較します。

ニフティ50 :Rs100はRs1,514に成長します。 14.53%p.a のCAGR 。

Nifty Bank TRI :Rs100はRs4,347に成長します。年平均成長率20.7%

Nifty Pharma TRI :Rs100はRs1,593に成長します。年平均成長率14.82%

気の利いたITTRI :Rs100はRs1,169に成長します。 13.06%p.a。のCAGR

銀行+製薬会社+ IT :Rs100はRs2,626に成長します。 17.72%pa のCAGR 。

銀行株は最善を尽くしました。 そして、均等加重戦略(Banks + Pharma + IT)が2番目の位置を獲得し、Nifty 50よりも3%以上高い収益を上げています。 悪くない。

ここにいくつかの注意点があります。

- これは時間のスナップショットです。始点と終点を選択しました。 開始点と終了点のセットが異なると、返品エクスペリエンスが異なる場合があります 。これを克服するために、ポストの後半でローリングリターンを見ていきます。

- 返品のみに焦点を当てることは最善のアプローチではない場合があります。戦略が非常に不安定である場合、悪い時期に戦略に固執することは困難になります。ボラティリティも確認する必要があります。 最大ドローダウンとローリングリスク(ボラティリティ)については、投稿の後半で検討します。

- 開始点を選択すると、ITインデックスのパフォーマンスが低下する可能性があります。時はドットコムのクラッシュと一致することを私たちは知っています。ご覧のとおり、Bank Niftyのアウトパフォーマンスは、最初の10年間(2001〜 2010年)に発生しました。次の10年間(2011〜 2020年)、ITインデックスは3つのインデックスの中で最高のパフォーマンスを示しています。

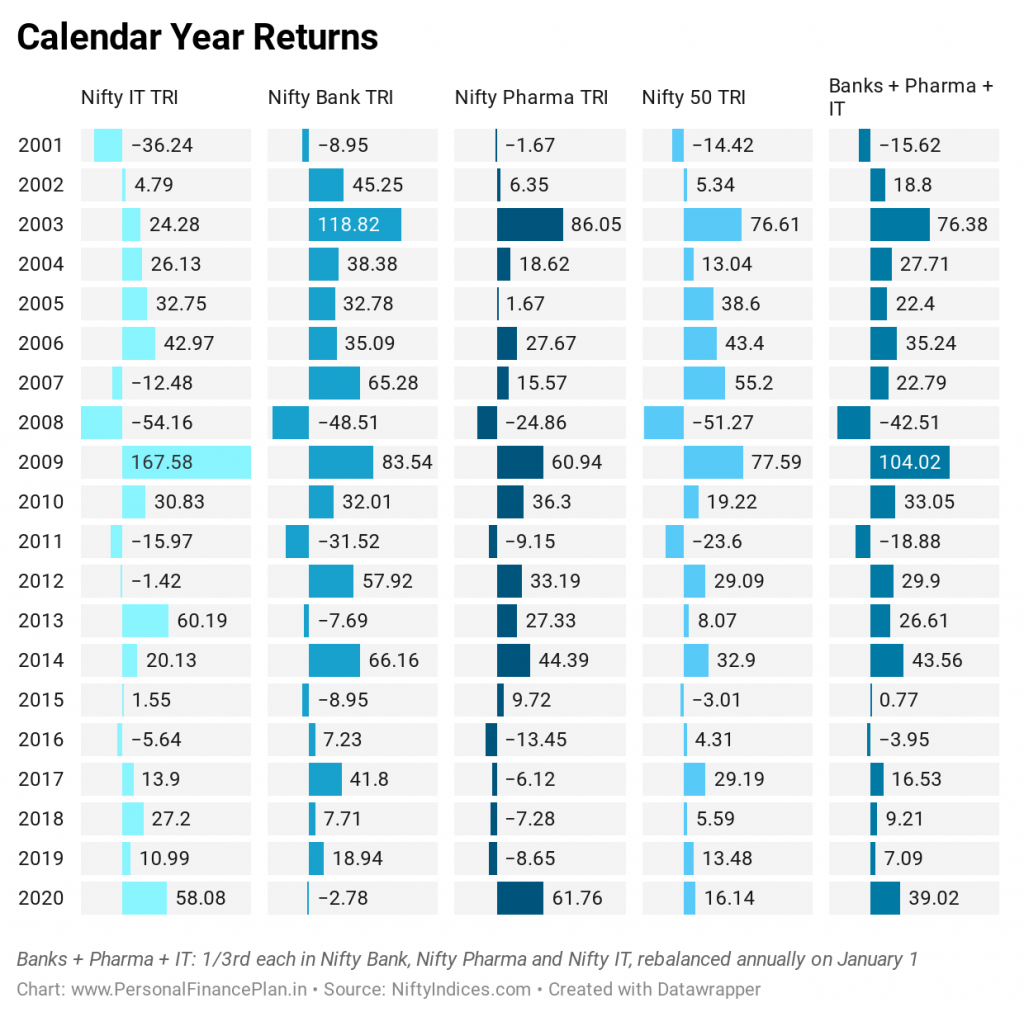

さて、暦年に戻ります。

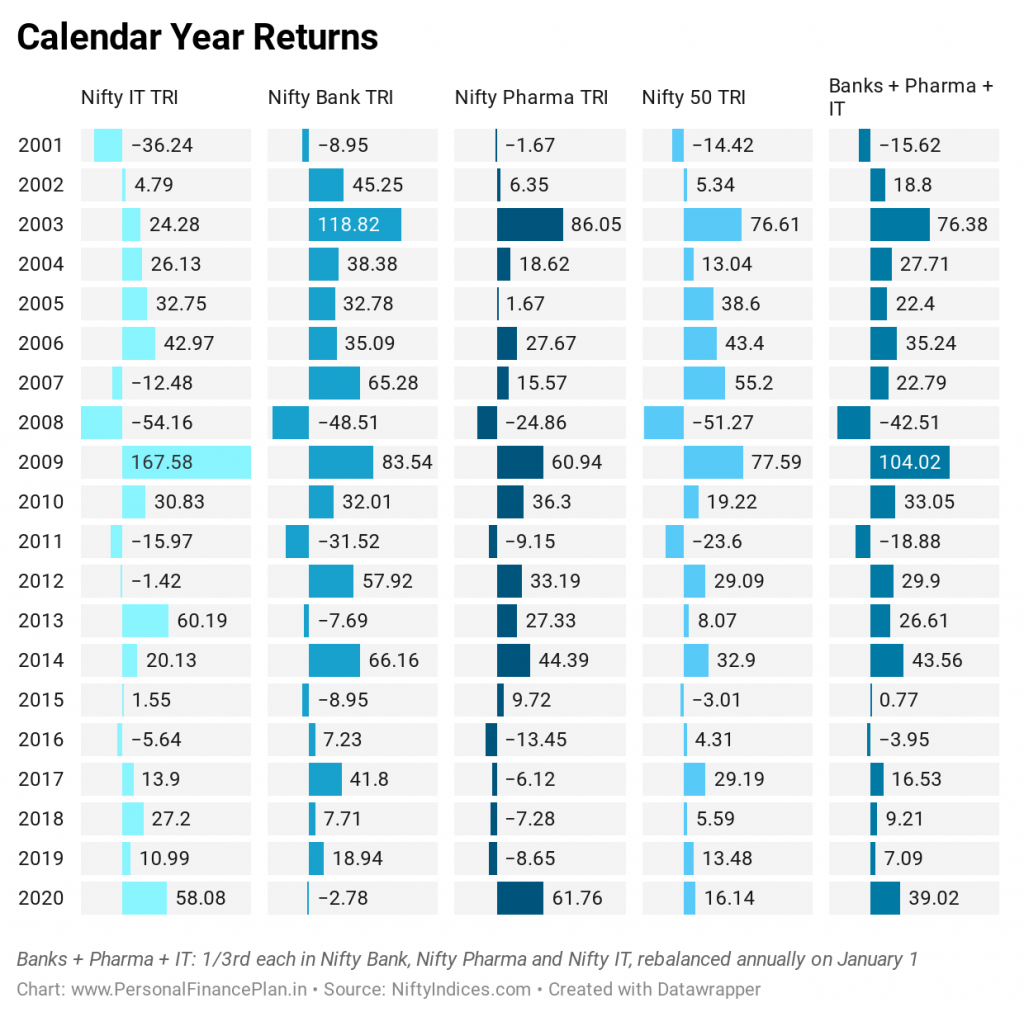

いずれかの年における3つのインデックスのパフォーマンスの変動を見てください。 2020年のパフォーマンスを見てください。製薬およびITインデックスからの収益が50%を超えている間、銀行インデックスはあなたにお金を失いました。

均等加重戦略(銀行+製薬+ IT)は、20年のうち12年でニフティ50を上回ります。

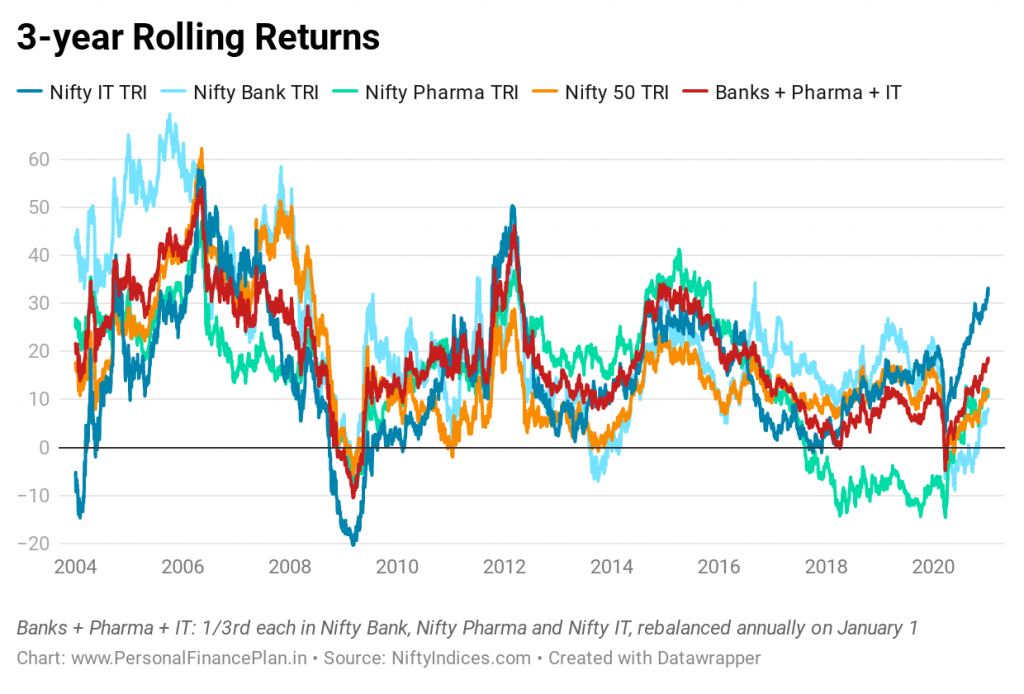

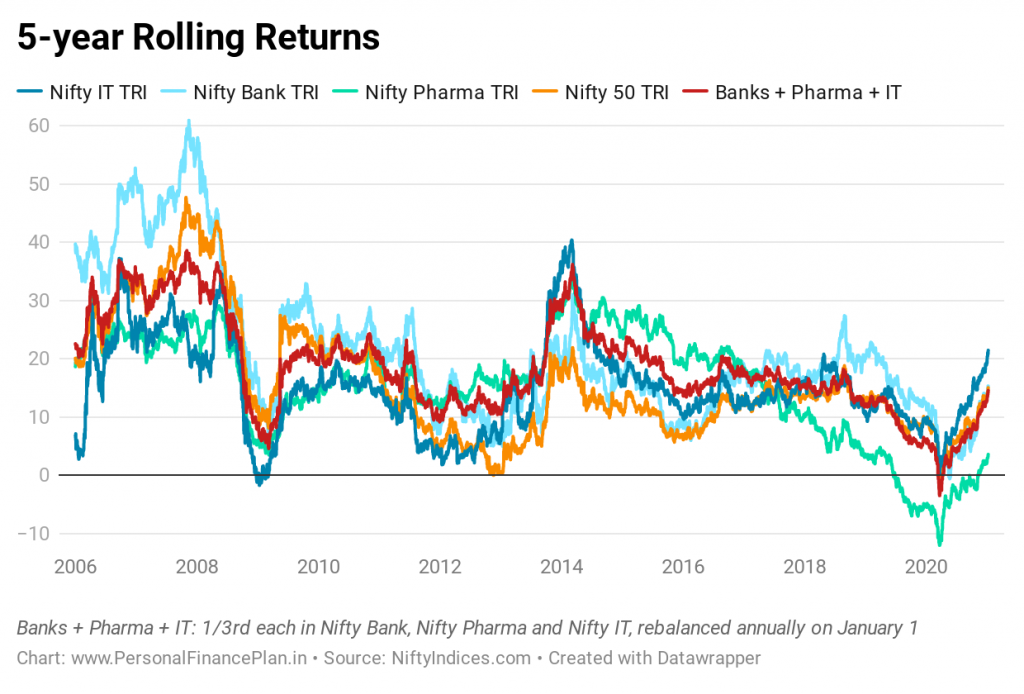

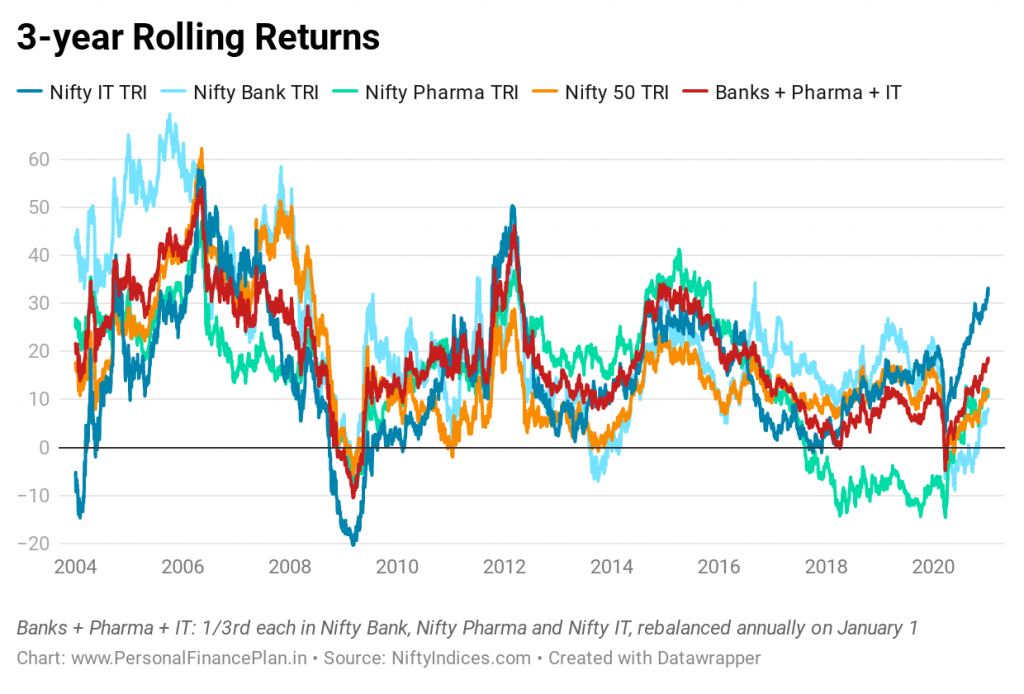

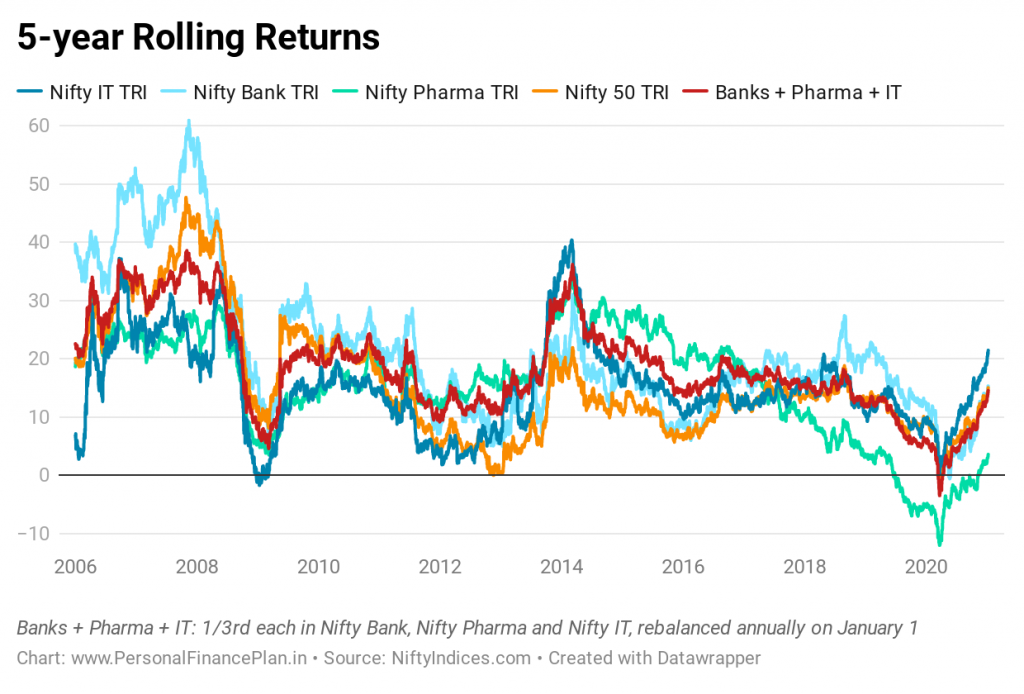

ローリングリターン(パフォーマンスの一貫性)

3年と5年のローリングリターンを検討します。

最高のパフォーマンスを発揮するセクター(銀行、製薬、ITの間)が最低のパフォーマンスを発揮するセクターになる頻度を確認できます。したがって、セクター別投資に固執するには、スキル、規律、および僧侶の忍耐が必要です。ちなみに、これは暦年のリターンから明らかでした。

個々のセクターの高値と安値を回避する最善の方法は、分散ポートフォリオ(Nifty 50など)に投資し、セクター別インデックスを組み合わせて使用することです(同等の加重戦略と同様)。

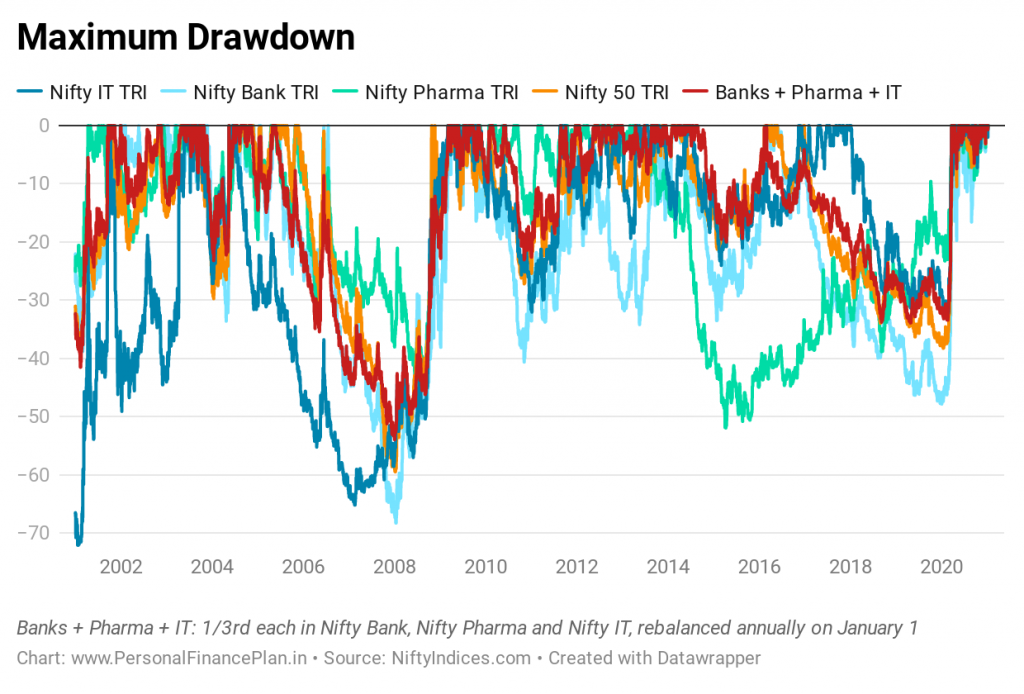

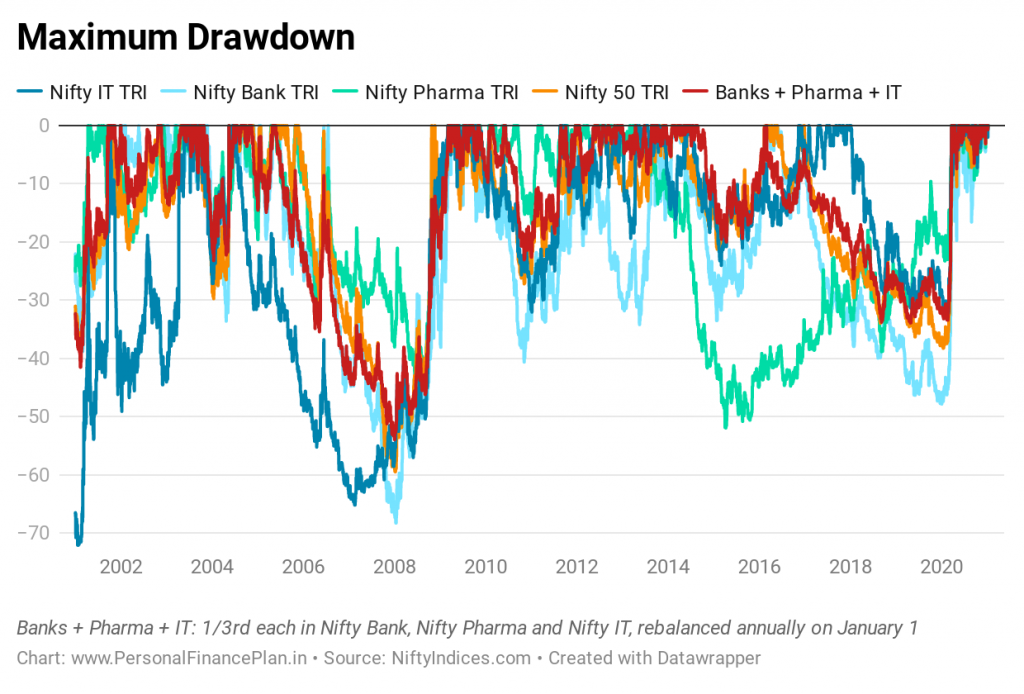

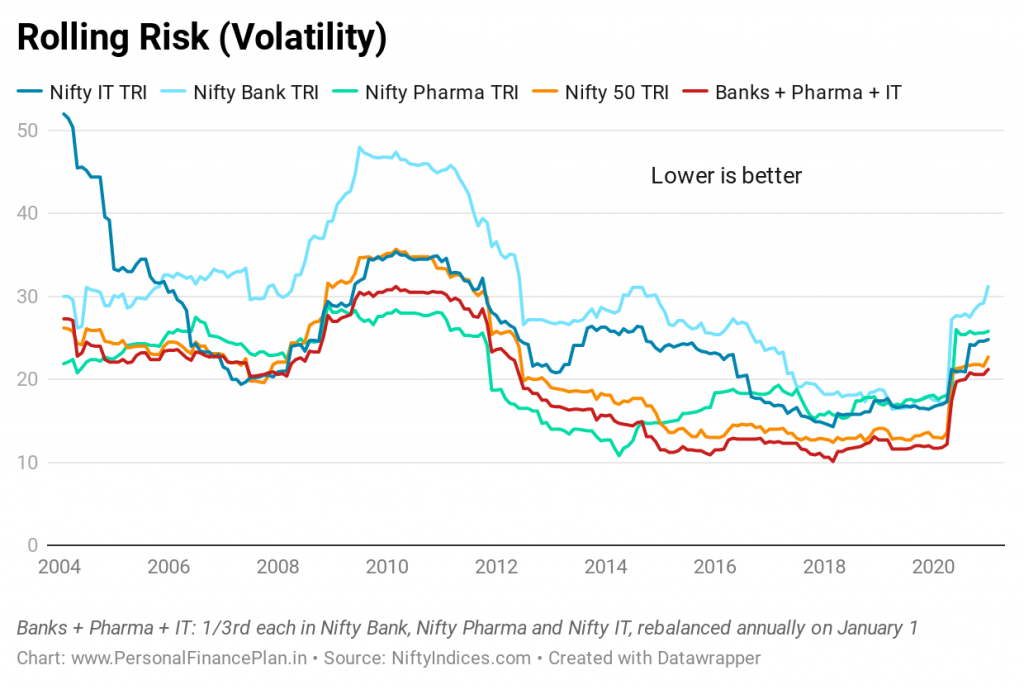

ボラティリティとドローダウン

収益を見てきました。それでは、ボラティリティとドローダウンも見てみましょう。

最大ドローダウンとは、特定の日に投資した後に経験したであろう最大の損失(価値の低下)を指します。誰も大きな損失を好まないので、より低いドローダウンが好まれます。間違ったタイミングでベイルアウトする可能性があるため、(後で大きく勝ったとしても)大きく失う投資戦略を最大限に活用することは困難です。投資家のリターンが投資のリターンよりも低いのには理由があります。投資規律はその1つです。大きな損失はその規律を損なう可能性があります。

ITが最初の数年間で最大のドローダウンを示していることに気付くでしょう。その後、バトンは銀行に渡されます。そして最後に、製薬会社へ。

多様化したNifty50と同等の加重ポートフォリオ(銀行+製薬会社+ IT)の方がはるかに優れています。興味深いのは、均等加重ポートフォリオ(Nifty 50よりも分散がはるかに少ないにもかかわらず)がほぼ同様に機能することです。

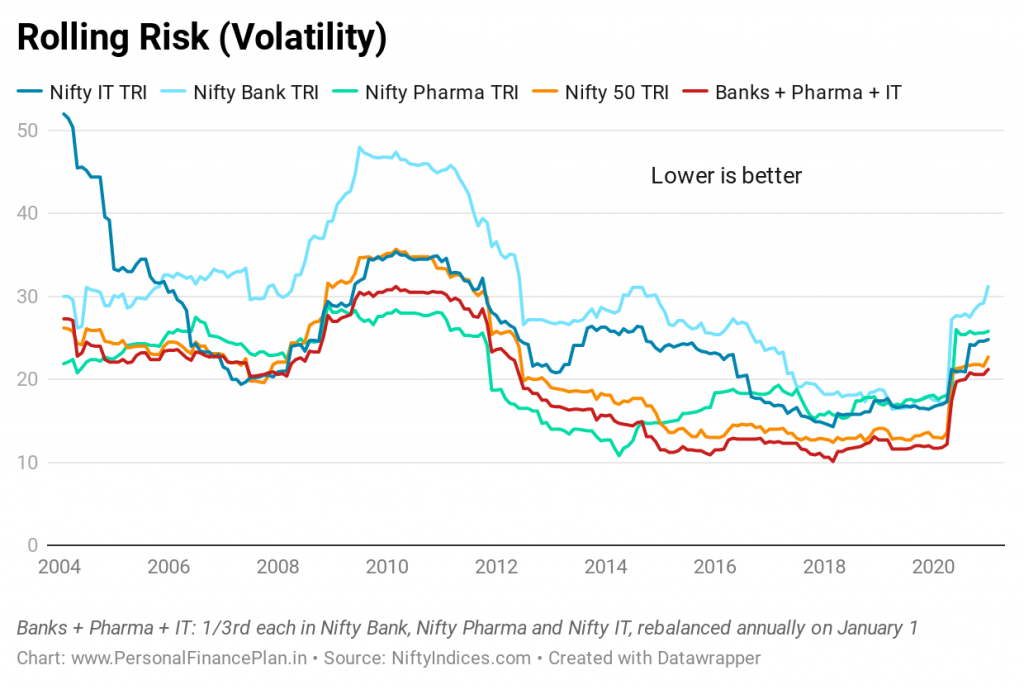

ローリングリスクチャートも同様の状況を示しています。分散ポートフォリオは、(セクター別インデックスと比較して)変動がはるかに少ないです。

ちなみに、銀行指数のボラティリティに注意してください。一番上に。銀行インデックスは過去20年間で最高のリターンをもたらしたことを忘れないでください。

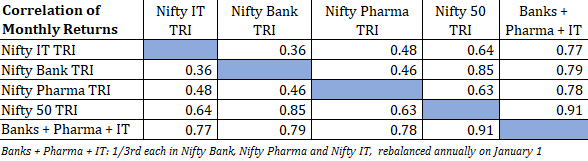

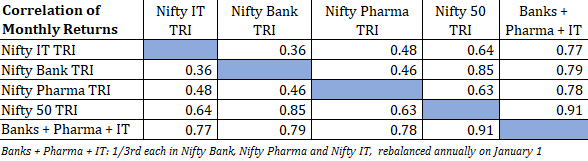

均等加重ポートフォリオ(銀行+製薬会社+ IT)のボラティリティが比較的低いことから、これはセクター別インデックスの相関がかなり低いことに起因する可能性があります。任意のインデックスのペア間の月次リターンの相関は0.5未満です。

対照的に、金とエクイティリターンの相関は負です。したがって、金とエクイティを組み合わせると、ポートフォリオの分散が向上します。これは以前の投稿で見ました。低い正の相関は、分散の観点からは負の相関ほど良くありません。単一のセクターに固執するよりもさらに優れています。

さらに注意すべき点は、Banks + Pharma + ITポートフォリオとNifty50の相関は0.91であるということです。期待も。ますます多くのセクターを混合するにつれて、Nifty50との相関は増加します。それがニフティですから。複数のセクターからの株式の組み合わせ。

警告

- 過去のパフォーマンスは繰り返されない場合があります。

- 過去のデータを確認し、受賞セクターを選択して結論を導き出すのは便利です。

- なぜ銀行、製薬、ITだけなのか? FMCG、石油、ガス、金属を使ってみませんか? 3つのインデックスの異なる組み合わせを選択して、結果的に良くも悪くもなった可能性があります。他の組み合わせをテストしようとしたことはありません。

- すべての最高のパフォーマンスがこれらの3つのインデックスから得られるわけではありません。たとえば、リライアンスインダストリーズは、過去20年間の投資の成功にもかかわらず、銀行、製薬、ITのいずれのインデックスにも含まれていなかったでしょう。

- リバランスのためにさまざまなセクター別インデックス(銀行、製薬、IT)を切り替えるには、税金と取引コスト(仲介、印紙税、STTなど)が必要になります。したがって、銀行+製薬+ ITポートフォリオの結果は誇張されています。

- 分析のためにトータルリターンインデックス(TRI)を取得しました。現実の世界では、インデックスファンドでさえTRIのパフォーマンスを正確に再現できない可能性があります。トラッキングエラーが発生します。

- Nifty 50インデックスのインデックスファンドは長期にわたって保有していますが、セクターファンドのインデックスファンドは現在もありません。

- Nifty Bank(Motilal Oswal AMCから)には単一のインデックスファンドがあります。そのファンドでさえ2019年9月にローンチされました。ちなみに、日本銀行BeES(以前のベンチマークAMCとリライアンスAMC)は2004年にローンチされました。ただし、ETFの取引がどれほど快適かを確認する必要があります。

- NiftyITインデックスのインデックスファンドはありません。いくつかのETFは2020年にのみ開始されました。

- ファーマインデックスのインデックスファンドやETFはありません。

- したがって、このアプローチがうまく機能することを知っていたとしても(先見の明があったとしても)、戦略を実行する簡単な方法はありませんでした。

- ちなみに、銀行、製薬、ITの各セクターでアクティブな資金が不足することはありません。ただし、積極的に運用されているファンドには、独自の問題があります。経費率は高くなります。あなたの忍耐力をテストするアンダーパフォーマンス(またはアウトパフォーマンス)の期間があります。私たちのMF業界はアクティブなファンドハウスによって支配されています。したがって、近い将来、セクター別インデックスファンドの立ち上げも期待しないでください。これらのインデックスファンドが開始されたとしても(そしていつ)、費用比率と追跡エラーがニフティインデックスファンドよりも高くなる可能性があります。

- Nifty Bankは2003年9月に発足しました。NiftyPharmaは2005年7月に発足しました。NiftyIndicesのWebサイトには、NiftyITインデックスに関する発足日情報はありません。したがって、分析の一部はバックテストされたデータに基づいています。

- 3つのインデックスを単純に混合することはできないことに注意してください。 私の意見では、銀行、製薬、ITのインデックスが非常にうまく機能しているように見える理由は、それらの運命がさまざまな力によって動かされているためです。銀行業は地域経済のパフォーマンスに関するものですが、製薬会社とIT部門は世界経済と外国の規制に依存しています。またはそう思います。

どうしますか?

Banks + Pharma + ITは、同等またはそれ以下のボラティリティでNifty50よりも優れたリターンを提供します。

どうしますか?

Nifty 50に投資しますか、それともこれら3つのインデックスを組み合わせて使用しますか? (投資ユニバースがこれら2つの選択肢に限定されていると仮定します。)

答えはそれほど簡単ではありません。

前に説明したように、そのような戦略に投資する簡単な方法はありません(銀行+製薬会社+ IT)。あなたはいくつかの努力をする必要があります。あったとしても、これらのセクターが今後20年間でインドの指数の最前線に立つという保証はありません。今後数十年の勝者/リーダーは、さまざまなセクターから来る可能性があります。

そのため、Nifty 50への投資は、単純でより実用的な選択肢のように思われます。

サテライトエクイティポートフォリオでは、等加重戦略またはプレーンセクターインデックスを使用できます。

どうしますか?

追加のリンク

過去数か月にわたって、さまざまな投資戦略やアイデアをテストし、そのパフォーマンスをバイアンドホールドニフティ50ポートフォリオと比較してきました。以前の投稿のいくつかには、次のものがあります。

- 国際エクイティファンドとゴールドをエクイティポートフォリオに追加することで、リターンが向上し、ボラティリティが低下したかどうかを評価しました。

- Momentum Investingはインドで機能しますか?

- 低ボラティリティ投資はニフティとセンセックスを打ち負かしますか?

- パフォーマンスの比較:52週間の安値への投資と52週間の高値への投資

- Nifty 200 Momentum 30インデックス:パフォーマンスレビュー

- 気の利いた要素の指標(価値、勢い、品質、低ボラティリティ、アルファ):パフォーマンスの比較

- Nifty Alpha Low Volatility 30:パフォーマンスレビュー

- 50%ゴールド+ 50%エクイティ:ポートフォリオはどのように機能しますか?

- ポートフォリオに最適な資産配分は何ですか? 50:50、60:40、70:30?

- 過去20年間のデータを検討して、株価収益率(PE)の倍数が予想収益について何かを教えてくれるかどうかを確認しました。あります、または少なくとも過去にあります。

- ニフティ50とリキッドファンドの間でシフトするモメンタム戦略をテストし、パフォーマンスをニフティインデックスファンドとリキッドファンドの単純な50:50の年間リバランスポートフォリオと比較しました。

- 単純移動平均ベースの市場参入および出口戦略を使用し、過去20年間のバイアンドホールドニフティ50とのパフォーマンスを比較しました。

- 過去20年間のNiftyNext50とNifty50のパフォーマンスを比較しました。

- 過去20年間のNifty50 EqualWeightとNifty50とNifty50のパフォーマンスを比較しました。

- 常に機能するものはありません。 Nifty 50、Nifty MidCap 150、およびNifty Small Cap 250インデックスを使用して、直感的な投資の選択が機能しない場合があることを示しました。

- 2つの人気のあるバランス型ファンドのパフォーマンスを、インデックスファンドと流動性ファンドの単純な組み合わせと比較しました。

- 人気のあるダイナミックアセットアロケーションファンド(バランスドアドバンテージファンド)のパフォーマンスをエクイティインデックスファンドと比較し、低ボラティリティで妥当なリターンを提供できるかどうかを確認します。

- 投資信託におけるSIPの最適な日付はどれですか?

画像クレジット :スプラッシュ解除