最近、バリュー投資が死んでいて、バフェットが「彼のタッチを失っている」かどうかという質問のような記事をたくさん見ています。 「。

このように:バリュー投資は死んでいますか?それはそうかもしれません、そしてこれがそれを殺したものです

この。スターの死:バリュー投資が時代遅れである理由

この。クライアントはバリュー投資から離れていますか?

また、これは人々が尋ねている人気のある質問のようです…うーん…

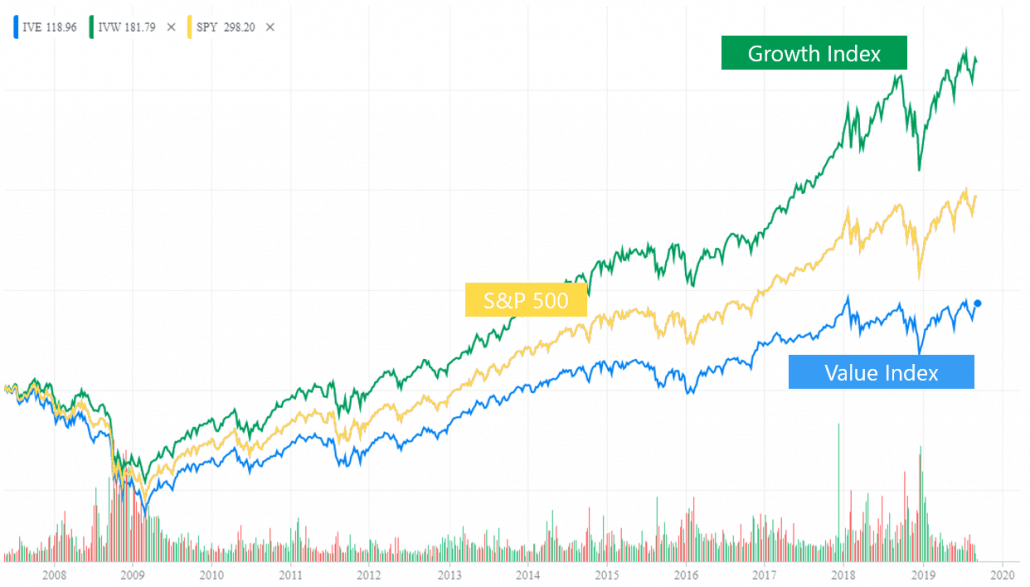

これらの記事は、成長株の力強いアウトパフォーマンスと過去10年間のバリュー投資の持続的なアンダーパフォーマンスを引用しています。これは、有名なバリュー投資家でさえもサイドを切り替えたものです。

つまり、アマゾンやアップルのような「成長」株への投資の増加は、これらの生産者にとって退屈で安定した企業への長期的な「価値」戦略を捨てる可能性があることを示しています。

価値についてのさらなる疑問:バークシャーハサウェイのアマゾン投資は時代の兆候です

そして恐れ:ウォーレンバフェットがアマゾン株を購入することは、従来のバリュー投資が死んだことを意味する理由

それは真実から遠くなることはできません。

理由は次のとおりです。

専門家や株式市場の専門家は、従来、株式をその特性に基づいて異なるバスケット(または「スタイル」)に分類しようとしてきました。そのうちの2つは「価値」と「成長」です。

ファクター投資の普及により、この分類がより明確になります。

ちなみに、ここウェルス博士でさえ、「価値」と「成長」戦略を通じて、ファクターベースの投資方法を人々に教えています。 (ただし、これについては後で詳しく説明します)

ただし、それらを別個のものと見なすべきではありません。

価値には成長が必要–そして成長には価値が必要です。

ValuePlaysからのこのアナロジーは特に印象的だと思います:

あなたがそれを合理的に考えるならば、それは理にかなっています。安いものは買わないでしょう…安いからといってね? (躊躇した場合–人生の選択を再考する必要があります)

同様に、価格に注意を払わずに成長しているものを購入することはありませんか? (あなたが超金持ちでない限り、そのお金の一部を私の銀行口座に送金できます。ありがとうございます)

あなたがバリュー投資の純粋主義者であり、宗教的な「グラハム」派であるとしても、彼でさえ、彼の「単純な戦略」の株式が債券の利回りを超えるある程度の成長を示すことを期待していることに注意してください。

つまり、ウォーレン・バフェットがアマゾンの株を買うのは間違いではありませんでした。

バフェットは、アマゾンの長期的な成長の可能性を明確に認識しており、(長期的な期間に基づいて)アマゾンが購入した時点で過小評価または公正評価されていると判断しています。

彼は、最終的には、Tに対する彼の「価値」の原則に従っています。

Bigggggの言葉。

しかし、私があなたのためにそれを分解させてください。

「体系的価値」は、ほとんどの業界の専門家や学者が認識している従来の「価値」の形式です。 「P / E」や「P / B」などの定量的指標に基づいてバリュー株を測定します。

ウォーレンバフェット、私たちウェルス博士、ホイットニーティルソンのような投資家が行うことは、「裁量的価値」として知られています。 」投資。

この種の価値は、P / EやP / Bのような価値のすべての慣習や「ルール」を無視し、「本質的価値」のような概念に定性的かつ基本的に焦点を当てます。 」および「安全マージン 「。

ニュース記者、投資家、そして一部の専門家でさえバリュー投資を信用しない理由は、彼らがこの重大な違いを理解していないからです。

ニュースが「価値」のパフォーマンスが低いと報告している場合、それらは単に「体系的な価値」のパフォーマンスが低いことを示しています。

一方、裁量的バリュー投資家は、長期的に勝者となる過小評価されたピックを見つけるために人生を続けるだけです。

従来の成長が価値に比べてどのように優れているかは気にしません。#1で見たように、成長と価値はヒップで結合されているからです!

ファクター投資の普及に伴い、ファクターとして「価値」を購入し、バフェットのパフォーマンスを複製していると考える人々は誤解されています。

元の「価値」係数は、株価収益率の最低から最高までのランクを使用して、株式の上位5分位(20%)を使用して作成されました。

純粋に定量的な方法であり、それについては何もバフェットではありません。

これが、Amazonが株価収益率78で取引しているにもかかわらず、バフェットがバークシャーの資金の大部分を株式に投じた理由です。彼は、定量的な指標に基づく価値ではなく、裁量的な過小評価を見ました。

あなたが「体系的な価値」の陣営にいるのなら、それも悪いことではありません。お金を投資するのは非常に論理的で体系的なプロセスであり、一部のプロのファンドマネージャーはこの戦略をうまく利用しています。

この文脈を使用しても、「価値は死んでいない」と主張することができます。

ファクター投資に関する私の以前の記事を読んだら、ファクターが常に機能するとは限らないことを理解しているでしょう。

特定の要因がパフォーマンスを低下させる期間を経る可能性がありますが、別の要因がちょうどうまくいき始めている可能性があります。要因は、時間の経過とともにパフォーマンスの低下と低下のこれらのフェーズを通過し、予想されます。

そのため、この戦略を使用する投資家には多要素ポートフォリオが推奨されます。

要因としての「価値」が今スランプにあるという事実は、それらが永遠にスランプにあるという意味ではありません。しかし–彼らは非常に長い間存在しています。

有名な量的投資家であるクリフ・アスネスによると、「私たちの仕事の大部分は、長期的にお金を稼ぐ素晴らしい投資プロセスを構築することですが、私たちの仕事のかなりの量は、厳しい時代の厳しい死のようにそれに固執しています」。

バリュー投資は、要因として、最終的には機能します。いつかはわかりません。

要するに、チャーリー・マンガーが言うように、「すべての投資はバリュー投資です」 !

編集者注:

バリュー投資は死ぬことはありません。ことわざのドルをできるだけ少ない頻度で、できるだけ多く購入し続けます。私たちのやり方をご覧になりたい場合は、こちらから座席を登録できます。

それ以外の場合は、楽しんでください。おげんきで。そして、バリューは決して死なないことを忘れないでください。