次のテスラ(TSLA)またはNetflix(NFLX)に早くから参入することは、SPACまたは特別目的買収会社の主要なセールスポイントです。

SPACは、従来の新規株式公開(IPO)に代わるものを提供し、人気が急上昇しています。しかし、勝者を選ぶことは確実なことではありません。

SPACの構成方法(初期段階の事業を買収して公開することを唯一の目標とする「空白の小切手会社」と考えてください)のため、SPAC投資家が購入するもののメリットを評価することは困難です。

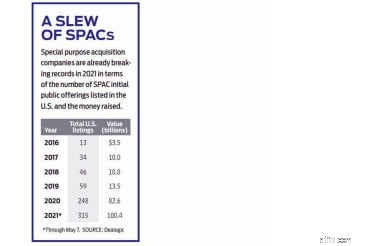

SPACマニアは、安価な資金、急騰する市場、投資家による新しい機会の探求によって推進されてきました。データプロバイダーのDealogicによると、SPACは2020年にブレイクアウトの年を迎え、過去最高の248のSPAC IPOを記録し、2019年から4倍に増加しました。

現在、通常の株式として取引されている有名なSPAC IPOには、スポーツベッティング会社のドラフトキングス(DKNG)や宇宙旅行会社のヴァージンギャラクティック(SPCE)が含まれます。 (ヴァージンギャラクティックの詳細については、ファイナルフロンティアでキャッシュインする方法を参照してください。)

SPACは今年、ホットスタートを切り、315のSPACがリストされ、5月7日までに1,004億ドルが調達され、2020年の通年の記録を上回りました。今年のこれまでのところ、SPACはすべてのIPOの41%を占めています。

SPACに投資する場合、実際の製品と販売を行うテスラのような会社には投資しません。あなたは「スポンサー」または投資チームにあなたのお金を与えています。彼らはあなたのために次の潜在的なテスラを特定して投資します。スポンサーは、まだ特定されていない会社を買収するために2年間の猶予があります。企業結合が完了するまで、投資家から集められたお金は信託口座に保管されます。

スポンサーが公開する会社を探している間、SPACの株式は取引所で取引されます。投資家が合併候補についての噂に反応するため、SPACが大幅に高く取引されることも珍しくありません。

割り当てられた時間内に取得ターゲットが見つからない場合、SPACは清算されます。 IPO投資家は初期投資を取り戻し、流通市場の買い手は、比例配分と呼ばれる初期オファー価格(通常は1株あたり10ドル)で株式を償還することができます。

対象会社が発表されたら、独自のシンボルで取引される新しい合併後の会社に投資し続けるか、比例価格で株式を償還するかを決定する必要があります。頂上またはその近くでSPACに飛び込むと、やけどを負う可能性があります。

2月中旬にSPACがハイテク株やその他の投機的な問題で売り切れたため、SPAC熱は冷え込みました。

「SPACはバブルのような特徴を示しており、成長痛が発生する可能性がありました」と、UBS FinancialServicesの資産配分アメリカ大陸の責任者であるジェイソンドラホは述べています。 Bespoke Investment Groupによると、2月中旬から4月中旬にかけて、パフォーマンスが最も悪いSPACと合併後の株式の一部が50%から70%減少し、ワイプアウトは迅速に行われました。

規制の精査も傷つきます。証券取引委員会は最近、誤解を招く売上予測を発行することについてSPACに警告し、SPACスポンサーは投資家の最善の利益とはならない取引を追求する可能性があると指摘しました。

全体として、合併後のパフォーマンスはあまり良くありませんでした。投資銀行のゴールドマン・サックスによると、2020年に企業を公開したSPACのうち、買収後のリターンの中央値は、S&P 500インデックスを1か月後に13パーセントポイント、6か月後に27ポイント下回りました。 SPACはまた、従来のIPOを大幅に下回っています。大規模なSPACパイプラインは、市場が飽和状態にあることを示している可能性があります。ゴールドマンサックスによると、4月には400近くのSPACが買収を求めていました。

モーニングスターのチーフマーケットストラテジストであるDavidSekeraは、ほとんどの個人投資家はSPACを回避すべきだと考えています。 「これは適切な製品ではないと思います」と彼は言います。