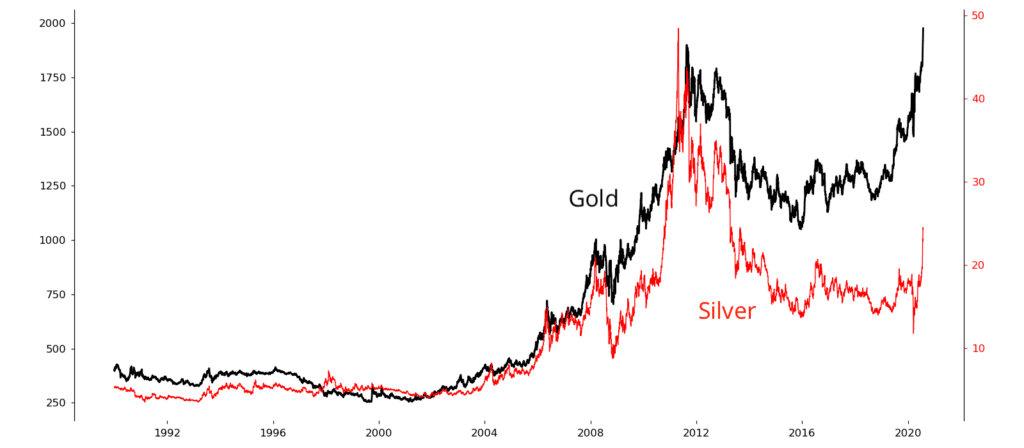

金は、商品の先物がほぼ半世紀前の1974年に取引を開始して以来、最も高い価格にぶら下がっています。価格レベルは上昇していますが、金をめぐる行動は上昇していません。金製品のボラティリティはわずかに上昇しただけであり、実際には依然として過去の平均を下回っています。金がより計算された方法で新しい高値を感じるにつれて、その金属のコンパニオンシルバーはボラティリティがほぼ2倍になりました。

極端な価格であろうと大規模な動きであろうと、多くの株式トレーダーの好奇心は刺激されます。しかし、株に精通している人は、露出、サイズ、外観が大きく異なるため、推測するのに適切な貴金属製品を見つけるのに苦労するかもしれません。

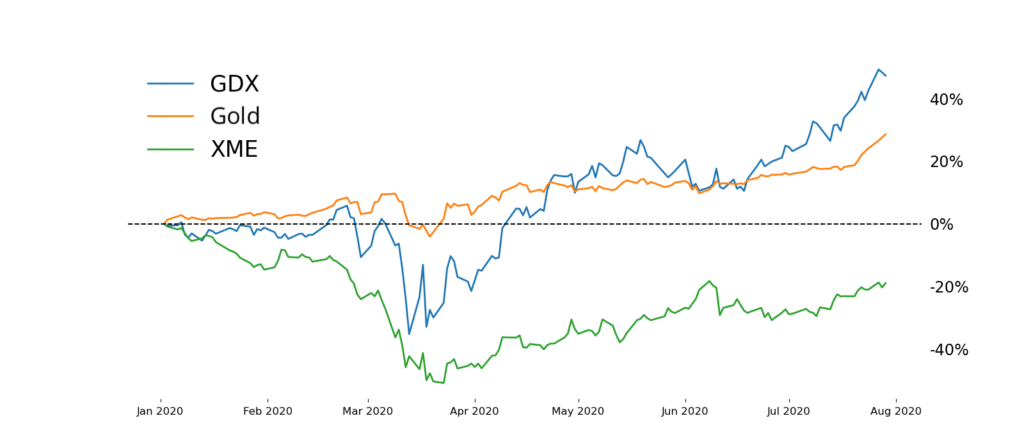

鉱業で株式をパッケージ化する上場投資信託(ETF)は、金属への最初のベンチャーとして最も簡単かもしれませんが、XMEやGDXなどのETFは、商品自体とは大きく異なる可能性があります。株式市場との相関関係は、金属がそれらを他の方向に引っ張って、重大な長期的な偏差を生み出すので、それらを一方向に押し上げる可能性があります。

GLDやSLVなど、商品をより厳密に追跡する一部のETFは、資本の使用に大きな負担をかける可能性があります。たとえば、50ドルを超えるSLVポジションでの毎日の動きを確認するために必要な株式は、1,000ドルから2,000ドルの費用がかかります。これらの高価なETFは、大きな資本利益率を達成することを困難にします。

金と銀の先物契約は、株式やETFよりも少ない自己資本要件で大きな変動をもたらす可能性がありますが、/ GCや/ SIなどの従来の金属先物は日常の投資家にとって大きすぎる可能性があります。どちらの市場でも、先週だけで1日あたり2,000ドルを超える動きが見られ、銀先物は数千ドルの動きを定期的なイベントにしています。

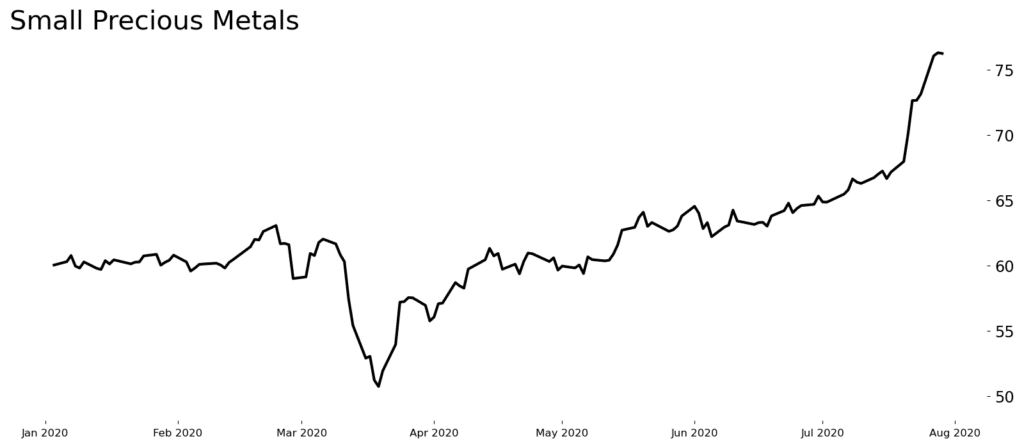

Small Precious Metals(/ SPRE)のような新しい先物商品は、小規模な投資家に、従来の商品よりも管理しやすいレートで先物の資本効率を提供します。製品は平均して100ドル近くに移動し、最初のマージンは通常数百ドル程度です。また、金と銀を組み合わせて同じ製品にするため、取引する貴金属を決める必要がありません。