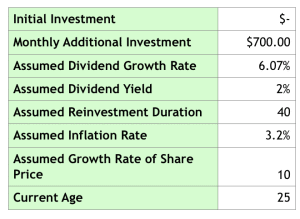

こんにちは!これが私の読者、アルベルトからのゲスト投稿です。アルベルトは、30歳までに引退のために149,000ドルを節約した方法についての彼の話を共有しています。お楽しみください!

30代になる前に、実際に引退のためにそれほど多くを節約したとは信じられないことがあります。自分の純資産をどこまで構築してきたかを考えるのは、私にとっては非現実的です。

さらにクレイジーなのは、卒業してから2年半が経過するまで、フルタイムのサラリーマンの仕事さえなかったということです。

さらにクレイジーなのは、卒業してから2年半が経過するまで、フルタイムのサラリーマンの仕事さえなかったということです。

就職したときでも、401kプランの最初のことは知りませんでしたし、退職についても考え直しませんでした。仕事ができてほっとしました!

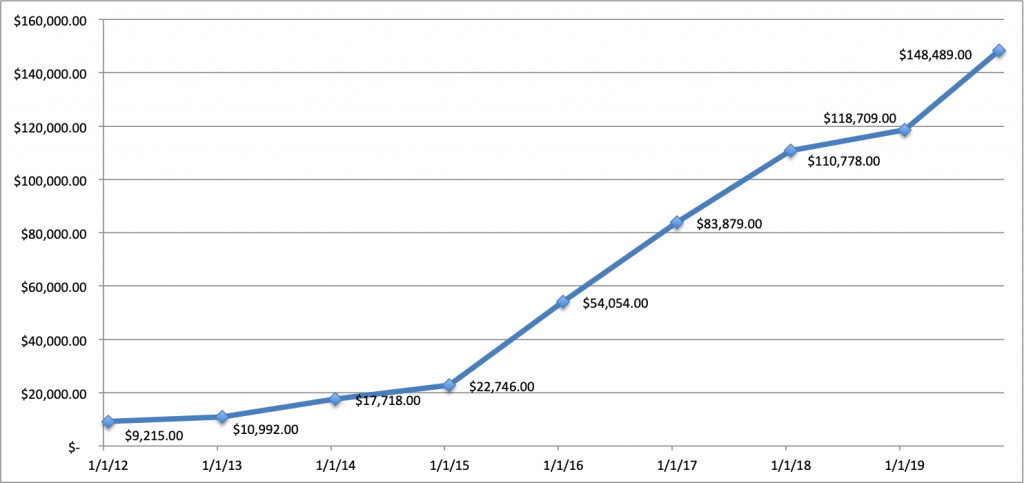

両親からのロスIRAのわずか9,215ドルの節約から、誕生日やクリスマスのお金までの数年間で数ドル節約でき、30歳で合計149,000ドルになるという状況がなければ、想像するのは難しいです。 7年のスパンで。

でも、私ができるのなら、私を信じてください。あなたもそうすることができます。

関連コンテンツ:

私には仕事がなく、2年以上フルタイムの仕事に就くのに苦労していました。最初は、メジャーリーグサッカーのフロントオフィスで働いていたのか、プロのメキシコサッカーリーグの試合のライブ統計分析を行っていたのかに関わらず、スポーツでのキャリアを望んでいました。

どんな仕事をしてもかまわないことに気づきました。ただ、給料をもらって福利厚生をもらえる仕事が必要でした。それで、私は彼らの保険代理店のADPで仕事をすることになりました。

私が始めたとき、私はたった35,000ドルしか稼いでいませんでした。ですから、節約されたごくわずかな量でさえ、私にとって違いを生みました。私は毎日の消費習慣を観察し始め、どこでコストを削減できるかを確認しました。

完全開示になりましたが、幸運にも両親と一緒に家賃を無料で借りることができたので、2014年末から2016年後半に引っ越すまでフルタイムで働いていました。私の収入を節約することを利用することができます。

これはほとんどの人にとって可能ではないことを理解していますが、私はグレーターニューヨークシティエリアに住んでいるので、たとえそれがただぶら下がっていても、生活費は他の人よりもはるかに高いことを覚えておいてください。週末に友達と出かけたり、ランチやコーヒーを買ったりします。また、私もフルタイムの仕事をせずに2年半行ったので、それがあります。

しかし、とにかく、これは私が削減し始めたときです。私は毎日ランチを購入し、毎日午前と午後にダンキンドーナツでコーヒーを購入していることに気づきました。自分でコーヒーを作り、自分で昼食をとることで、3,000ドル以上節約できました。それほど多くはないように思われるかもしれませんが、当時の私の総収入の8.5%でした。

401kプランについて聞いたことがありますが、それが何のためにあるのかわかりませんでした。私は実際の仕事を始めたばかりです。自分で税金を申告することすらできませんでした!

これが実際に問題であることに気づいたら、できる限りオールイン学習を行いました。私にとっての本当の動機は、自分の仕事がどれほど嫌われているかを見ることでした。ある時点で多額のお金で引退したいと思ったら、最善の方法は、引退計画と投資についてできることすべてを学ぶことでした。文字通り何も知らなかったので、我慢しなければなりませんでした。

保険免許を勉強している間、複利の基礎を学ぼうとしたことさえ覚えています。このビデオを見て、「男、これを現実の世界に適用するにはどうすればいいのか」と考えていたのを覚えています。

しかし、私はそれを我慢するように自分に言い聞かせました。結局、これを学ぶことができれば、それだけの価値があるからです。

そしてそこから、401kプランに加えてIRAプランに貢献できることも学びました。私にとって、これは真実ではないように思えました。私は家に住んでいる間、毎年Roth IRAプランを最大限に活用し、2016年にRoth401kプランを最大限に活用することができました。

私が最初に引退計画について学び始めたとき、私が読んだ最も一般的なトピックは、あなたがあなたの側にいるときに複利がどれほどの違いを生むかということでした。私は今まで知らなかった。

そして、人々は指数関数的ではなく直線的に考えるため、私たちが理解することすら困難です。そのため、10,000ドルを5,100万ドルに変えることは想像できません。

現実には、年金制度は過去のものになりつつあります。あなたが見習いとして仕事を始め、素敵な太った年金で40年以上にわたって上級職に就いた時代は終わりました。

4年前に別の保険ブローカーで現在の仕事を始めたときでも、年金を持っていましたが、わずか9か月後にキャンセルされたため、除外されました。

>これで、401kプランが退職プランになります。もともとそれはあなたの年金制度を補完するための貯蓄制度として考案されました。しかし今、私たちが残したのはそれだけです。これがあなたの退職金制度です。 20代と30代の退職の計画を優先することは困難ですが、実際には、401kプランに貢献し始めるのが早ければ早いほど、貯蓄が容易になります。

これは非常に重要であり、私が伝えたい非常に重要な概念です。あなたは100%あなたの退職計画のより細かい詳細を知る必要があります。違いはあなたにかなりの費用がかかる可能性があります。

RothIRAまたはRoth401kは、Rothプランに入るお金がアカウントに入る前に最初に課税されるという点で、従来のIRAまたは401kとは異なります。一方、従来のプランでは、引退するまでお金に課税されません。あなたが引退しているとき、あなたがお金を引き出したいとき、あなたの伝統的な401kプランのお金は課税されます。

ほとんどすべての人にとって、そして私にとって、ロス計画はそれが利用可能であれば行く方法です。あなたが退職に費やすであろうお金があなたが今稼いでいるものよりも多いと思うなら、あなたは今日前もって少ない金額に課税されたいでしょう。それはあなたにたくさんのお金を節約します。毎日が基本的にあなたが引退する土曜日であるため、あなたの支出収入は現在よりも引退で多くなる可能性があります。

これらには、目標日ファンド、インデックスファンド、ミューチュアルファンドなどが含まれます。私は401kのS&P 500インデックスファンドに100%投資しています。

これらすべてを学んだので、年間8,450ドルを寄付することができます。また、Roth 401kプランで、婚約者のプランを最大限に活用できるように設定することもできました(2020年には19,500ドル)。そのため、現在、毎年27,450ドルの免税資金がS&P 500インデックスファンドに投入されており、2020年には27,950ドルになります。

確かに、学ぶのは退屈で辛口なことかもしれませんが、私のように宿題をしたことは喜ばしいことです。

これはよくある質問であり、学ぶべき重要な概念です。最初は本当にその点がわかりませんでした。基本的に「何もしない」ことで毎年どれだけのお金が得られるかを見るのはクールだと思ったので、前もって現金でお金を稼ぎたかったのです。たったの50ドルでしたが、ちょっと、私にはかっこいいようでした。

しかし、実際には、配当金を現金で受け取り、再投資しないことは、あなたができる最悪のことです。人々が平均市場パフォーマンスが10%であると話すとき、彼らはその3%が再投資された配当によるものであることに気づいていません。

1993年から2017年までの平均年間収益率は7.7%でしたが、配当を含めると9.7%で、2%の差がありました。実際、これは配当金を再投資した場合のパフォーマンスの25.97%大きくなります。

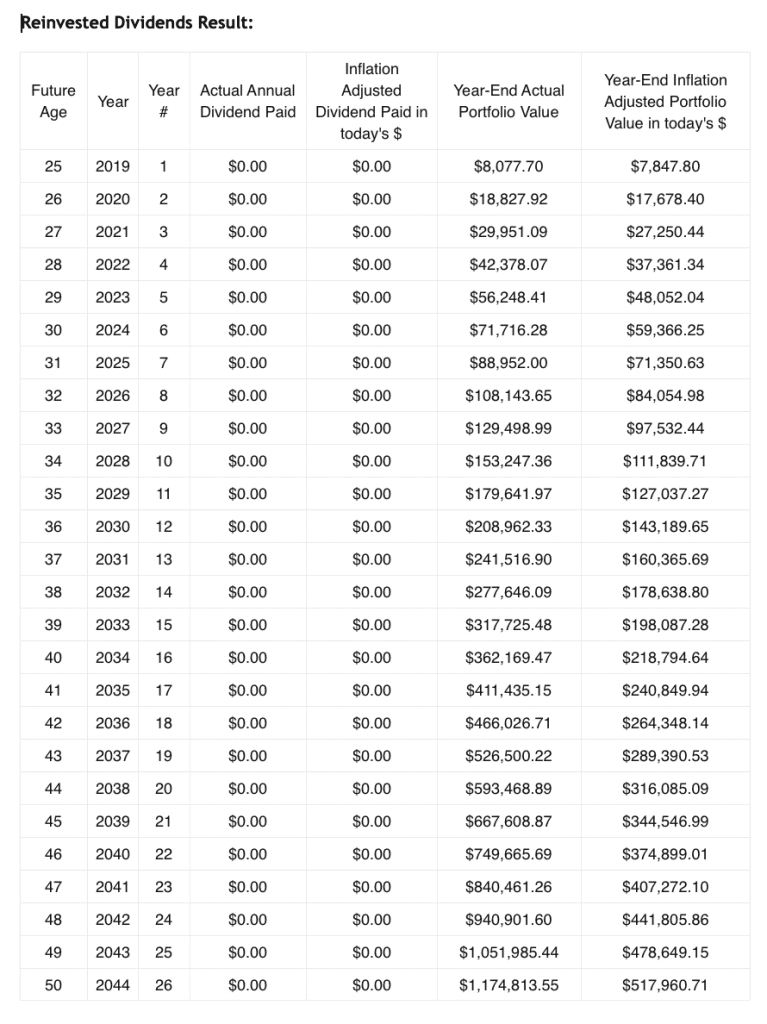

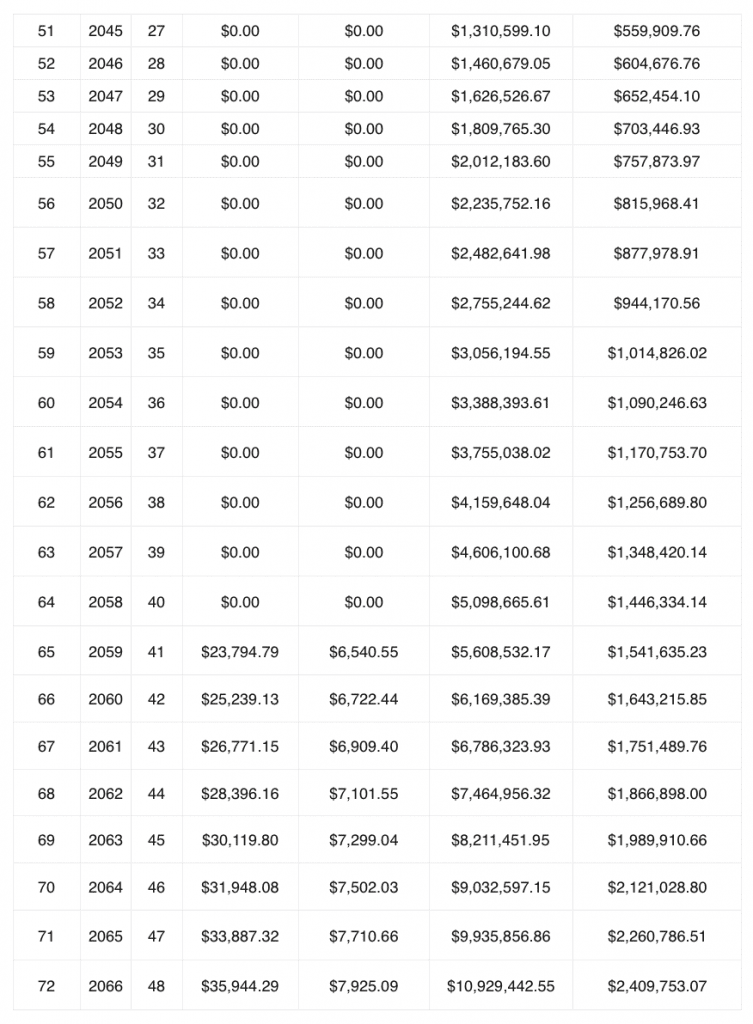

これは、私が昇進を受け取ったり、昇給を二度と受けたりしないことも前提としていることに注意してください。悪くない! 2059年には23,794.79ドル以上を稼ぐ必要があることはわかっていますが、それは配当の再投資がどれほど影響力があるかを示すためだけのものです。また、右端には今日の数字の購買力があります。これは、ほとんどのサイトがその数字を示していないため、素晴らしいことです。 1,300万ドルは以前の金額ではなかったことがわかりました。

また、補足として、仲介口座をお持ちの場合は、配当がまだ自動化されていない場合は、配当を再投資するためにチェックオフしてください。私のシュワブ口座のデフォルトは、配当金を再投資しないことでした。これはクールではありません。

つまり、401kプランと、厳密に退職のためのIRAプランがあります。しかし、私は、なぜそこで止まるのかと思いました。他の場所ではこれ以上節約できないと誰が言いますか?他の場所でももっとできるのであれば、RothIRAアカウントに6,000ドルを確保したいだけではありません。

代わりに、仲介口座を使用して補足します。私は短期投資をいわゆるマネーマーケットファンドに投資しました。これは基本的に、米国債のような短期債務証券に投資する投資信託です。私はこれを使って結婚式や家の貯金などの将来の費用を節約します。

その理由は、この500社のリストが、米国経済のパフォーマンスを最もよく表しているためです。これらの企業をその一部にしている指標が何であるかはわかりません。私が知っているのは、それが何を表しているかということだけです。

それで、なぜインデックスファンドがこんなに素晴らしいのかを学びました。そしてそれは彼らが安いからです。従来のミューチュアルファンドのように積極的に運用されていないため、安価です。何千ものインデックスファンドから選ぶことができますが、私が学んだこととウォーレンバフェット、そして他のほとんどすべてが推奨することから、投資について必要以上に学びたくない場合は、S&Pにお金を入れてください500インデックスファンド。平均パフォーマンスは約10%であり、十分に早く始めれば幸せな引退を確実に得ることが最も安全な方法です。

これを常に行って、1パーセントポイントまたは10分の1パーセントでさえどれだけの違いが生じるかを確認します。仕事でイライラし、自分ほど節約したくないときはいつでも、配当金の再投資には計算機を使用するか、基本的な複利計算にはこの計算機を使用します。

それはただの楽しみのためですが、それは私がコースを維持し、物事を見通しに入れるのに本当に役立ちます。これらのツールは、私がより忍耐強く、長期的な精神を持っていることを実感するのに役立ちます。特に、年ごとの合計を表示する配当再投資計算機を使用した後、あなたは本当に晩年にどれだけのお金を稼ぐかを見るようになります。

私の例は、2015年の半ばにAppleに投資し始めたときです。自分が何をしているのかを実際に知る前に、株価が下がる前のピーク価格で文字通りAppleに投資しました。しかし幸いなことに、これは私が後で投稿で参照する本やポッドキャストのリストを通して自分自身を教育し始めたときでした。

感情は常に人々を最大限に活用するものであることを私は知っていましたが、自分自身を規制するよりも簡単に言うことができます。最初は自分が何をしているのか100%確信が持てなかったので緊張しました。そして、2015年5月から2016年5月にかけて、価格が30%下落したため、かなり残念でした。

それに加えて、私は毎日自分の投資を追跡し始め、毎日自分の投資に関する市場ニュースを読みました。

これは、専門家があなたがすべきだと言っていることに反していることを私は知っています。しかし、私は市場から抜け出すためのスイートスポットを見つけるためにそれをしていませんでした。私は人々が良いニュースと悪いニュースにどのように過剰反応するかを学んでいました。私はニュースを無視し、数字と事実だけを見るように自分自身を訓練していました。

克服するのに数年かかり、私の側でたくさんの読書と研究をしましたが、私はそれを克服することができました、そしてそれのおかげで私はより良くなりました。

現在、30%を失うのではなく、その悲惨な年から118%増加しています。クレイジーな戦略ではありませんでした。それは、私がようやく頭を維持してコースを維持するように自分自身を訓練したからです。

私がそれを行うことができれば、インデックスファンドだけでなく、企業に進出して投資したいのであれば、あなたもそうすることができます。もしそうなら、読み続けてください。

S&P 500インデックスファンドに投資する以上のことを本当にしたいのであれば、たくさんの読書と調査を行う準備をする必要があります。マッドマネーでジム・クレイマーを見たり、そのようなばかげたことをしたりするつもりはありません。

投資に関する本は確かに読んだことがありますが、伝記、心理学の本、企業の成功/失敗の理由に関するビジネス書も読んでいます。しかし、私はそれを楽しんでいるのでそれをします。あなたが望まないのであれば、インデックスファンドに固執すれば大丈夫です。

決まり文句に聞こえるかもしれませんが、ウォーレンバフェットとチャーリーマンガーの企業で何を探すべきかを学びました。以下の関連する本を読んでポッドキャストを聞くと、すばらしい状態になります。

個人的には、仕事で本当に探しているメンターを雇うことができません。それは起こらないだろうし、私はそれを受け入れた。

私が学んだことの代わりに、人々はあなた自身のメンター、または彼らについての本、彼らが書いた本、またはポッドキャストを通してあなたをメンターしたい人々を作ることを提案します。

テクノロジーのトレンドに投資して学ぶことに非常に興味があるので、ウォーレンバフェット、チャーリーマンガー、スティーブジョブズなどからできる限り多くのことを学びました。

そして、私が彼らのようになりたいからではないことは明らかです。それは不可能です。優れた企業に投資する方法や、テクノロジーやソフトウェアが世界をどのように食いつぶしているかを理解できるように、彼らからできるだけ多くのことを学びたいと思っています。

メンターと直接会うことができない場合は、他の方法でメンターから学びましょう。ポッドキャストを読んだり聞いたりすることは非常に役立つことがわかりました。

私の前のポイントの便乗、これは学習が実際に行われる場所です。毎日、iPhoneでウォールストリートジャーナルを読んだり、通勤中に持っている本を読んだりしています。

それから、地下鉄から仕事に歩いているとき、または地下鉄からアパートに歩いているとき、私はポッドキャストのエピソードを聞きます。数年後にどれだけ学ぶことができるか信じられないでしょう。私は今、年間平均約26冊の本を読んでいますが、それはクレイジーで、高校でグレートギャツビーを終わらせることすらできませんでした。

しかし、あなたが挑戦する本、あなたが学ぶ本を必ず読んでください。多くの本は、人々がいつも読んでいるような本当の価値のないたくさんの綿毛です。それはあなたにとって良くありません、あなたは本当の価値のあるスキルを学ばないで時間を無駄にします。

おすすめの本とポッドキャストは次のとおりです:

書籍:

ポッドキャスト:

誰もが自分を引退のために可能な限り最高の財政状態に置くことを許可されるべきなので、私は過去数年間に学んだことを共有したいと思いました。これがお役に立てば幸いです。

これまでの私の旅:

BIO:アルベルトはニューヨーク市の定期的な損害保険ブローカーであり、平均的な給与と平均以上の退職後の貯蓄を持っています。彼はAppetitefor Investingの創設者であり、彼と彼の婚約者の退職後の寄付と貯蓄を利用して、婚約者と一緒に40代で退職する予定です。彼はまた、それほど高価ではない場所で引退することを計画しています。

現在、退職のために貯蓄していますか?なぜですか、なぜそうではありませんか?