HGTVを見て、住宅所有者がリフォームプロジェクトや新しい家にどのようにお金を払っているのか疑問に思ったことはありますか?前後の写真は素晴らしく、刺激的ですが、住宅所有者がこれらのプロジェクトにどのように支払うかは、1時間のショーの間にめったに取り上げられません。

住宅改修プロジェクトは、これらの更新の値札とともに、全国の多くの新しい住宅所有者の心にあります。米国の住宅のリフォームにかかる平均費用は、やりたいことに応じて、16,886ドルから64,086ドルの範囲です。

塗りたてのペンキを塗るだけでも、家全体をオーバーホールする場合でも、家の改修はすぐに高額になる可能性があります。予算を考えたら、住宅改修プロジェクトに資金を提供するための多くのオプションがあります。適切なものを選ぶことは、プロジェクト自体を選ぶことと同じくらい簡単に重要です。

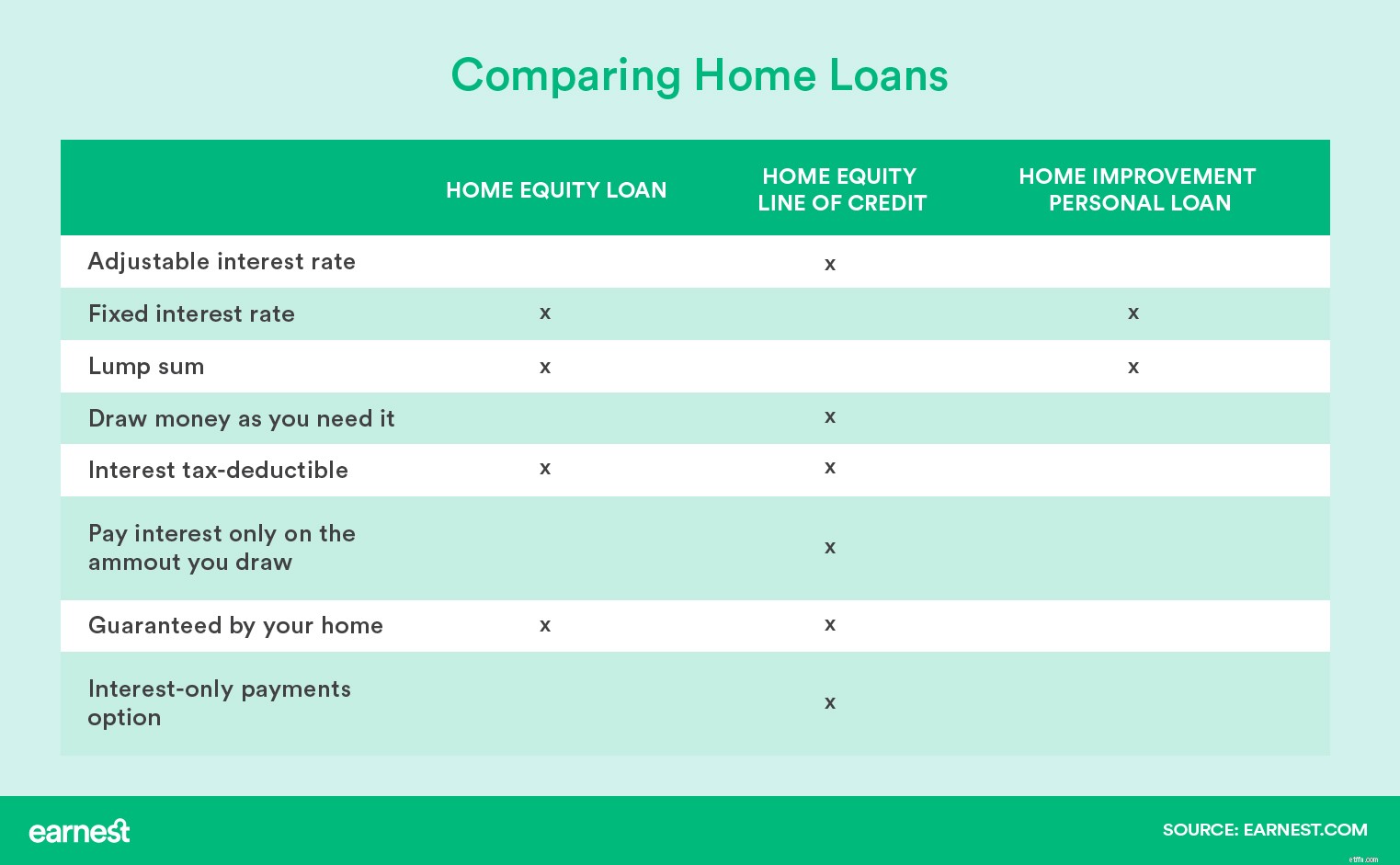

リフォームや住宅改修プロジェクトへの融資を検討している住宅所有者に人気のあるオプションは3つあります。

ホームエクイティローンは、あなたがローンを返済することを貸し手に保証するために、あなたがすでにあなたの家に支払ったお金を活用する一括ローンです。

一般にHELOCローンと呼ばれるこのオプションには、多くの場合、住宅担保ローンと同様の金利オプションがありますが、1回限りの分割払いではなく、回転信用枠として機能します。

最初の2つのオプションとは異なり、住宅改修個人ローンは無担保ローンであり、あなたの家やすでに家に支払われたお金によって裏付けられていません。

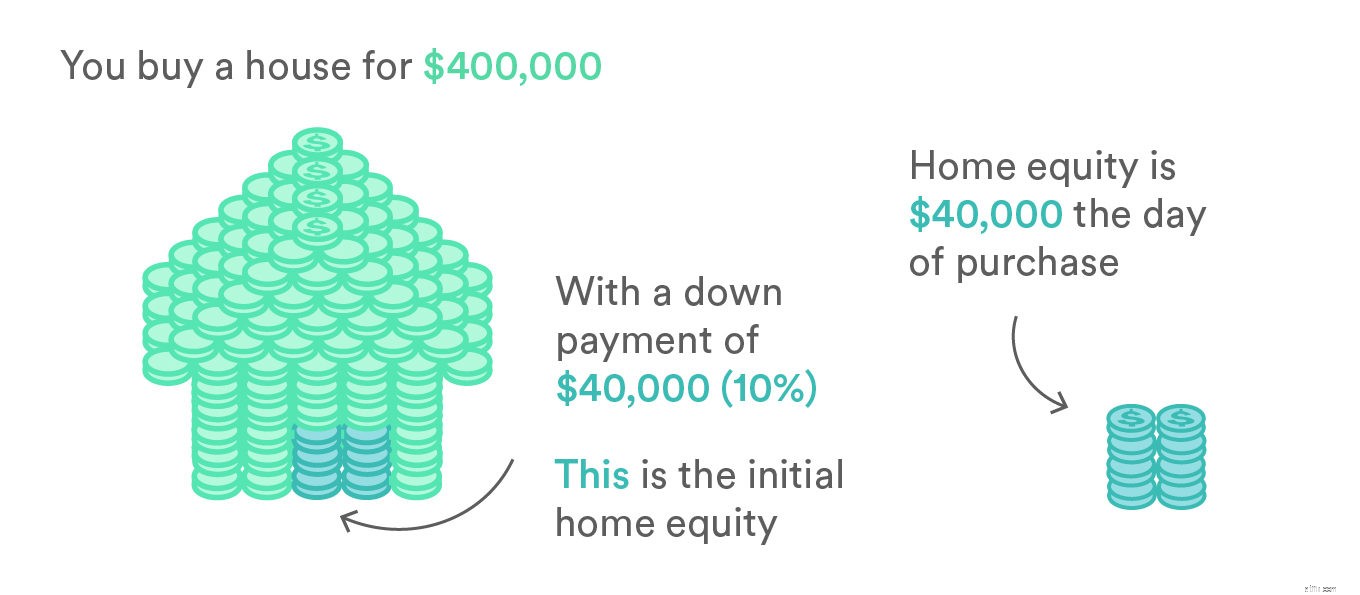

これらのオプションのいずれかを追求する前に、現在の住宅資産を計算する必要があります。ホームエクイティは、あなたの家の価値と、あなたの住宅ローンやあなたの家によって担保されている他の債務の未払い残高との差です。

たとえば、頭金が$ 40,000(全体の10%)で$ 400,000の家を購入し、残りの$ 360,000の住宅ローンを借りるとします。入居時のホームエクイティは頭金の40,000ドルに相当します。

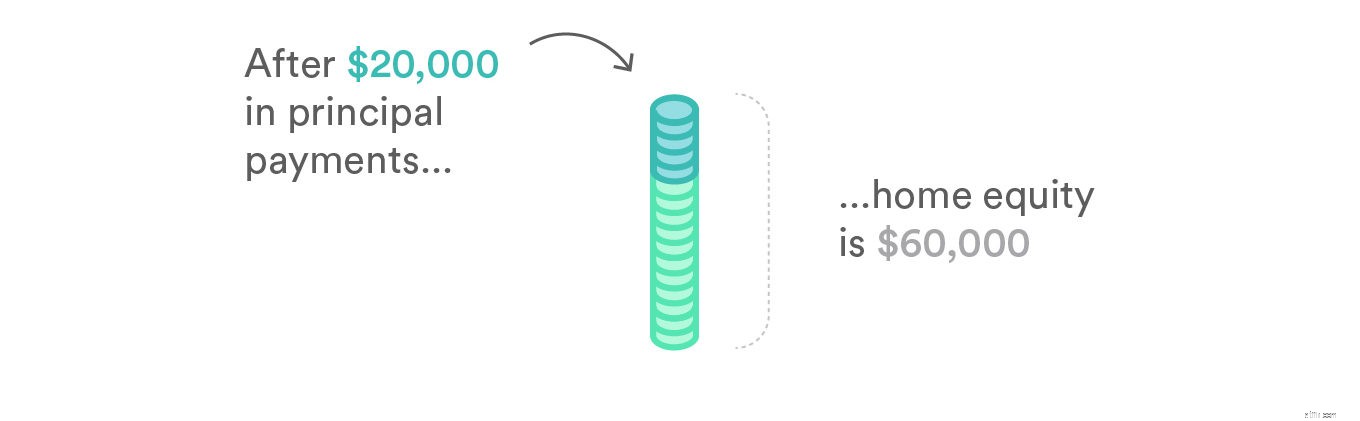

その後の数年間に住宅ローンの元本2万ドルを返済したが、住宅価格が支払われなかった場合変更すると、住宅ローンは60,000ドルになります。あなたがそれらの支払いをしている間にあなたの家の価値が$ 430,000に上がった場合、あなたの新しい家の株式価値は$ 90,000になります。これは、あなたの改善された家の価値とあなたがまだ貸し手に借りているものとの差です。

その後の数年間に住宅ローンの元本2万ドルを返済したが、住宅価格が支払われなかった場合変更すると、住宅ローンは60,000ドルになります。あなたがそれらの支払いをしている間にあなたの家の価値が$ 430,000に上がった場合、あなたの新しい家の株式価値は$ 90,000になります。これは、あなたの改善された家の価値とあなたがまだ貸し手に借りているものとの差です。

ホームエクイティローンは、あなたの家のエクイティで担保された、1回限りの一括ローンです。連邦取引委員会によると、住宅所有者はローンのために彼らのエクイティの最大85%を借りることができます。ホームエクイティローンは資産(あなたの家)によって担保されているため、これらのローンは通常、優れた信用がなくても、無担保ローンよりもAPRが低くなります。

APRは固定され、予算を立てるときに時間の経過とともに予測可能になります。多くの場合、税金からローンの利息を差し引くこともできます。借り手は、個人ローンが提供できるよりも多くのローン金額とより長い期間の資格を得ることができます。これはすべて、借り手が支払いを怠った場合に貸し手または銀行がセーフティネットを持っているためです。彼らはあなたの家を差し押さえ、それを売って未払いの資金を回収することができます。

ホームエクイティローンは、住宅に多くのエクイティを持ち、大幅で費用のかかる改善を行う必要がある借り手にぴったりです。その価値を高める方法であなたの家の改修や更新に住宅担保ローンを使用することは、お互いに有利な状況になる可能性があります。ホームエクイティローンは借り手にとって一時的な一括払いであるため、総予算がすでに設定されているプロジェクトに適しています。

すべての住宅所有者が自分の家にかなりの公平性を持っているわけではありません。これは、まだ支払いにあまり投資していない新しい住宅所有者や、住宅の価格が下がった借り手によく見られます。ホームエクイティローンにも、一次住宅ローンと同様のクロージングコストと手数料が含まれています。

ホームエクイティローンを選択するときは、返済計画が予算内にあることを確認することが非常に重要です。支払いを行わないと、差し押さえや家の損失につながる可能性があります。

HELOCローンは、固定の一括払いを一度に受け取るのではなく、借り手に長期間にわたって資金を引き出すための信用枠を提供します。ホームエクイティによって決定された借入限度額を下回っている限り、クレジットカードのように資金を引き出し続けることができます。ホームエクイティローンと同様に、利息はHELOCで税控除の対象となります。ホームエクイティローンと同様に、住宅所有者はHELOCローンのためにエクイティの最大85%を借りることができます。

住宅改修スペースの外でのHELOCローンの一般的な用途の1つは、大学の授業料の支払いです。借り手は長期にわたって継続的に信用枠から引き出すことができるため、長期にわたる医療費もHELOCローンの一般的な用途です。

HELOCローンと住宅担保ローンのもう1つの大きな違いは、APRレートです。ホームエクイティローンは固定APRを特徴としていますが、HELOCのAPRは変動します。ローンを開始するときに金利が固定されていないため、金利が上昇し、時間の経過とともに予算を立てるのが難しくなる可能性があります。また、与信枠(平均約10年)から資金を引き出すタイムラインであるドロー期間中に、利息のみの支払いを行うこともできます。ただし、抽選期間が終了すると、その期間に利息の支払いのみを行うと、はるかに高い支払いが発生する可能性があります。

ホームエクイティローンと同様に、HELOCローンは、より多くの設備投資を必要とする大規模なプロジェクトにとって強力なオプションです。また、借りるのに十分な住宅資産が必要になるため、HELOCは、新しい住宅所有者や住宅の価格が大幅に下落した人には適していない可能性があります。

ほとんどの銀行は賃貸物件にHELOCを提供しないため、追加収入を得るために賃貸する投資不動産を更新する場合は、HELOCローンを選択することすらできない可能性があります。

HELOCローンは、長期にわたって現金の準備金から引き出し続けたい住宅所有者にぴったりです。たとえば、多くの支払いポイントを伴う長いタイムラインを持つ完全な住宅改造は、住宅担保ローンからの単一の一括支払いではなく、HELOCローンの恩恵を受けます。ホームエクイティローンとは異なり、HELOCローンは、時間の経過とともにローンの支払いを調整することを意味する可能性があり、最初のドロー期間中に利息のみを返済すると、支払いが大幅に増加する可能性があります。

ホームエクイティローンと同様に、これらの支払いを行うことは非常に重要です。担保付きのローンであるため料金は低くなりますが、支払いを怠ると差し押さえや家の損失につながる可能性があります。

HELOCや住宅担保ローンとは異なり、住宅改修個人ローンは無担保ローンです。借りるのに十分な住宅担保がないことを心配する必要はありませんが、これは、貸し手がこれらのローンを組むときに追加のリスクを負うことを意味します。そのため、個人ローンの金利は住宅担保ローンの金利よりも高くなる傾向があります。料金はあなたの信用度にも基づいています。

個人ローンは、休暇/新婚旅行、引っ越し/移転、敷金、婚約/結婚式、住宅改修、新規雇用費用、キャリア開発など、住宅改修以外のさまざまな理由で使用できます。住宅改良個人ローンは、多くの場合、住宅担保ローンやHELOCローンよりも短い期間、多くの場合3〜5年で返済されます。

プロジェクトのスケジュールや借入額が短い場合は、一般的に住宅改修ローンの方が適しています。個人ローンは、通常、返済に7年以上かかるローン金額には対応していません。たぶん、あなたはあなたの家のための新しいペンキのコートのための手元に現金を持っていません。それは$ 1,700から$、3700の範囲である可能性があります。個人ローンも確保が早く、承認に数日しかかかりませんが、住宅担保ローンやHELOCは平均30日かかる場合があります。住宅価格へのさらなる損害を防ぐために迅速に修理する必要がある漏れのある屋根がある場合、住宅改修ローンは修理のための資金を得るためのより速いオプションです。