** 2021年12月6日、Wealthsimpleは英国の投資市場から撤退すると発表しました。詳細については、記事「Wealthsimpleが英国市場から撤退する」をお読みください。**

** 2021年12月6日、Wealthsimpleは英国の投資市場から撤退すると発表しました。詳細については、記事「Wealthsimpleが英国市場から撤退する」をお読みください。**

この独立したWealthsimpleレビューでは、Wealthsimpleの提案を分析し、Wealthsimpleの投資実績、報酬を調べ、WealthsimpleとWealthify *、Nutmeg、Moneyfarm *を比較します。

このレビューの一環として、私はウェルスシンプルのロンドン中心部のオフィスを訪問し、投資プロセス、提案、倫理についてグリルしました。レビューは主要な部分に分かれており、サイドバーのジャンプリンクを使用して(またはモバイルでこれを表示している場合は上のコンテンツメニューから)、関連するセクションにジャンプできます。ただし、このサービスを英国の他のロボアドバイザーと比較する際に重要な観察を行うため、このWealthsimpleレビューを最初から最後まで読むことをお勧めします。

Wealthsimpleは、2014年にカナダで最初に立ち上げられ、その後2017年9月に英国で立ち上げられたオンライン投資マネージャー(多くの場合、ロボアドバイザーと呼ばれます)です。英国では、Nutmegは最大の市場シェアを持つロボアドバイザー会社です。 。ただし、ナツメグを除いて、現在英国で利用可能なロボアドバイザーのほとんどは海外から来ています。たとえば、Moneyfarmはイタリアでの設立に成功した後、英国で立ち上げられましたが、ScalableCapitalはドイツから来ました。英国市場には、オンラインのロボアドバイス会社が提供する費用効果の高いマネージド投資提案に対する大きな潜在的欲求があります。

英国のDIY投資市場は、投資家が数千の範囲から自分の資金を選択できるハーグリーブスランズダウンなどのプラットフォームによって支配されています。ただし、ロボアドバイザーは、投資の専門家とコンピューターアルゴリズムによって管理されるさまざまな既製のポートフォリオを提供しているため、コストを低く抑えながら投資したい投資家(特に初心者)にとって理想的です。独自のポートフォリオを実行するための専門知識。余談ですが、ハーグリーブスランズダウンなどの投資プラットフォームを使用していて、投資するファンドを決定したり、投資市場について詳しく知りたい場合は、80〜20人の投資家が興味を示します。

Wealthsimpleは、成功を収めている海外のロボアドバイス企業が英国で立ち上げる傾向を続けていますが、今回は西側、つまりカナダと米国から来ています。私がロボアドバイザーのボンネットの下を見るときはいつでも、私は彼らのビジネスモデルが潜在的にどれほど持続可能であるかを見ます。ロボアドバイス会社は非常に低い手数料を請求するので、信じられないほどスリムな利益率を持っています。最終的に利益を上げるためには、大量の顧客やかなりの財政的支援者が必要です。オンラインウェルスマネジメントの世界では、10億ポンドのAUM(運用資産)との競争です。これは、ビジネスモデルが利益を生むポイントであると一般に認められているためです。米国、カナダ、英国を合わせた場合のWealthsimpleのAUMは、64億ポンドを超え、顧客ベースは150万を超える顧客にまで成長しました。これは、Vanguardなどの低コストのプラットフォームによって支配されてきた米国などの競争の激しい市場での平均的な偉業ではありません。

さらに、世界最大の金融会社の1つであるPower Financial Groupは、1億ドルの投資でWealthsimpleを支援し、2019年5月には、ドイツを拠点とする大手グローバル保険会社および資産運用会社であるAllianz Xが、さらに1億ドルの投資でWealthsimpleを支援しました。投資。ですから、その点で私は投資する会社としてのウェルスシンプルについてはほとんど心配していません。もちろん、会社が破産した場合でも、あなたの投資はリングフェンスで保護されています。これは、英国。

Wealthsimpleは、標準ポートフォリオに投資したい場合、(ほとんどの競合他社とは異なり)最小投資額はありません。その低料金戦略は、後で説明するさまざまな投資家にとって魅力的であることがわかります。新しい社会的責任投資(SRI)ポートフォリオの1つに投資したい場合は、最低投資額が5,000ポンドです。投資が少ない人は、Wealthify *を検討することをお勧めします。ここでは、わずか1ポンドから5つの倫理ポートフォリオの1つに投資できます。

Wealthsimpleアカウントの開設は比較的簡単です。まず、メールアドレスと安全なパスワードを入力して登録する必要があります。次に、一連の画面が表示され、生年月日、住所、国民保険番号が表示されます(Wealthsimpleが本人確認を行うため)。登録すると、以下に示すように、投資を計画している理由を尋ねる多肢選択式の質問票が表示されます(クリックして拡大):

理由を選択すると、投資経験と個人的な状況に関する基本的な情報を尋ねる短い多肢選択式の質問票に回答します。これは、英国の他のほとんどのロボアドバイザーと似ていますが、少し合理化された感じがします。尋ねられる質問には、以下にリストされているものが含まれ、ロボアドバイザーの標準的な料金です:

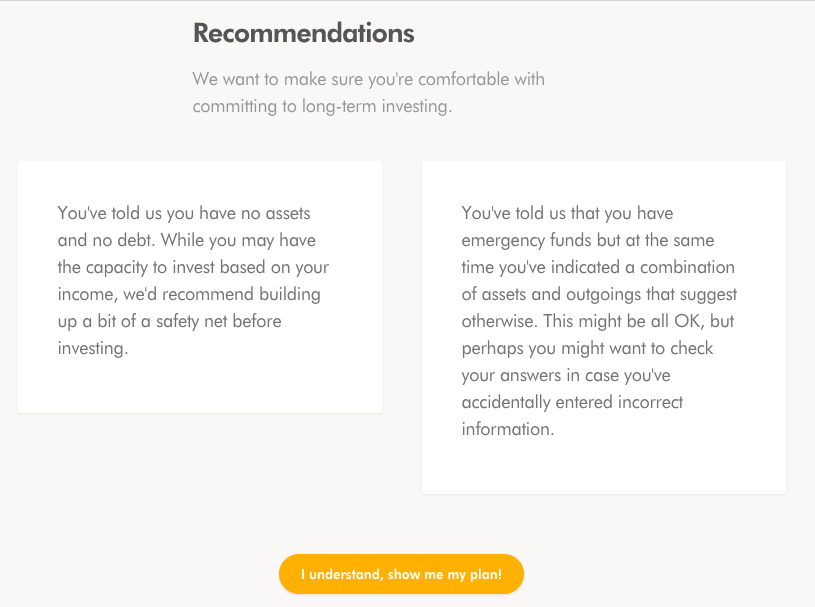

次に、アンケートへの回答方法に基づいた以下のような推奨画面が表示されます(クリックして拡大)。

Wealthsimpleは、Scalable CapitalやWealthifyなどのサービスのように、投資がユーザーに適していない場合にユーザーを除外しません。たとえば、緊急時の現金資金がない場合、Wealthsimpleは推奨画面で、投資はあなたには向いていないが、続行を停止しないことを警告します。とはいえ、アンケートに回答して間もなくWealthsimpleからメールを受け取り、投資計画とリスクスコアについて話し合うよう招待されたので、初心者の投資家が安心できるセーフティネットが設置されていることは明らかです。

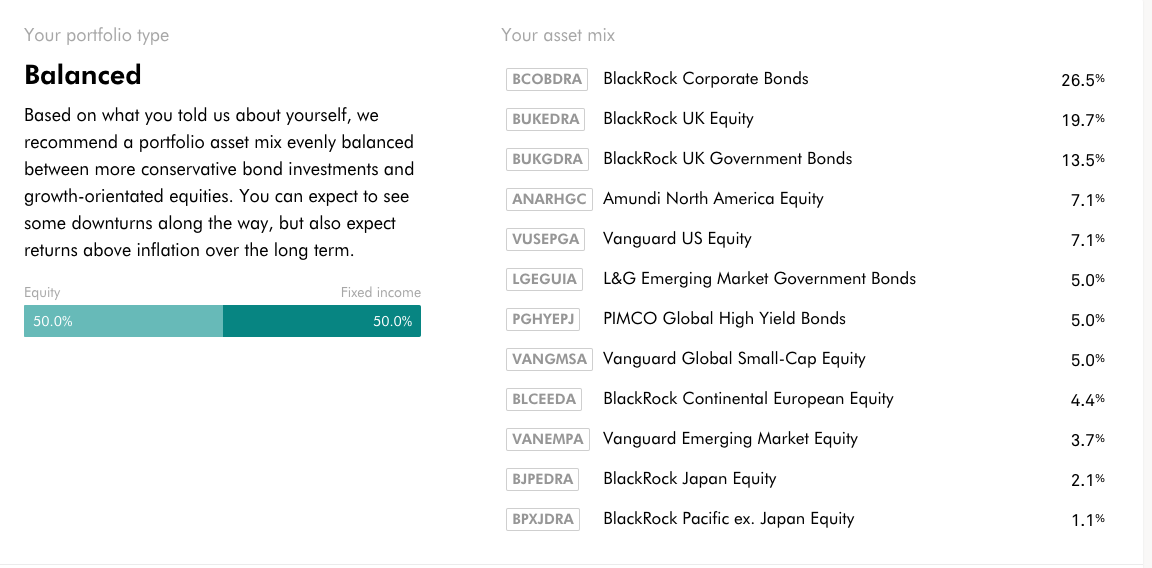

>Wealthsimpleアプローチについて私が気に入っているのは、投資するポートフォリオが提示され、そこに彼らが推奨する正確なファンドがリストされていることです。他のロボアドバイス会社はこれを行っておらず、投資した後に特定の資金のみを通知することを好みます。そのため、Wealthsimpleの透明性を称賛します。これは、Wealthsimpleが英国でローンチしたときに投資パフォーマンスデータがなかったために公開できなかったことが一因である可能性があります。したがって、サードパーティのファンドに投資する予定であることを示すことで、少なくとも投資プロセスを示すことができます。ただし、幸いなことに、Wealthsimpleには2年間のパフォーマンスの実績があり、この記事の後半で分析します。

以下は、Wealthsimpleが中リスクプロファイルとして私に推奨したファンドの正確なポートフォリオです(クリックして拡大)。

全体として、ポートフォリオは世界中の資産間で十分に分散されており、確かに米国に焦点を当てていません。これは、ライフストラテジーファンドに関連して米国の同業他社であるバンガードに向けられる批判です。ウェルスシンプルは、コストを低く抑えるために、上場投資信託(ETF)と低コストの投資信託を使用します。その後、すべての投資は定期的に管理および再調整され、資産構成がクライアントの目標に沿ったものになるようにします。

Wealthsimpleには、「非社会的責任」の範囲に9つのポートフォリオがあり、各リスクレベル内で3つのポートフォリオを利用できます。 3つのリスクレベルは、保守的でバランスの取れた成長です。倫理的に投資したい場合は、「社会的責任」の範囲でさらに9つのポートフォリオを利用できます。各Wealthsimpleポートフォリオの資産構成を確認できます。また、Wealthsimpleが投資しているファンドを確認することもできます。

Wealthsimpleを使用すると、Wealthsimple Stocks and Shares ISA、Junior ISA(ロボアドバイザーの間ではエキサイティングで珍しいオプション)、年金、またはISAラッパー以外の一般的な取引口座を介してポートフォリオに投資するオプションがあります。

投資する場合は、Wealthsimpleアカウントをオンラインまたはスマートフォンアプリで監視および管理できます。アプリを実際に見てみると、必ずしもデザイン賞を受賞するわけではありませんが、使いやすいことを確認できます(自営業者にとって理想的なアプリを通じて追加の貢献をすることもできます)が、実際にはそうではありませんポイント。私が好きなのは、顧客の教育を支援するために、アプリ内およびオンラインで個人向けの財務記事を提供するというWealthsimpleの取り組みです。これらは、インタビューから、お金を節約するためのヒント、さらには財務計画にまで及ぶ可能性があり、ユーザーに定期的にWealthsimpleアカウントを利用する理由を提供します。

Wealthsimpleは、通常の株式と株式のISAと、同業他社と同様の一般的なアカウントを提供しますが、さらに注目すべきは、低コストのジュニアISAアカウントも提供することです。ロボアドバイザーは、年間拠出限度額が低く、現在2021/22税年度で9,000ポンドであるため、ジュニアISAを介してサービスを提供するのが遅いか控えめです。運用資産を取得するための競争において、彼らは株式および株式ISAに焦点を合わせる傾向がありました(年間拠出限度額は20,000ポンド)。また、ほとんどの場合、新しい顧客は既存のISAポートフォリオを転送できるため、新しいロボアドバイザーで管理できます。 Wealthsimpleは現在、年金商品も提供しており、英国で数少ないロボアドバイザーの1つとなっています。年金を提供する他のロボアドバイス会社は、Wealthify、Nutmeg、Moneyfarm、およびevestorだけです。

Wealthsimpleには最低投資基準がないため、このサービスは、ジュニアISAを介して子供のために投資したい人、または最初に年金に少額を投資したい人に最適です。また、ジュニアISA(または実際には一般投資口座または株式および株式ISA)への送金は簡単で無料です。

Wealthsimpleは、社会的責任投資(SRI)を提供する数少ないロボアドバイザーの1つです。これは、社会的責任の一定のしきい値に達する企業に投資することを意味します。 SRIで使用されるETFの例には、低炭素曝露、上級管理職における男女平等、および地域のイニシアチブを支援する企業が含まれます。

Wealthsimpleは、保有する資産のバランスを取り直して、各クライアントのポートフォリオを定期的に管理し、財務目標を達成するために順調に進んでいることを確認します。クライアントごとに投資の時間枠と目標が異なるため、ポートフォリオへの投資も異なります。これは資産配分と呼ばれます。各クライアントの投資目標に沿った投資を維持するには、この資産配分を定期的に監視する必要があります。もちろん、これはあらゆるロボアドバイスの提案にとってかなり標準的です。

Wealthsimpleの投資戦略は、3つのカテゴリに分けられます。

Wealthsimpleは、年間0.7%を請求することにより、低コストの料金戦略を採用しています。 £100,000以上を投資するクライアントの場合、標準の年会費は0.5%に引き下げられます。これは、Wealthsimpleの専門家アドバイザーの1人との財務計画セッションを含むブラックパッケージとして知られています。 Wealthsimpleには、500,000ポンド以上を投資する人々のための「世代」パッケージもあります。料金は「ブラック」パッケージと同じですが、専任の投資顧問、キャッシュフロー計画、継続的なポートフォリオ監視も受けられます。

さまざまなパッケージはいい感じで、Wealthsimpleが、裕福なクライアントが独占性と追加のメリットを望んでいることを認識する唯一のロボアドバイザーであることを示しています。

上記の管理手数料に加えて、原資産によって請求される投資に適用される約0.20%の追加手数料があります。この基本的な料金は、次のセクションで示すように、NutmegやMoneyfarmなどと同等です。

手数料は、毎日のポートフォリオの決算残高を使用して毎日計算されます。料金は毎月発生し、クライアントのアカウントに適用されます。

Wealthsimpleは、投資家として、ペナルティなしで自由にお金を移動できるはずであり、別のプロバイダーにお金を移動したい場合でも請求されないと考えています。送金手数料に対する彼らの信念は非常に強いので、Wealthsimpleに送金したい場合は、古いプロバイダーが徴収する手数料をカバーします。資格を得るには、ISA、一般投資、または年金口座の価値が5,000ポンドを超えている必要があり、オファーには製品に関連する料金(資産の売却手数料など)は含まれていません。

ロボアドバイザーの主な魅力の1つは、クライアントの投資を管理するために請求される低料金ですが、これらの料金はさまざまなアドバイザーによって異なります。

Wealthify、Nutmeg、Moneyfarm、ScalableCapitalと比較したWealthsimple料金:

| プロバイダー | 初期費用 | 料金の引き下げ | 継続料金 |

| Wealthsimple | 0.70% | £100,000を超える投資の場合は0.50%に削減 | 0.20% |

| Wealthify | 0.60% | 該当なし | 0.22% |

| ナツメグ | 0.75% | £100,000を超える投資の場合は0.35%に削減 | 0.19% |

| Moneyfarm | 0.75% | £10,001から£50,000の投資の場合は0.60%、£50,001から£100,000の投資の場合は0.50%、£100,000を超える投資の場合は0.35%に削減 | 0.20% |

| スケーラブルキャピタル | 0.75% | 該当なし | 0.25% |

つまり、Wealthsimpleは、金額が10万ポンドを超える投資家向けに、Wealthsimpleよりも安価な代替案、つまりNutmegの固定資産ポートフォリオがありますが、積極的に管理されていないため、直接比較することはできませんが、ほとんどの競合他社よりも料金を低く設定していることがわかります。

Wealthifyは、2019年12月に料金を0.6%の定額料金に引き下げ、投資額が20,000ポンド未満の場合に最も安価なロボアドバイザーになりました。また、退出手数料がないことを強調することも重要です。そのため、将来、Wealthsimpleからお金を送金することにした場合でも、罰せられることはありません。

Wealthsimpleは2017年に発売されたため、3年前にさかのぼる実績があります。 2017年7月6日(2021年6月30日まで)にポートフォリオが開始されて以来、バランスの取れたポートフォリオ(リスクレベル5の株式エクスポージャーは60%)は30.19%(手数料控除後)増加しています。以下では、過去3年半のWealthsimpleのパフォーマンスを、同様のエクイティコンテンツを持つ平均的なプロが管理するファンドと比較しました。

| パフォーマンス | Wealthsimpleバランスの取れたポートフォリオのパフォーマンス | 平均マネージドファンド40-85%エクイティパフォーマンス |

| 1年(2021年6月31日までの12か月) | 15.58% | 17.93% |

| 開始以降(2017年7月6日から2021年6月1日) | 30.19% | 27.56% |

もちろん、投資家が本当に知りたいのは、Wealthsimpleのパフォーマンスが、英国の大手ロボアドバイス企業の3つであるNutmeg、Moneyfarm、Wealthifyとどのように比較されるかです。以下の表は、実際のパフォーマンスの数値を示しています。以下の表は、Wealthsimple、Moneyfarm、Nutmeg、Wealthifyの中リスクポートフォリオの実際のパフォーマンスを比較しています。数値は2020年全体のパフォーマンスに基づいています。

Wealthsimple v Nutmeg v Moneyfarm vWealthifyのパフォーマンス比較

| 投資 | 2020年の収益率 |

| Wealthsimple中リスクSRIポートフォリオ | 12.74% |

| 中リスクを強化する '自信を持って' SRIポートフォリオ | 9.04% |

| Wealthsimple中リスクポートフォリオ | 7.12% |

| ナツメグ中リスクSRIポートフォリオ5 | 6.80% |

| 中リスクの '信頼できる'ポートフォリオを強化する | 4.87% |

| Nutmeg中リスクポートフォリオ5 | 4.60% |

| Moneyfarm中リスクポートフォリオ4 | 2.50% |

興味深いことに、Wealthsimpleの顧客は、必要に応じてアドバイザーと話すことができます。これは、アカウントの設定や本格的な投資アドバイスの要求について質問することである可能性があります。後者のWealthsimpleは、50万ポンド以上を投資した場合に無料で提供します。これはサービスの非常に過小評価されている部分であり、他のほとんどのロボアドバイザーはこれを提供していないため、Wealthsimpleはマーケティングでそれについてもっと言及する必要があると思います。多くの英国の消費者はオンラインへの投資に興味を持っており、多くの人は電話の向こう側に人間がいることを知っていることの柔軟性と快適さを歓迎します

すべての資産は管理人によって安全に保持され、85,000ポンドの上限まで金融サービス補償スキーム(FSCS)の下で保護されます。

Wealthsimpleは、ロボアドバイザーの世界への興味深い追加であり、そのシンプルな低コストの料金戦略は、間違いなく検討する価値があります。あなたがあなたのお金を管理し、戦略的な投資決定をするためのサービスを探しているなら(あなたに永久に固定資産配分を与えるのではなく)、Wealthsimpleはそこにある最も安いサービスの1つです。そのポートフォリオと投資方法論は同業他社と同等であり、特に社会的責任投資に関しては、昨年、同業他社を上回っています。私は特に、低コストの投資へのアクセスを提供するジュニアISA製品が好きです。最小投資額がないため、Wealthify *とともに、少額の投資を検討している投資家にとって特に魅力的です。ただし、ポートフォリオの価値が最大10万ポンドであっても、高額な価格が維持されます。

すべてのアカウントはアプリを介して一度に表示できるため、株式と株式のISAとジュニアISAをお持ちの場合は、それらを同時に表示できます。 Wealthsimpleのサービスは、米国で大成功を収めていることが証明されている健全な倫理原則に基づいており、英国ではその財政的支援を考えるとほぼ必然的にそうなるでしょう。 Wealthsimpleは非常に費用対効果が高く、必要に応じて投資顧問と話すことができます。 Wealthsimpleの提案は、誰かにお金を管理してもらいたいミレニアル世代やベテランの投資家を引き付けるのに理想的な場所です。標準ポートフォリオに最低投資額がなく、ジュニアISAと年金商品を提供しているという事実は、多額の投資を行う前にオンライン投資(ロボアドバイス)の世界に足を踏み入れたい人にとっては良いソリューションになります。

リンクの横に*が付いている場合、これはアフィリエイトリンクであることを意味します。リンクを経由すると、Money to the Massesは、Money to theMassを無料で使用できるようにするための小額の手数料を受け取る場合があります。しかし、はっきりとわかるように、これは製品のこの独立したバランスの取れたレビューにまったく影響を与えていません。 Money to the Masses-Wealthify、Moneyfarm を支援したくない場合は、次のリンクを使用できます。