あなたの職場の退職金制度(私たちのほとんどにとって401(k))は、堅実な退職金制度の基盤です。雇用主の一致だけで、401(k)に入れたお金の少なくとも一部で即座に100%のリターンを得ることができます。そのため、デイブは401(k)で引退投資を開始することをお勧めします 完全な雇用主の試合を受け取るのに十分な投資をすることによって。

しかし、それだけではありません。 401(k)にもいくつかの税制上のメリットがあります:

それはすべて素晴らしいことですが、ほとんどの人にとっては十分ではありません。 401(k)で完全な雇用主の一致を得たら、次のステップはRothIRAに投資することです いくつかの良い点があります。

あなたが投資している間、あなたの401(k)の税金繰り延べはあなたに有利に働きます、しかしあなたが引退するとき、あなたはあなたが引き出すお金に税金を払わなければなりません。ただし、Roth IRAには税引き後の資金があり、非課税になります。つまり、退職時にRothIRAから引き出すお金に税金を支払う必要がないということです。

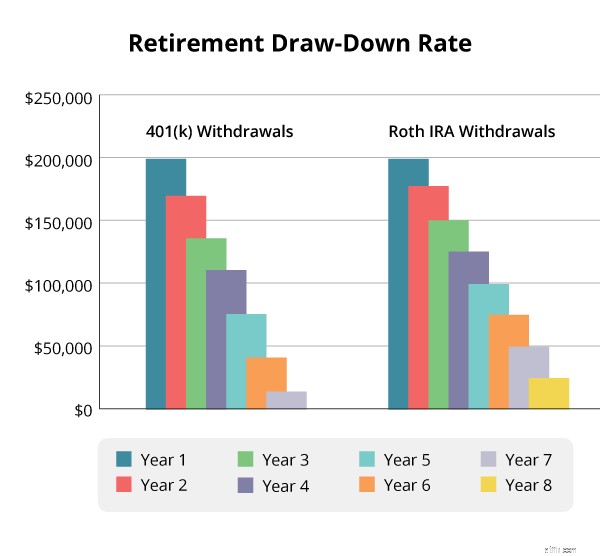

これは、税金がどのようにあなたの退職金口座の寿命を制限することができるかの例です。 401(k)とRothIRAの両方に$200,000の残高があるとします。退職後の年収$50,000に対して、それぞれから$25,000を引き出します。私たちはあなたの収入があなたを25%の課税範囲に入れると仮定します、そして計算を簡単にするために、あなたが引退した後もそれ以上の成長はないと仮定します。

実際には、税金をカバーし、必要な収入を得るには、401(k)から31,250ドルを引き出す必要があります。 6年目までに、401(k)に残っているのは$12,500だけです。一方、Roth IRAは、8年目まで持ちこたえます。

そこにいるすべてのオタクは、おそらくこの計算がどれほど単純化されているかであなたの髪を引っ張っていますが、この点を理解するために超技術的になる必要はありません:税金はあなたの巣の長さに影響を与えます卵は長持ちします。 そのため、免税のRothIRAは安全な引退のためになくてはならないものになっています。

401(k)プランでは投資信託の選択肢が限られていますが、RothIRAには数千の既存の投資信託のいずれかを選択できます。つまり、最高の成長株ミューチュアルファンドの中から最高のものを選択して、投資専門家が「十分に分散されたポートフォリオ」と呼んでいるものを構築し、退職後の巣の卵を育てることができます。

それは大したことではないように聞こえるかもしれませんが、投資調査によると、退職のために投資する金額を増やす以外に、バランスの取れた資金の組み合わせを選択すると、退職後の口座の成長量に最大の影響があります。勉強。 Roth IRAを使用すると、デイブが引退に使用するのと同じバランスの取れた組み合わせを自由に選択できます。25%の成長、25%の積極的な成長、25%の成長と収入、25%の国際的です。

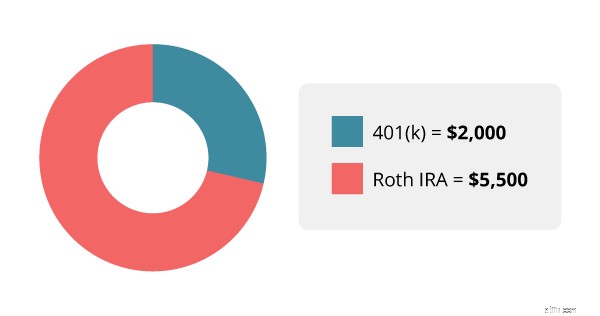

2つの退職金口座への投資は複雑ではありません。あなたはただいくつかの簡単な数学をしなければなりません。赤ちゃんのステップ4での最初の目標は、収入の15%を退職のために投資することです。これは、平均年収50,000ドルに対して7,500ドルです。雇用主が給与の最大4%の拠出金と一致する場合、401(k)に2,000ドルを拠出することになります。残りの5,500ドルは、RothIRAに支払われます。

いくつかの仮定:

次の課題は、Roth IRAと401(k)を一緒にうまくプレイすることです。アカウントごとに選択する投資は、相互に補完し、リスクを制限しながら株式市場の成長を最大限に活用できるように連携する必要があります。

経験豊富な投資専門家は、この目標を達成する方法を示し、退職後の口座についての質問に答えることができます。プロに退職後の全体像を示すことで、退職後の貯蓄目標を達成するために順調に進んでいるかどうか、そして見通しをさらに明るくするために何ができるかを知ることができます。

どこから始めればいいのかわからない?お住まいの地域の投資プロを見つけるためのこの無料で簡単な方法を試してみてください。