200万ドルは多額のお金です。

しかし、それに直面しましょう。10年前ほどではありません。

したがって、希望に満ちた退職者が200万ドル相当の巣の卵を持って私に近づき、彼らがうまく退職できるかどうかを知りたがっている場合、多くの人が考えるような明確な答えはありません。

次のような方程式に含まれる多くの要因があります:

これは、財務計画をトリッキーにするだけでなく、すべての状況とストーリーがユニークであるため、非常に楽しいものです。

以下は、200万ドル相当の巣の卵で引退しようとしている引退者のサンプルケーススタディです。一部の詳細は保護のために変更されています。

このケーススタディは、間もなく退職する人に焦点を当てていますが、これは、ある日退職したいジェネレーションXまたはジェネレーションYにとっても重要な教訓になるはずです。

達成するのは不可能に思えるかもしれませんが、規律と攻撃の計画を立てることで非常に実行可能です。

まず、彼らのバックストーリーの一部を次に示します。

ジョセフピーターソン は58歳で、24歳でラインマンとしてAmeren Corporationで働き始め、現在はAmerenの危機管理チームの一部であるトレーニングおよびシミュレーションスーパーバイザーです。

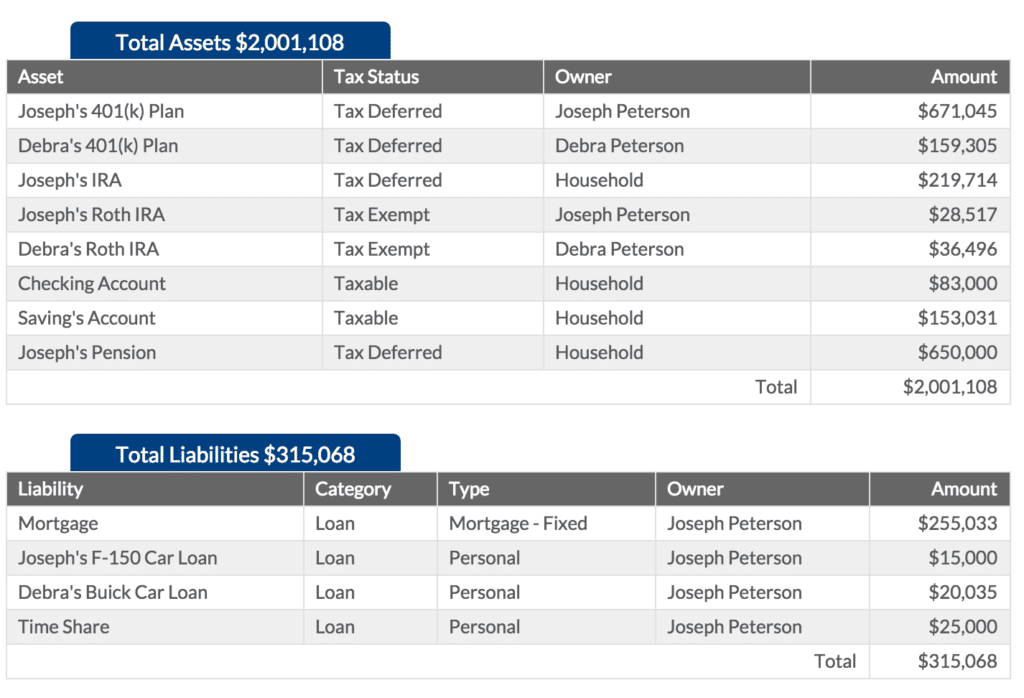

ジョセフは62歳で4年後に引退することを目指しています。ジョセフは現在、671,045ドル相当の税繰延401(k)プランを持っています。 4年前、ジョセフは免税のロスIRAを開設し、年間6,500ドルを寄付しました。これは、今日では28,517ドルの価値があります。

ジョセフはまた、219,714ドル相当の伝統的なIRAを持っています。さらに、ジョセフはアメレンでの雇用給付の一部として確定給付年金制度を持っています。年金制度の現在の価値は650,000ドルです。

デブラピーターソン 57歳で、22歳でRNとして働き始め、30歳で、専業主婦になるために仕事を辞めました。デブラは子供たちと一緒に10年間家にいて、40歳でRNとして仕事に戻りました。

彼女は病院の雇用主を通じて159,305ドル相当の税金繰延401(k)プランを持っています。デブラは5年前に免税のロスIRAを開設し、年間6,500ドルを寄付しています。これは、今日では36,496ドルの価値があります。

ジョセフとデブラは合わせて、当座預金口座の残高が83,000ドル、普通預金口座の価値が153,031ドルです。

彼らは現在、住宅ローンに155,033ドル、ジョセフはトラックローンに15,000ドル、デブラは自動車ローンに20,035ドルを借りています。

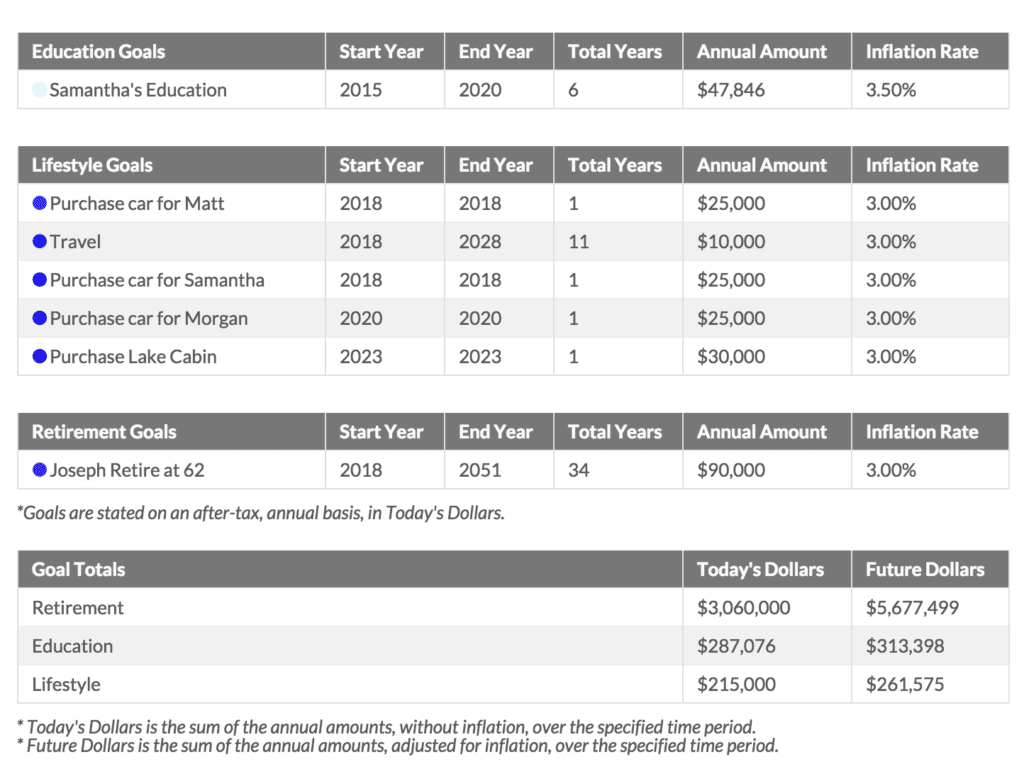

ジョセフとデブラには3人の子供がいます。27歳でセントルイスで料理人として働いているマット。 25歳で、まだ家に住んでいて、大学院を卒業する過程にあるモーガン。そして18歳で大学を始める準備をしているサマンサ。ジョセフとデブラはサマンサの大学教育にお金を払うつもりです。

資産と負債の合計は次のとおりです。

ジョセフとデブラは、退職のために年間90,000ドルを持ち、退職後の生活を快適にしながら達成したい特定の目標を持っていることを望んでいます。

まず、ジョセフが引退すると、息子のマットのために新しい車を購入するために25,000ドルを費やし、2年後に娘のモーガンのために新しい車を購入するために25,000ドルを費やし、4年後にサマンサのために車を購入するために25,000ドルを費やす予定です。

ジョセフとデブラはまた、ジョセフが引退するとすぐに旅行を開始したいと考えているため、10年間連続で旅行するために年間10,000ドルの予算を立てる予定です。彼らは一緒にイタリア、ローマ、ギリシャに旅行したいと思っています。彼らはまた、子供たちをニュージーランドに連れて行きたいと思っています。

ジョセフが引退してから5年後の2023年に、彼は彼と彼の家族のために夏を過ごすことができる湖畔の小屋を購入することを計画しています。彼はキャビンに30,000ドルを費やす予定です。

クライアントの1人が200万ドルで引退できるかどうか尋ねた場合、確実な答えを見つけるには、その数を超える必要があります。

だからこそ、私たちが数の計算を始める前に、私はクライアントに引退と今後数年間がどのようになるかについて本当に考えてもらいたいのです。これが私が彼らに尋ねる簡単な質問です:

「今日から3年間の会議で、その3年間を今日まで振り返るとしたら、その期間中に、個人的にも職業的にも、自分の進歩に満足するために何が起こったのでしょうか?」

>

明らかに、彼らの投資のパフォーマンスと私たちの協力はこの方程式の一部になりますが、私はもっと知りたいです:

彼らがそれらの質問のいくつかに答えた後、私たちは数字に飛び込みます。 Blueleaf というアカウントアグリゲーターを使用します これにより、すべてのクライアントがポートフォリオ全体を1か所で確認できます。

5、6、7、または8つの異なる機関に複数の401(k)投資口座が分散している人がどれほどいるのか驚いていますが、1つの顕微鏡でそれを見ることはありません。それがBlueleafが提供するものです。

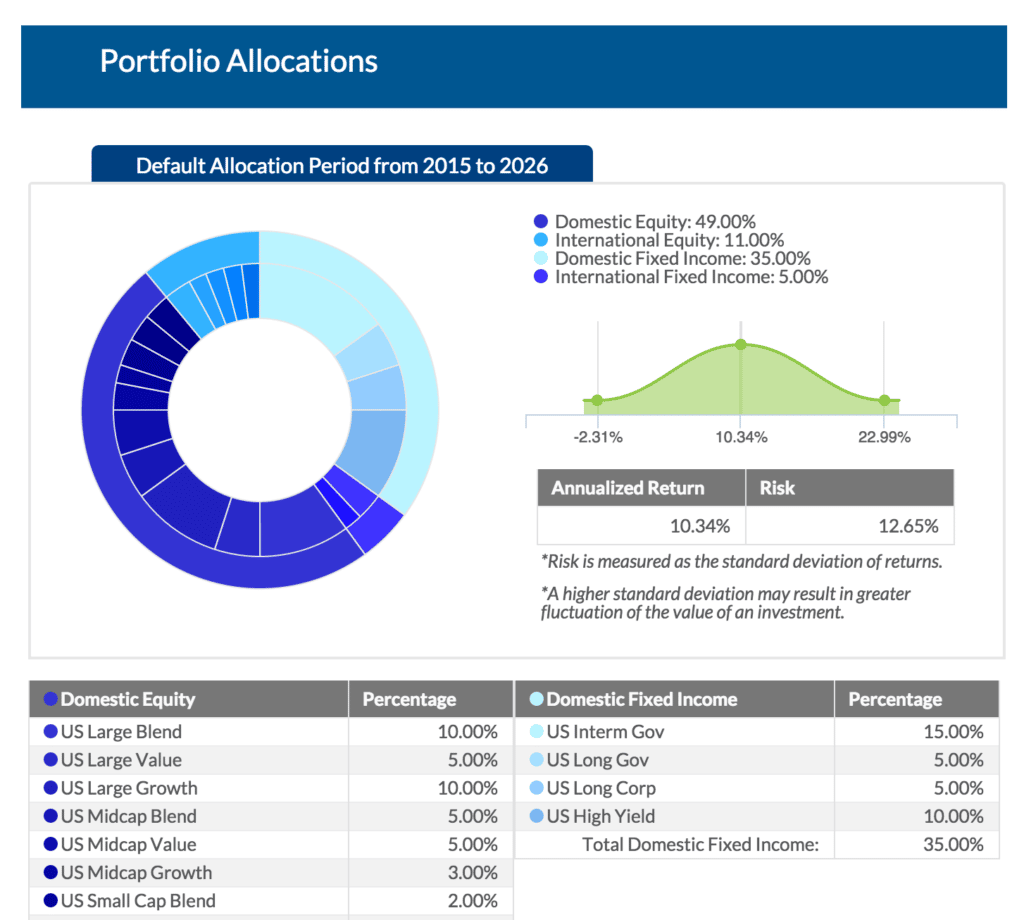

最初に、現在の割り当てを確認してから、ストレステストの実施を開始して、これらのポートフォリオが長期にわたってどのように維持されるかを確認します。

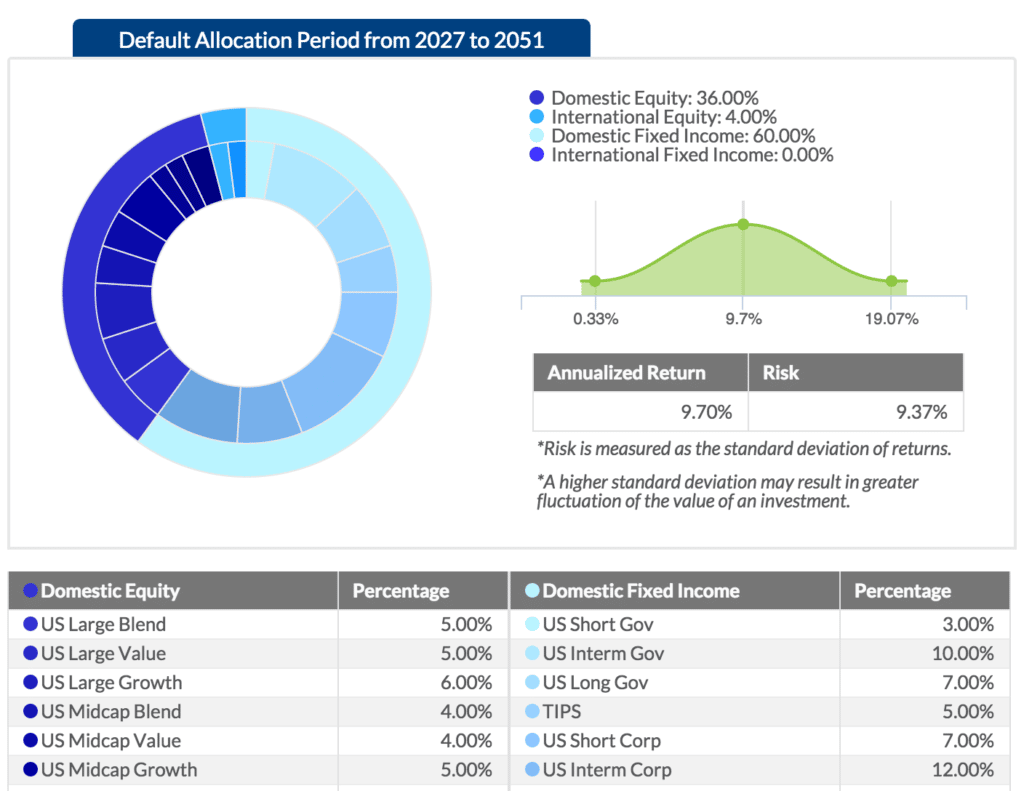

リスク許容度とその収入ニーズに基づいて、ジョセフとデブラは、退職後の最初の10年間に、株式への投資の約60%、債券への投資の40%が必要であると判断しました。

タイムシェアを購入し、子供たちの卒業式の贈り物を購入するという彼らの目標のいくつかの後、40%の株式と60%の債券への割り当てを減らすことができると感じました(これがこれらの2つのグラフを表しています)。

私はすべてのクライアントに、アウトプットはインプットと同じくらい良いので、私たちの財政目標と私たちの収入が退職時に何を必要とするかを明確に理解するために最善を尽くさなければならないことを伝えます。これは一部の人にとっては難しいことですが、引退を成功させるには、ある種の予算を持つことがいかに重要であるかを強調するだけです。

これらすべての数字に基づいて、ピーターソンズはチャンスがありますか?彼らはジョセフの希望する62歳で200万ドルで引退できますか?見てみましょう。

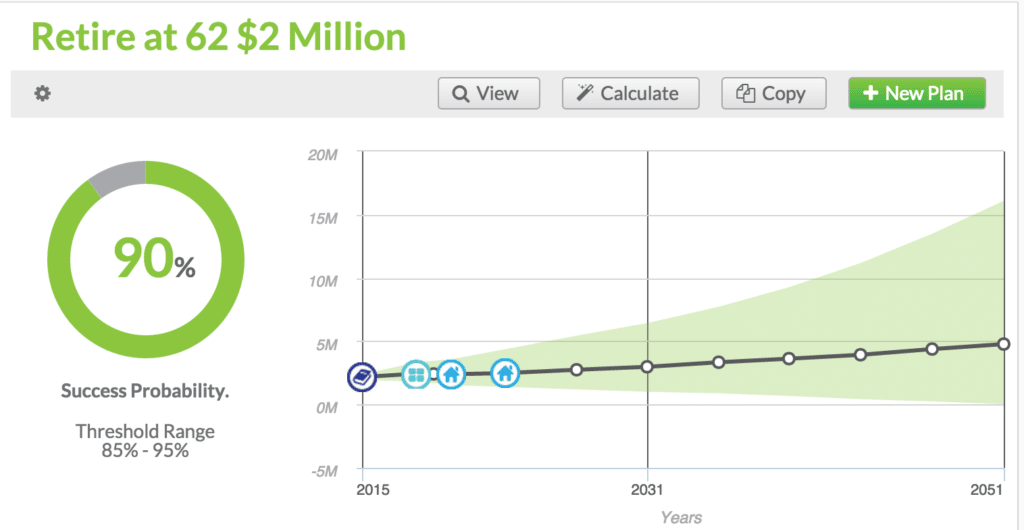

当社の財務計画ソフトウェアによると、この目標を達成する確率は90%です。

この90%の数字は正確に何を表していますか?

フィナンシャルプランニングソフトウェアは、1,000の異なるシナリオを実行して、私たちが経験したすべての市場(良い面と悪い面)を調べ、インフレ調整後の収入のニーズを調べます。したがって、これらすべてに基づいて、彼らは、ジョセフの95歳になるであろう退職金を使い果たしないという目標を達成する可能性が90%あります。

ご参考までに、これは朗報です。通常、私たちは85%以上の範囲のクライアントを見たいので、90年代の何でも私たちはかなり自信を持っています。

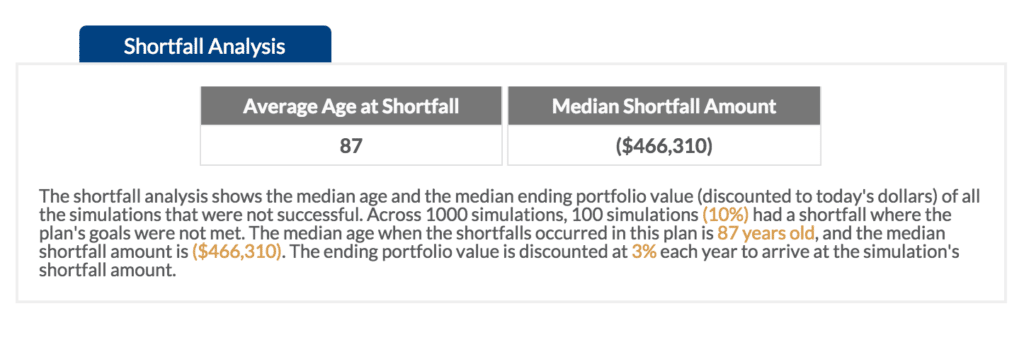

それで、彼らが退職基金を使い果たす可能性はありますか?ポートフォリオに200万ドルを投じて、本当にお金がなくなる可能性はありますか?

ご覧のとおり、平均年齢不足は87歳で、退職後の最も重要な年をはるかに超えています。

私たちが想定しているもう1つの要因は、毎年インフレにより退職後の支出が増加していることです。

私たちが想定しているもう1つの要因は、毎年インフレにより退職後の支出が増加していることです。

多くのクライアントに、通常、退職後の支出は、最初の数年間は退職後の巣の卵の多くを費やしているベルカーブのようなものだと言います。

彼らが引退するのを待っていた旅行と行動の最初の数年後、ベルカーブは低下し始め、彼らの支出は減少します。これは通常のケースですが、通常、将来を予測することは簡単ではありません。

ご覧のとおり、予測には多くの要因が関係しています。ポートフォリオの最も妥当なパフォーマンスを予測することは簡単な作業ではありません。実際、それはトリッキーなビジネスです。

ありがたいことに、ファイナンシャルアドバイザーがクライアントに可能な限り最高のアドバイスを提供するのに役立つツールがいくつかあります。しかし、問題は、これらのツールの多くが十分に活用されておらず、通常、適切な質問が行われていないことです。

これも考慮してください。特定の投資が特定の年数にわたって特定の方法で実行されたからといって、それは投資が将来同様に実行されることを意味するわけではありません。過去のパフォーマンスは、将来のパフォーマンスと直接相関していません。ファイナンシャルアドバイザーは言うまでもなく、クライアントがこれを忘れて、特定の行動の考えられるすべての結果を考慮せずに仮定を立てることは簡単です。そのため、クライアントと一緒に座ったときに、この結果またはその結果の確実性は高いかもしれませんが、別の結果が生じる可能性があることをクライアントに思い出させます。

100%の精度で将来を予測する方法はありませんが、計画された休暇時間、大規模な購入などの既知の要素をすべて考慮することで、予測がより適切になる可能性があります。

私は、ファンドの将来のパフォーマンスを提案するときは常に注意を払っています。フォーブスのために書いているスコット・ボーリエは、彼が主張するときにそれを正しく持っています:

金融の世界で平均的である「ただ」は、実際にはかなり良いことです。

ファイナンシャルアドバイザーの主張を聞いた場合、彼らは毎年12%の収益を一貫して得ることができます。それは、ファイナンシャルを解雇して反対方向に実行する必要がある多くの理由の1つにすぎない可能性があります。

ピーターソンズは彼らが思い描いていた引退の夢を生きるチャンスがありますが、私が彼らの予測をより好ましい光に投げかけるとしたら、私はおそらく彼らにあまりにも多くの自信を与えているでしょう。真実は、彼らが予期しない挫折に遭遇する可能性があるということです。可能性は低いですが、可能であり、彼らはそれを知る必要があります。

ピーターソンズは200万ドルで快適な引退をすることができますか?おそらくそうです。ただし、関連するリスクを少しでも理解する必要があります。

200万ドルで引退できますか? 100万ドルはどうですか?フォーブスのために書いているミッチ・タックマンは言う:

目標に照準を合わせ、貯蓄を真剣に受け止めることで、100万ドル(またはその他の金額)で引退することができます。適切に設計された投資ポートフォリオは、ほぼ必然的にそこに到達します。

ここでのキーワードは、「適切に設計された」投資ポートフォリオが必要であるということです。どうやってそれらの1つを手に入れますか?

専門家と一緒に座って、彼らができるだけ多くの変数を考慮し、計画を立てることを確認してください。特定の金額で引退できるかどうかを自問するときは、時間をかけてください。間違えるわけにはいきません。また、独自の財務計画プロセスであるThe Financial SuccessBlueprintを確認することもできます。