財務大臣は、2019年7月5日に2019〜2020年度の最終予算を提示しました。予算の主なハイライトは次のとおりです。

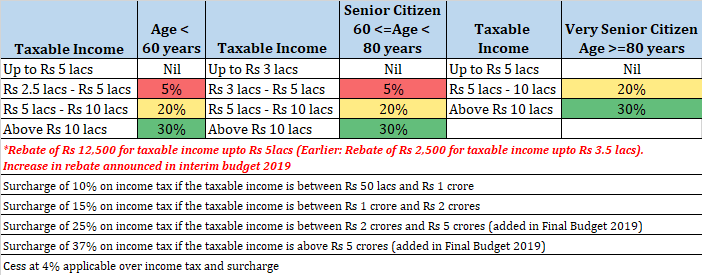

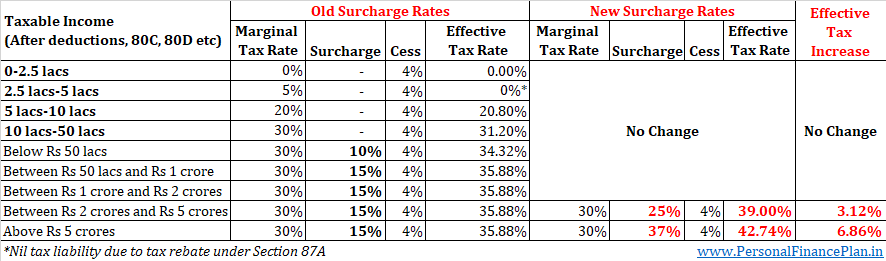

所得税スラブに変更はありません。 2ルピー以上の収入がある場合は追加料金が急増します。

追加料金の影響は、給与だけにとどまらないことを理解する必要があります。追加料金は、キャピタルゲインを含むすべての種類の所得に課せられます。したがって、課税所得が5クローレを超える納税者の場合、株式/株式投資信託の売却に対する長期キャピタルゲイン税は14.25%(10%のLTCG税、37%の追加料金、4%の税)です。以前は、11.96%(10%のLTCG税、15%の追加料金、4%の税)でした。これはかなりの増加です。

追加料金のわずかな救済は引き続き利用できます。

不動産セクターに活気を与えるために、政府は住宅ローンの利子支払いに向けて、会計年度あたり1.5ラックルピーの追加税控除を提供しました。これには以下の条件が適用されます

ご覧のとおり、この特典は初めての購入者のみが対象です 。セクション80EEAに基づくこの税制上の優遇措置は、今後数年間も利用できるようになります。

この税制上の優遇措置は、セクション24に基づく住宅ローンの利息支払いに対する2ラックスの税制上の優遇措置を上回っています。したがって、2020年度に取得したローンの税制上の優遇措置の合計は3.5ラックルピーに達する可能性があります。

同時に、その有用性も確認する必要があります。 Rs 45 lacの家の場合、約Rs 36-37lacのローンを取得します。 9%の金利と15年間のRs 36 lacのローンで、初年度の利息としてRs 3.2lacを支払います 。 2年目は3.08ラック。 3年目は2.95ラックなど。保有期間が長い場合や融資額が多い場合は、利息額が高くなります。

実際の利益は、税スラブにも依存します。

利息の支払いに税制上の優遇措置を利用するための前提条件は、セクション24とセクション80EEAでは異なることを理解する必要があります。

セクション80EEAに基づく控除は、銀行および承認された金融機関からの住宅ローンに利用できます。第24条では、友人や親戚からの住宅ローンに支払われる利子でさえ、税制上の優遇措置の対象となります。

第24条では、家の所有権を受け取った後にのみ支払われる利子に対して税制上の優遇措置が受けられます(所有する前に支払われる利子は、今後5年間で5回に分けて控除の対象となります)。セクション80EEおよび80EEAは、建設の所有または完了の要件を課していません。したがって、セクション80EEAは、建設中の物件を購入した場合でも、すぐに安心できます。

電気自動車の購入者にとって朗報です。

電気自動車を購入するためにローンを組むと、セクション80EEBに基づいてそのようなローンに支払われた利子に対してRs1.5lacの追加税額控除が受けられます。税制上の優遇措置は、車と自転車の両方で利用できます。

税額控除は次の条件に従うものとします:

免税は購入した年だけでなく、それ以降の年にも利用できるようになります。さらに後押しとして、政府はそのような車両のGSTを12%から5%に削減することを提案しました。

居住者から非居住者への贈り物(NRI) インドで発生すると見なされるため、所得税が課せられます。相続または結婚時に近親者から受け取った贈り物は引き続き免除されます。会計年度ごとに50,000ルピー相当の贈答品の免税も引き続き適用されます。このトピックの詳細については、この投稿をお読みください。

買い戻しの抜け穴が詰まっている :株式からの配当金は15%のDDTの対象となります(会社は投資家の口座に送金する前に税金を支払います)。配当金の合計が会計年度で10ラックルピーを超えない限り、配当金は投資家の手に渡って無料になります。そのような投資家は10%の追加税を支払わなければなりません。プロモーター/金持ちの投資家は、このルールによって最悪の影響を受ける可能性がありました。この税の問題を回避するために、企業は(配当を与える代わりに)買い戻しルートを取ることを好みました。株の買い戻しは、株主に送金するためのより良い、税効果の高い方法でした。これで、企業は自社株買いに使用した金額の20%を税金として支払う必要があります。ある意味で、彼らは買い戻しと配当の税務上の扱いを平等にしました。

課税対象の生命保険契約のTDSが1%から5%に増加しました。 保証額が年間保険料の10倍未満の場合、生命保険の収入は課税対象となります。 1%は総量でした。 5%は保険からの収入です。

政府はELSSに沿ってCPSEETFを開始する予定です 。セクション80Cに基づいて税制上の優遇措置が受けられます。政府は、PSUへの売却にCPSEETFを使用しています。モダリティはまだ待たれています。 3年間のロックインが期待できます。

PSUの定義が改訂されました 。以前は、政府はエンティティの少なくとも51%を所有する必要がありました。現在、定義は、政府と政府が所有するエンティティです。 少なくとも51%を保持する必要があります。これを前のポイントと一緒に見ると、政府が分割を通じて多額の資金を調達することを計画していることがわかります。

NPS課税は昨年12月に改訂されました 。引退時に許可された60%の一時金の引き出しはすべて免税となりました。中央政府は基本給の14%を従業員に寄付することになっていた。 NPS Tier IIアカウントへの投資も、セクション80Cバスケットに追加されました(中央政府職員のみ)。セクション80C、セクション80CCD、およびセクション10に有効化規定が追加されました。

金の関税が10%から12.5%に引き上げられました 。このため、7月5日に金価格が急騰しました。

ディーゼランドガソリンの追加料金。

現金の引き出しが銀行口座から1ルピーを超える場合は2%のTDS。 さて、あなたは複数のアカウントを開くことができます。 TDSであることに注意してください。 ITRの提出時に差し引かれた追加税を請求することができます。

事前に記入された納税申告書が投資家に提供されます。 さまざまなソース(銀行、証券取引所、投資信託)からの情報が自動入力されます。

貯蓄/当座預金に1ルピー以上を預け入れた人、海外旅行に2ルピー以上を費やした人、または1年に1ルピー以上の電気代を支払った人には、税務申告が義務付けられています。

NRIは、インドに到着した後にAadhaarカードを発行できるようになりました (私の意見では永久的な返還)180日の待機期間なし。

住宅金融会社の規制当局は、国立住宅銀行(NHB)からインド準備銀行(RBI)に移行します。

1、2、5、10、20ルピーの新しいコインが発売されます。

PANとAadhaarcardは交換可能になります。 PANカードをお持ちでない方は、Aadhaarカードを引用して返品を提出できます。

売上高がルピー未満の小規模ビジネスマンおよびトレーダー向けの新しい年金制度(Pradhan Mantri Karam Yogi Maandhan)。 1.5ロール。 Atal PensionYojanaの路線に沿っています。