11月6日、ニフティは2020年1月14日の終値12362からすぐの距離で12263で取引を終了しました。これは、数か月前の3月23日に最大の日中下落が見られ、10年間のニフティSIPリターンが2.3に下落したときは信じられなかったことです。 %および14年のSIPは5%に戻ります。それにもかかわらず、エクイティへの投資をやめるべきではないと私たちが考える理由はここにあります。

2つの理由。 1つは、最近Nifty PEが過去最高を記録したことを確認したものの、PBは長期平均に関して依然として合理的に評価されていたためです。 2つ目は、以前に言及した市場の不均衡です。これまでにない高値でのNifty50とNifty50の等ウェイト指数のリターン差です。これは2019年12月に見られましたが、かなり前に以下のように開始されました。

市場の不均衡とは、Nifty50とNifty50Equal-weightのリターンの著しい違いを指します。読者が知っているかもしれませんが、Nifty 50は時価総額ベースのインデックスであり、ウェイトの大部分を占めるのはほんの数株です。一方、Nifty 50の等しいウェイトは、50の株式すべてに対して等しいエクスポージャーを持ちます。

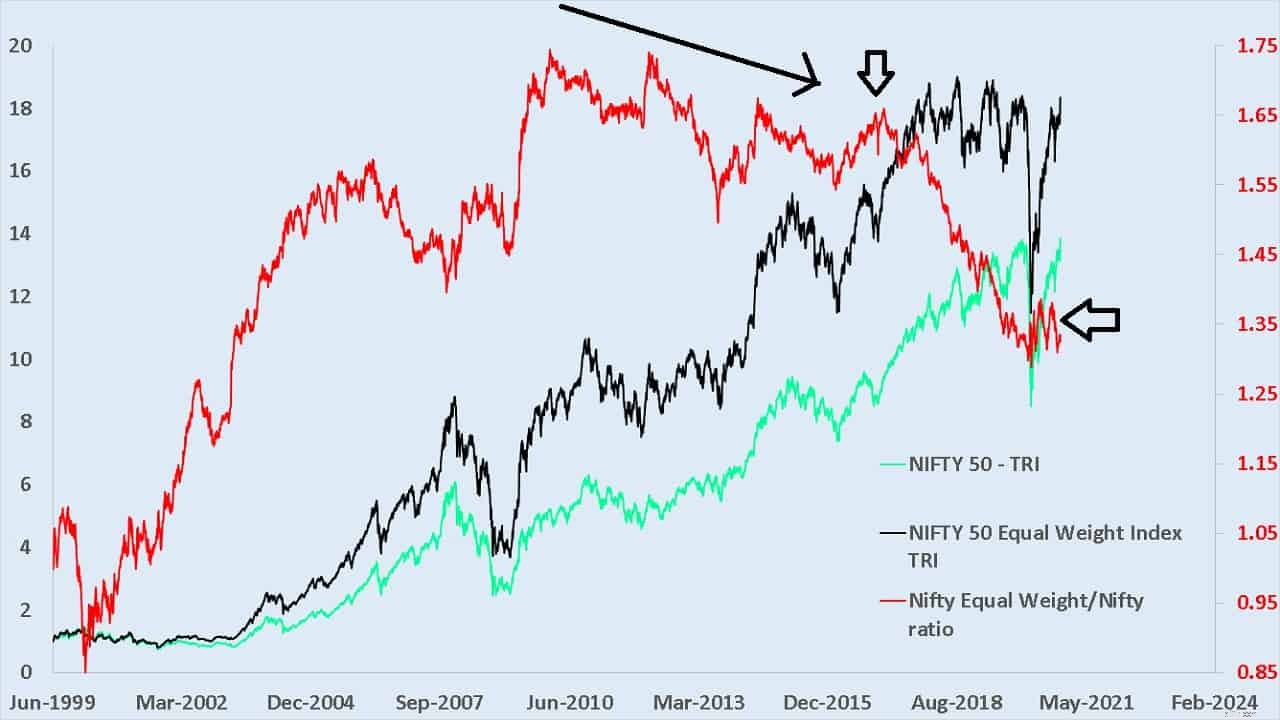

以下に示すのは、Nifty 50 TRI(緑)、Nifty 50 Equal-Weight TRI(黒)、およびNifty 50Equal-WeightをNifty50で割った赤(右軸)のプロットです。この比率の増加は、市場の上昇に対応しています。つまり、すべてのニフティ株が上昇しました。比率の低下は非対称性を示しています。上位のニフティ株は、他のインデックスよりも多く上昇しています。

長く細い矢印は、2008年の危機回復後のN50EW / N50比の段階的な低下を表しています。最近の調査でこれがわかりました。アクティブなミューチュアルファンドは、過去7年間、ニフティ50を打ち負かすのに苦労しています。下向きの矢印は、アクティブなファンドのパフォーマンスの低下が星の評価で明らかになった2017年後半以降、比率が急激に低下したことを表しています。

Marc 2020のクラッシュのおかげで、比率の低下は目に見えて阻止されました(左矢印)。あなたの経済的目標が数年先にあるなら、これはニフティのレベルに関係なく投資する絶好の機会です。比率がしばらくの間1を少し上回ったり、さらに下がったりしても、最終的には上に移動するはずです。その場合、十分なユニットまたは在庫があると、運命が変わる可能性があります。投資する適切な時期を待たないでください。それはおそらくあなたが犯すことができる最悪の投資ミスです。

上記のチャートはNifty50 Equal-Weightを魅力的な購入にしていますが、それは単にリスクが高すぎます。ニフティの集中リスクを軽減し、それでも受動的な投資家であり続けるための最も簡単な方法は、ニフティネクスト50にある程度のエクスポージャーを持たせることです。リスクの欲求に応じてどの程度になるかを参照してください。ポートフォリオ。この無料のトラッキングエラーレポートを使用して、次のインデックスファンドを選択できます。トラッキングエラーが最も少ない3つのニフティインデックスファンド(2020年11月)。

=============

お知らせ: 2020年11月のエクイティミューチュアルファンドパフォーマンススクリーナーが利用可能になりました。