2020年は、人々が自宅で仕事をし、オンラインショッピングを受け入れるにつれて、パンデミックがデジタル化のトレンドを加速させた例外的な年でした。 5G、人工知能、モノのインターネットなどの新しいテクノロジーの採用とともに、データとコンピューティングの容量が急増しました。

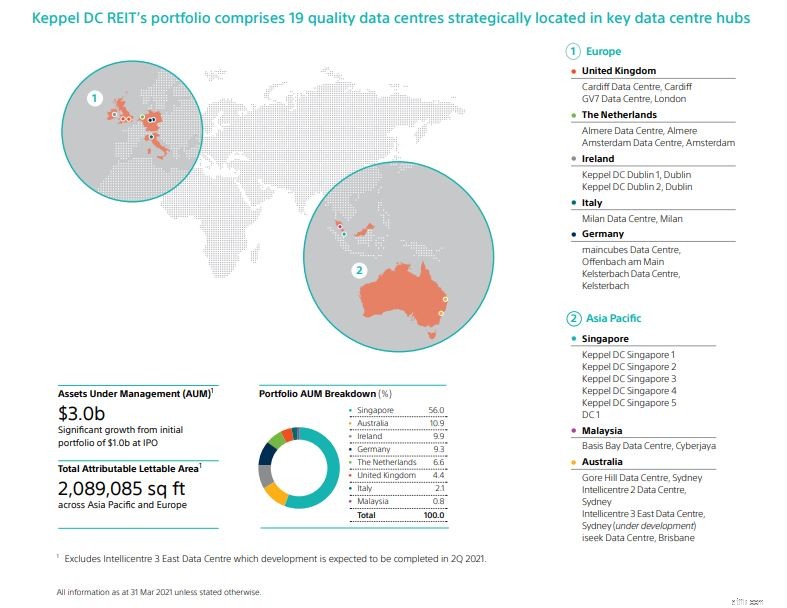

その結果、データセンターインフラストラクチャの需要が世界中で増加しているのは当然のことです。 Keppel DC REIT(SGX:AJBU)は、世界に19を超えるデータセンターを持つ純粋なデータセンターREITであり、パンデミックの最大の勝者の1つであり、株価が安値から60%上昇しています。

2021年に早送りすると、Keppel DC REITの株価は、優れた財務結果をもたらしたにもかかわらず、現在は下落傾向にあります。

このような明るい見通しがあるのに、なぜ株価が下がるのですか?

投資家として、推測することはお勧めしません。 実際の原因を特定するのが難しいため、株価が下落している理由。

しかし、株価の下落の考えられる理由を見つけることは、私たちの意思決定に役立つ可能性があります。

たとえば、経営陣の不備による落ち込みの場合は、会社のファンダメンタルズが悪化したことを意味している可能性があり、持ち株から切り離す必要があります。ただし、「興味の欠如」や恐れなどの投資家の感情が原因で下落した場合は、回復を待つため、株式を保有することをお勧めします。

それで、ケッペルDCREITの株価が下落傾向にある5つの理由が考えられます。

Covid 19のパンデミックの間、多くの「外出禁止令」株は好調でした。 Zoom、Google、SEAなどの企業は、収益の伸びという点で並外れた業績を上げています。同様に、この「在宅」在庫の増加をサポートするデータセンターは、インフラストラクチャの需要が高まるにつれて順調に進んでいます。

パンデミックの中でそのような機会を見て、多くの投資家は非常に楽観的でした 株価を押し上げたケッペルDCリートの

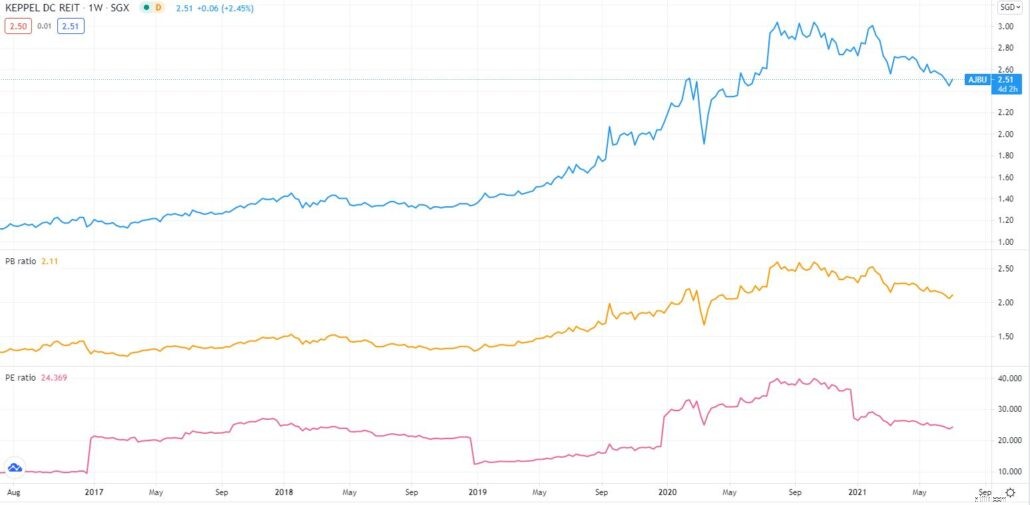

一般的に、企業の株価が収益や資産価値と一致して上昇することは健全であると考えられています。ただし、ケッペルDCリートの場合、株価は簿価や資産価値よりもかなり速く上昇していました 。その結果、株価純資産倍率(オレンジ)と株価純資産倍率(ピンク)は過去の平均を上回り、過大評価されていることを示しています。

株価が18%下落したため、現在のPBは2.11、PEは24.369で、過去の平均に戻りました。 、Keppel DCReitの株価が単に平均に戻ったことを示しています。

よく見ると、ケッペルDC REITの株価が下落した週は、同社の2021年第1四半期の決算と一致しています。これは、最新の結果が期待したほど良くなかったことを示唆している可能性があります。

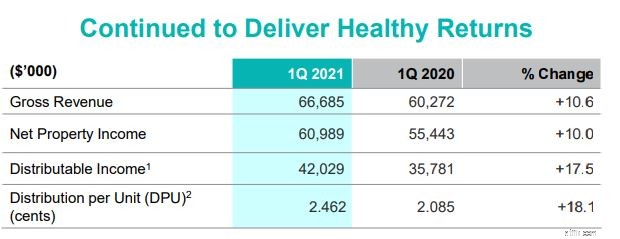

だまされてはいけません; Keppel DC REITは、2021年の第1四半期に見事に業績を上げました。2021年の第1四半期には、 4,200万ドルの分配可能収入*を達成し、前年比17.5%増加しました。 。

同様に、そのユニットあたりの分配(DPU)*は、前年比で18.1%増加して2.462セントになりました 。

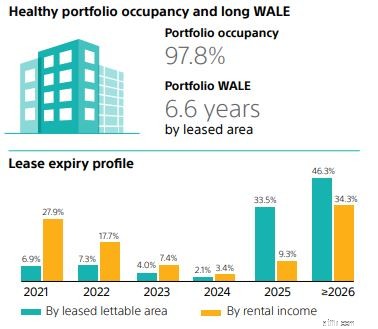

6。6年の長いウェイト平均リース有効期限(WALE)により、ポートフォリオの占有率は97.8%で回復力を維持しています。

*分配可能収入には、設備投資準備金が含まれます。 Keppel DC REITは、半年ごとに分配を宣言します。 2021年3月31日に終了した四半期の分配は宣言されていません。

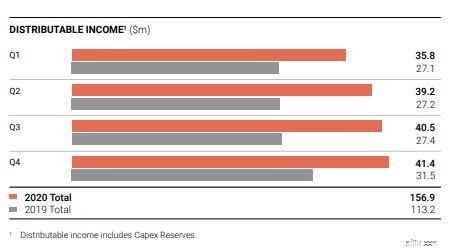

ただし、このパフォーマンスを2020年度の結果と比較すると、別の話になります

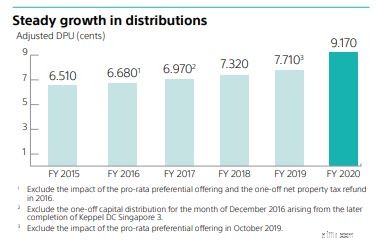

2020年度、ケッペルDCREITの収益は 38.6%の成長を記録しました 分配可能な収入 1億5,690万ドル、 DPUの増分は20.5% 9.17セントに。この成長は2021年第1四半期の成長よりもはるかに高く、これはKeppelREITの成長が鈍化したことを意味します。

占有率は97.8%と高いままですが、WALEは6。8年から6。6年にわずかに低下しています 。

これらの指標を合計すると、Keppel DCREIT2021年第1四半期のパフォーマンスは投資家の期待に応えられなかったと推測できます。

株価が2か月間変動しなかった後、Keppel DCREITは4月28日にさらに下落し始めました。興味深いことに、これはKeppel DCREITの投資マンデートの拡大に関する発表と一致しました。

今回の発表により、Keppel DC REITは、 が含まれるようになるため、純粋なDataREITプレイではなくなります。 デジタル接続セクターの不動産と資産。 Keppel DC REITの公式の理由は、このマンデートの拡大により、Keppel DC REITが安定したキャッシュフロー、魅力的な利回り、および増加するリターンを備えた資産への投資を継続できるようになるというものでした。 。

それでも、この発表とともに、Keppel DCがM1ネットワーク資産への投資案について別の発表を行ったため、この拡張の主な目的に疑問を持っています(詳細は後で説明します)。それで、ケッペルDC REITは、M1をポートフォリオに適合させるためにその任務を拡大しましたか、それともその逆でしたか?

よくわかりませんが、参考までに、M1はケッペルコーポレーションの子会社です。同様に、Keppel DCREITはKeppelCorporationにリンクすることができます。

はい、Keppel DC REITはM1への投資をポートフォリオ全体の2.6%に維持しており、そのようなインフラ投資は資産の10%を超える可能性は低いことを示しています。 。しかし、この任務の拡大に伴い、ケッペルDC REITは純粋なREITプレイではなくなったため、このセクターが通常あるような高額のプレミアムで取引するべきではありません 。株価の下落は、市場におけるそのような感情の兆候である可能性があります。

投資マンデートの拡大の発表に伴い、 Keppel DC REITは、M1ネットワーク資産への投資案についてKeppel DCREITと拘束力のないタームシートに署名しました 。

仕組みは次のとおりです。

この取引は、資本を解放するため、M1に確実に利益をもたらします。ただし、Keppel DC REITについては、相乗効果があまり見られないため、同じことは言えません。 これと現在のデータセンターのポートフォリオの間。

明るい面として、ケッペルDC REITは、今後15年間で年間1,100万ドルの固定収益を受け取ると予想されています。 DBSの分析によると、15年間で9.3%の内部収益率が得られ、Keppel DC REITのユニットあたりの配当金(DPU)が4%から5.2%増加する可能性もあります。

それにもかかわらず、投資家はそれを購入していない可能性があります。 Singtelの業績が悪いことを確認した後、多くの人がM1にも疑問を持っていると確信しています。

それにもかかわらず、この提案された投資はまだ初期段階であり、規制当局の承認が必要であり、株主の承認を求めるためにEGMが必要になる場合もあります。

データセンターは多くのエネルギーを消費し、このインフラストラクチャの需要が高まるにつれて、遅かれ早かれ排出量の問題が発生する可能性があります。実際、国際エネルギー機関は、データセンターが世界の電力の約1%を消費していると推定しています。

シンガポールでは、これは最悪です。 シンガポールのデータセンターは、2020年に総電力の7%を使用しました 、これは、現在の電力制約を考えるとかなりの量です。その結果、政府は新しいデータセンターの建設を一時的に停止しました 手に負えなくなる前に問題に対処するため。

はい、データセンターは短期的にメリットがあります 停止により、不足により賃貸収入が増加した 。ただし、長期的にはKeppel DCREITの有機的成長を抑制する 、その最大の保有地はまだシンガポールです。

ケッペルはシンガポールのデータセンターへの投資を継続したいと考えています。都市国家は、堅牢な海底ケーブルネットワークと自然災害のリスクが低く、この地域の魅力的なデータセンターハブであり続けているからです。その結果、この一時停止により、求めている成長が停止する可能性があります。

これが、最近の株価の下落の理由の1つである可能性があります。

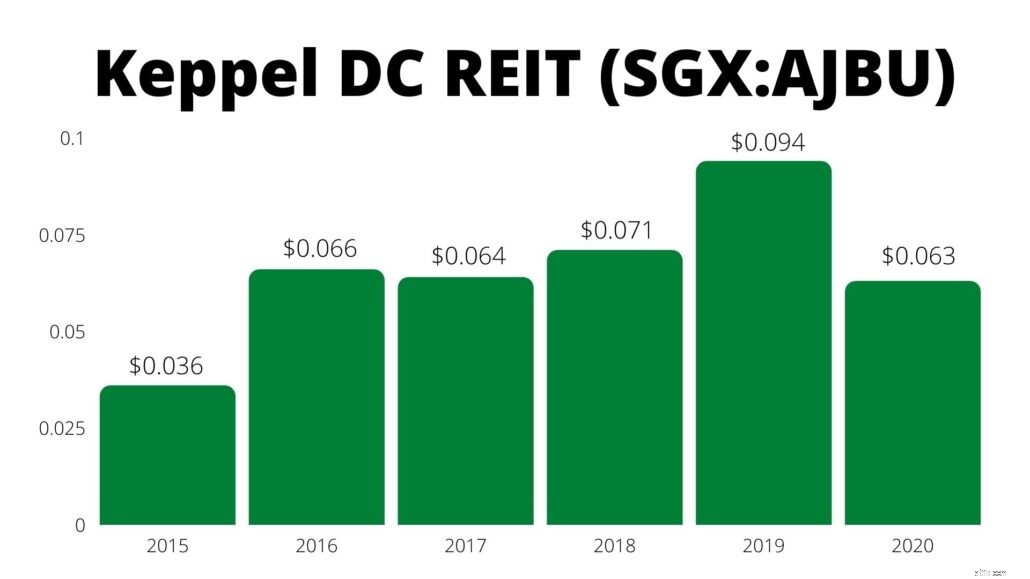

Keppel DC REITが2014年12月12日に上場して以来、配当を支払っています:

配当利回りは安定していませんが、若いREITであり、Covid後の新しいビジネスの世界に対処しなければならなかったことを考えると、それは予想されることです。

| 年 | 配当金の支払い(SGD) | 配当利回り |

|---|---|---|

| 2020 | $ 0.063 | 2.67% |

| 2019 | $ 0.094 | 3.95% |

| 2018 | $ 0.071 | 3% |

| 2017 | $ 0.064 | 2.71% |

| 2016 | $ 0.066 | 2.79% |

| 2015 | $ 0.036 | 1.5% |

要約すると、上記は、ケッペルDCREITが過去数か月間下落している5つの潜在的な理由です。もちろん、本当の原因を100%確信することはできませんが、Keppel DCREITの問題をよりよく理解していただければ幸いです。

Keppel DC REITへの投資を継続する必要がありますか?

現在まで、Keppel DC REIT DPUは一貫して成長しており、13.1倍の高いインタレストカバレッジを持っています。健全なポートフォリオの占有と長いWALEと相まって、これは所有するのに優れたREITであると私は信じています。

パンデミックがなくても、デジタル化のトレンドは今後も続くと思います。KeppelDCREITは最終的にはその恩恵を受けるでしょう。現在の価格では、かなりの価格であり、投資家は、株式が好きで、上記の5つの理由に惑わされない場合は、初期ポジションを開始することを検討できます。

しかし、何かをする前に、そこにもっと良い投資機会がありますか?と自問してください。

AscendasREITやMapletreeIndustrial Trustのようなデータセンタープレーヤーは非常に多く、パンデミックのおかげですべてが大幅に成長しました。

さらに、シンガポールでのIPOを検討しているため、デジタルリアルティ(NYSE:DLR)による別のデータセンターREITが間もなく開設される可能性があります。テキサスを拠点とするポートフォリオに290を超えるデータセンターを持つグローバルブランドであるため、この「新参者」はデータセンターへのより良い賭けになるでしょうか?

前進するのに最適なものを決定する必要があります!

または、投資決定を明確にする戦略を好む場合、クリスは配当ポートフォリオでどのように引退したかを共有します。詳細については、こちらをご覧ください。