私が最後に質問を調べてからほぼ1年半が経ちました…

「これは強気市場の終わりですか?」

この記事は2019年6月に投稿されましたが、その中で、おそらくまだいくつかの足が走っていると結論付けました(「アニマルスピリット」がまだ完全に見られなかったため )。また、当時、株式市場は経済との同期がとれていないため、楽観的ではなかったと述べました。

その後、COVID-19が発生し、世界市場を揺るがしました。

しかし、彼らが急速に回復し始めたので、それはひどく短命でした–ここ数ヶ月で史上最高に達したのです。

しかし、この「心配の壁」を登るには、多くの不確実性があります。

第二の波はありますか? 3分の1?世界的な貿易摩擦の高まりはどうですか?米国の選挙はこの市場にどのように影響しますか?私たちはバブルの中にいますか? Ant IPOの遅延は市場にとってどのような意味がありますか?

さて、ここでもう一度、「これは強気市場の終わりですか?」と尋ねます。

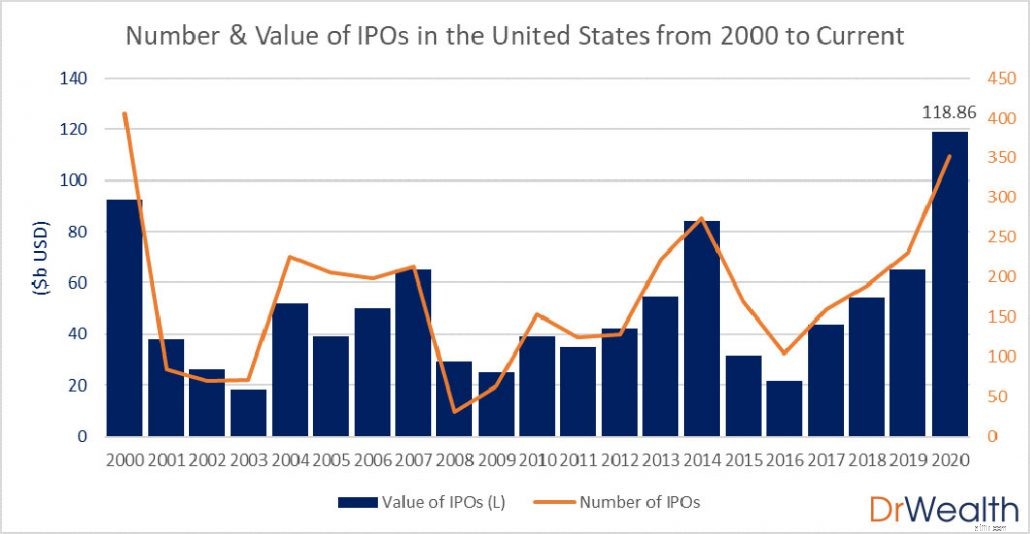

これに関する最初の記事を読んだ場合は、株式市場がどこにあるかを測定するためのレンズとしてIPOデータを使用しました。

基本的に、いくつかの研究は、市場が明らかに上昇しており、条件が良好である「暑い時期」にIPOが発生することを示しています。ピーク年は、直後の市場の解明と市場のトップと一致することが示されました。

10月末現在の更新されたグラフを表示します:

注意事項:

急増のほとんどが実際に6月に始まったことにも注目してください。ちょうど、アメリカが新しいCOVID-19の症例で「第2の波」を経験していたときです。

6月以降の注目すべきデビューは、ビル・アックマンのPershing Square Tontine(ブルームバーグをポートフォリオに呼び込むために設定された空白の小切手会社)、Snowflake(ウォーレン・バフェットの投資で有名になった)、Unity Software(人気のあるゲームプラットフォーム)、Palantirでした。 (謎の監視データ会社)

YTD 2020のデータでは、IPOのサイズがテクノロジーブームの間に2000年のサイズを超えたため、これによってアラームベルが鳴る可能性もあります。

最初の記事以降の私たちの見解はまだ残っています– 私たちは楽観的ではありません 。世界の株式市場に参入する余地はあまりないかもしれません。

私たちはバブル/市場トップの最良のゲージを持っていないかもしれませんが、他の投資家は自分のレンズを通して現時点で同様の市場の見方を思いついています。

何人かは長い間「バブルを呼んでいる」パーマベアであることに注意することが重要です。

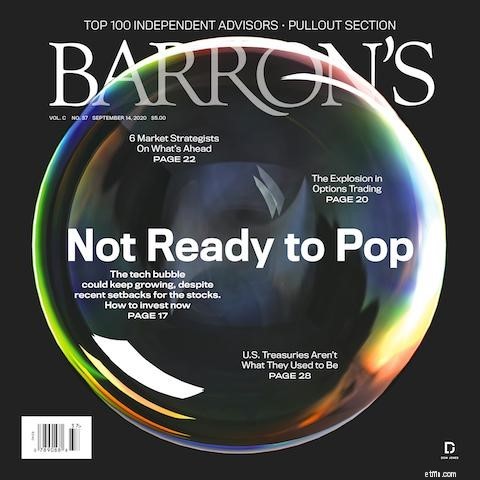

たとえば、9月14日の印刷版では、バロンズの表紙にこれがありました…

副編集長で元株式トレーダーのベン・レビソンによる作品は、市場バブルの存在を認めていますが、ジェローム・パウエルが金利を低く抑え、ドットコム企業と比べて泡立ちのない状態を維持するという約束を含め、波に乗る理由はまだあると述べています。 comバブル。

さらに物議を醸しているのは、ファンドマネージャーのデイビッドアインホーンが10月27日に投資家に宛てた手紙です。

アインホーンは2016年に最初に「バブル」と呼ばれ、最新の手紙でレトリックを強化し、低金利、IPOマニア、並外れた評価、大量の取引など、市場トップの古典的な兆候をすべて見ていると述べました。投機的手段、および選択された少数の株式への市場集中 。

ただし、マネージャーは手紙の日付の時点で株式を大幅に終了しておらず、代わりにショーツの「バブルバスケット」に追加しただけです。

これらの見解の中には、投資家がポートフォリオを二度と推測する原因となるものもありますが、それらは単なる意見または知識に基づいた推測であることを理解する必要があります。 。

ほとんどの投資家はバブルがあることを認めていますが、市場がいつトップになるかを正確に予測できる人は誰もいません(それは後から明らかになるだけです)。

データに戻る–これは、今後数週間または数か月以内にクラッシュが発生することを意味するものではないことを強調することはできません。

IPOのピークを市場のピークと相関させる研究を示しましたが、IPOが過去最高を記録しているという理由だけで、市場のトップが続くと予想すべきであるという結論を引き出すことはできません。

より技術的に言えば、相関関係は因果関係を意味するものではありません。

この現象は、米国市場にのみ強く当てはまるようです。

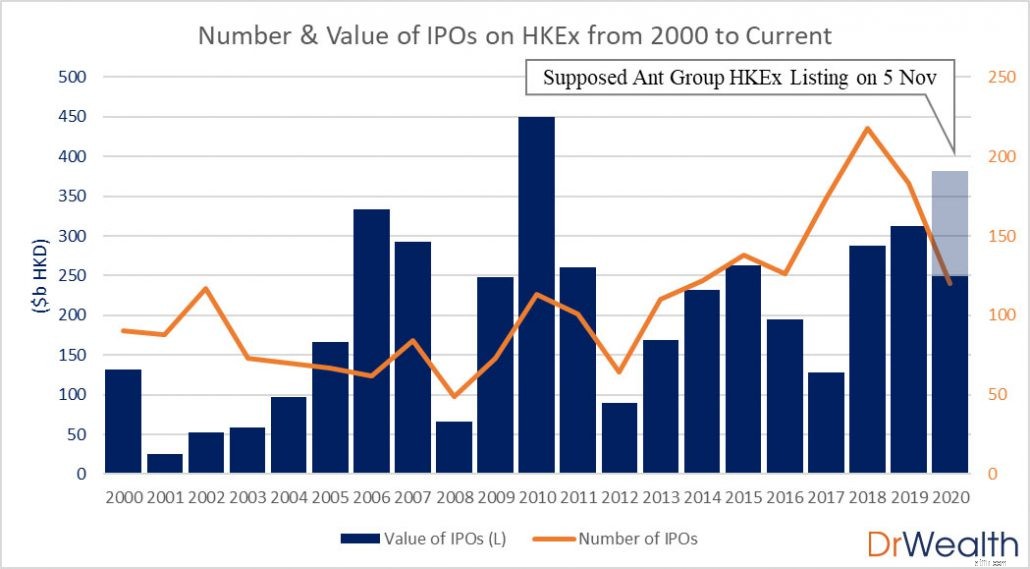

香港証券取引所(2018年と2019年に調達されたIPO資金のトップ取引所)のIPOデータを見ると、相関関係はそれほど明白ではないようです…

たとえば、2008年の金融危機は国際銀行に影響を及ぼし、中国や香港でさえ世界的な景気後退を引き起こしました。ただし、IPOの取引規模は2006年に時期尚早にピークに達します。

投資家がこのデータに基づいて急いで行動したとしたら、市場がさらに1年間強く上昇したため、投資家は足を踏み入れたでしょう。

2010年の取引の急増は、別の大きなクラッシュを意味しているようにも見えましたが、後から考えると、そうではないことがわかります。

熱心なオブザーバーは、2010年12月初旬から2011年10月末までに20%以上の「クラッシュ」があったと主張するかもしれませんが、市場が50%以上下落した大規模なクラッシュと比較すると、これは短期的な市場の悲観論のようです。欧米の債務危機。

正確だった唯一の相関関係は、投機と高額の証拠金取引のために中国の市場バブルが崩壊した2015年でした。それでも、IPO取引は急増せず、市場はピークからトラフまで30%しか下落しませんでした。

また、2015年半ば頃に中国の市場バブルがはじけましたが、その時点での2015年のIPO取引規模は、わずか147b HKDで、51件のリストがありました(7月31日現在)。

これは2014年と2013年よりもはるかに低く、2015年の最終的な数値の55%にすぎません。

これは、企業が墜落後も上場を申請していたことを意味します。これは、米国での調査結果を裏付けるものではありません。

2020年のデータは、11月5日に予定されているAnt GroupのIPO(世界最大のIPO)のために一時停止することになっています。

現在のところ、AntのIPO停止は、2020年の取引規模が過去2年間よりもまだ小さいことを意味します。

ただし、それは中国市場が明確になっているという意味ではありません。

ここ数か月、Growth Dragonニュースレターの購読者にとって、中国や香港の魅力的な株を特定するのが難しいことに気づき(詳細については、ここをクリックしてください)、次のように述べています。

香港や中国の取引所の多くの企業は、中国がCOVID-19の発生に効果的に対処して以来、驚異的な株価の上昇を経験しており、これらの市場も現在バブルに陥っていると思います。

市場がいつトップ/クラッシュするかについての予測や予測に追いつくのは簡単だと思います。

バブルについての一般的な感覚やアイデアを得ることができますが、クラッシュがいつ発生するかを正確に把握している人は誰もいないと思います。

翌日にクラッシュが発生した場合でもポートフォリオを所有することに満足できるように、ポートフォリオを設定する方が賢明です。

今のところ、世界中の投資家はまだパーティーを楽しんでいます…