1976年に亡くなる前でさえ、グラハムは小規模投資家向けの戦略を強く推奨していました。

しかし、グラハムは「 期待されるグループの結果に関して」とはどういう意味でしたか 「?

結局のところ、多くのこと…そしてこれは、ネットネットストック戦略があなたの人生の過程で損失からあなたを守ることができる方法への鍵でもあります。始めましょう。

まず、大きな利益

ネットネットストックポートフォリオは好調です。時間の経過に伴う複数の研究がこれを裏付けています。

実際、調査では、戦略のパフォーマンスが市場全体の収益を約15%上回っています。市場は平均して年間10%の収益を上げているので、複合すると、それは25%の平均年間収益に相当します。

使用する戦略によっては、パフォーマンスがさらに高くなる可能性があります。 Greenblattは、彼の研究で、税金と手数料の前に、年間40%以上市場を間引くことができました。 小規模投資家が市場を打ち負かす方法 。

そして、ウォーレンバフェットの 2014バークシャーハサウェイの手紙でも 、バフェット自身が、戦略を使用して得た並外れた利益について回想しました。

したがって、戦略に固執する気質がある限り、収益は疑う余地がありません。

あなたがそうし、あなたが少額を投資しているなら、あなたはあなたの人生の過程で25%以上のCAGRを釘付けにすることを期待することができます。

しかし、あなたの欠点はどうですか?

私が述べたように、グラハムは投資を元本の安全を保証するものと見なしました。

これらの会社の見た目がいかにひどく、ポートフォリオ内のすべての会社がうまくいくとは限らないという事実を踏まえて、校長をどのように保護できますか?

答えは 多様化です 。

グラハムがネットネットが投資の基準を満たしていることを示唆したとき、彼は単一の株について話していませんでした— 彼はネットネットのバスケットについて話していました 。

多様化により、ネットネットを1つだけ所有するリスクを実質的に中和することができ、グラハムが目指していたのは実際にはグループのリターンでした。これは彼が「期待されるグループの結果」が意味したことです 。」

したがって、個々のネットネットがうまくいく場合とうまくいかない場合がありますが、ネットネットが平均してNCAVに戻る可能性が高いことを考えると、分散化はポートフォリオ全体が保護され、良好なリターンを示すはずです。

また、購入する株式の数だけで分散することはできません。戦略から良い結果を得るには、何年にもわたって投資する必要があります。それらのいずれかを見逃すと、あなたのリターンはバラバラになります。

ネットネットの完全にストックされたポートフォリオを長期にわたって保持することにより、良い年の間にあなたが稼ぐ利益は、ベアマーケットの間にあなたが被る紙の損失を補う以上のものになります。この概念は非常に重要です。

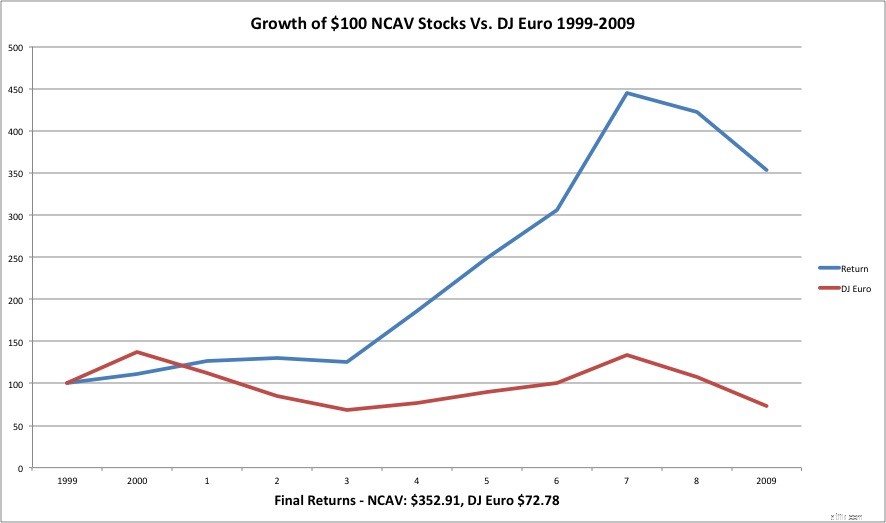

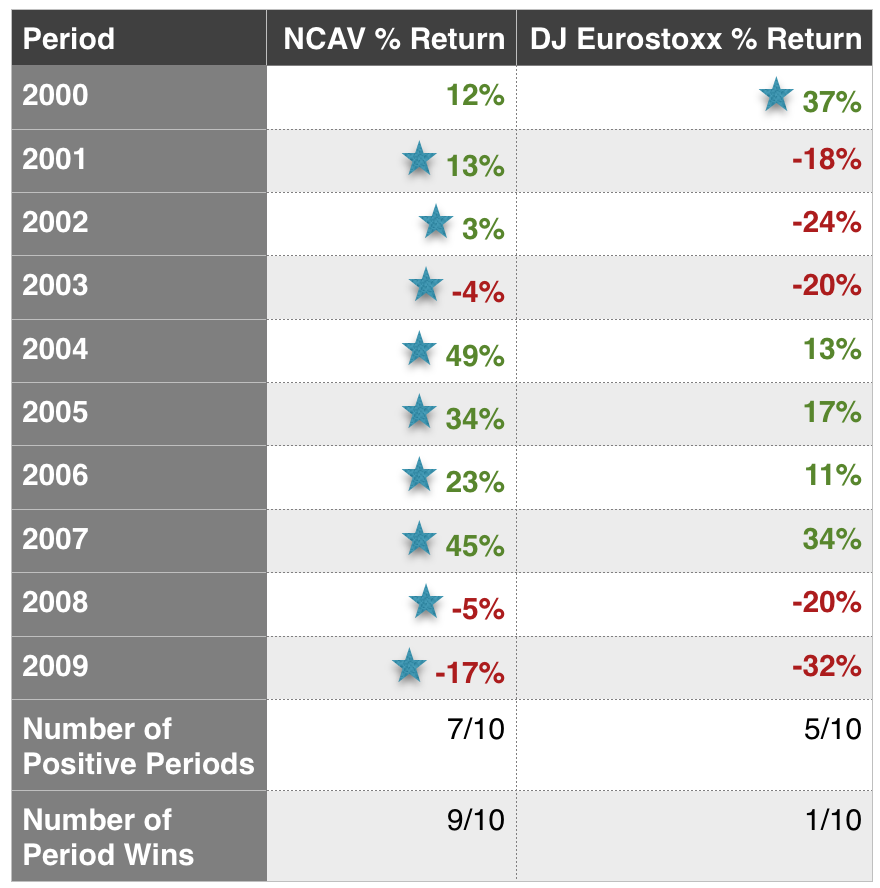

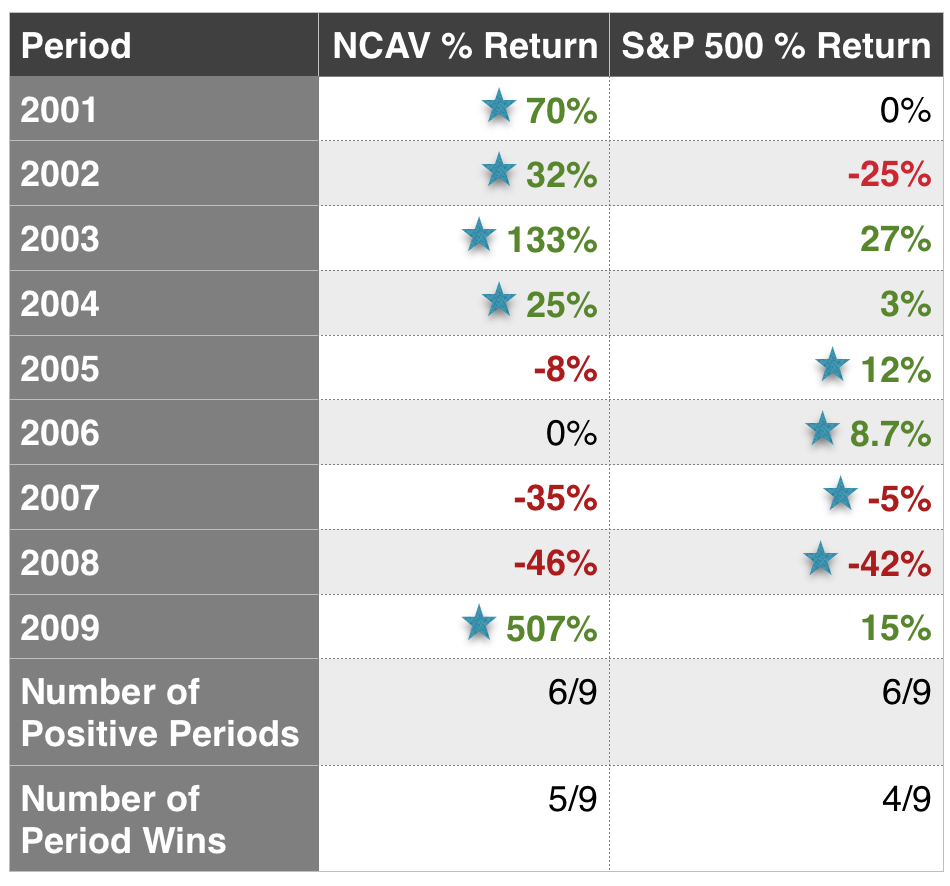

論文「 さまざまな体系的なバリュー投資戦略の研究」に示されているように、これらの長期的なリターンを見てみましょう。 、」PhilipVanstraceeleとLucAllaeysによる:

ご覧のとおり、ネットネットは10年のうち9年でアウトパフォームし、3回のダウン期間しかありません。

しかし、市場が下落した後に売り切れた場合、投資家はそれらの落ち込んだ年を永久的な損失に簡単に変えることができます。投資戦略に関して言えば、必然的に良い年と悪い年がありますが、それは1日の終わりに本当に重要なすべての年の平均です。

ここでは、最初に投資された1ドルは次のようになります。

…2009年末までに。 過去100年間で最大の不況に見舞われたにもかかわらず、350%の増加が見られたでしょう。

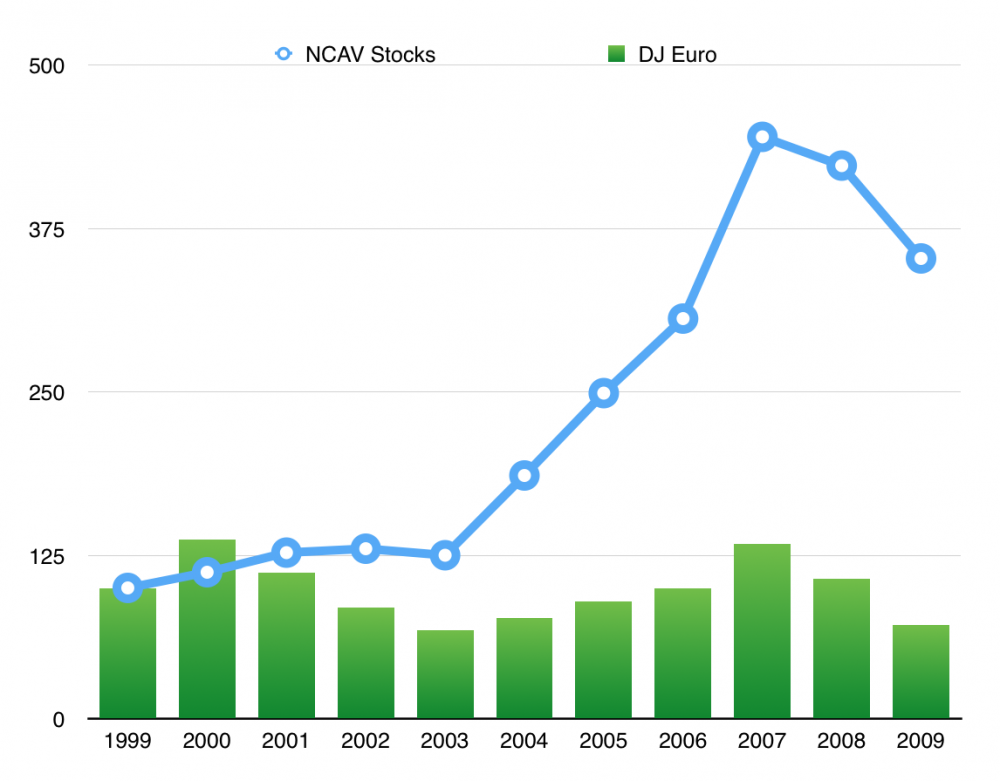

それでは、ジェジュンのオールドスクールバリューNCAVバックテストを見てみましょう:

Jaeの調査は、2000年代の最初の10年間、大不況を含む株式の激動の10年間も対象としています。

ご覧のとおり、道路は岩だらけでしたが、最終的な見返りははるかに大きかった 。

2007年と2008年に大幅な下落があったとしても、ネットネットに投資された1ドルは12.81ドルに成長し、S&P500に投資された同じドルは0.96ドルに縮小したでしょう。

$ 1は…

になります…わずか9年で。

そして、この時点で、1つの重要な事実に言及する必要があります。 気質は、2007年から2008年にかけてのすべての違いをもたらしたでしょう。ウォーレンバフェットも同意します。彼の2014年の手紙から、

これは一貫したアプローチであり、投資家のマイナス面を保護するために何年にもわたってコースを継続することです。

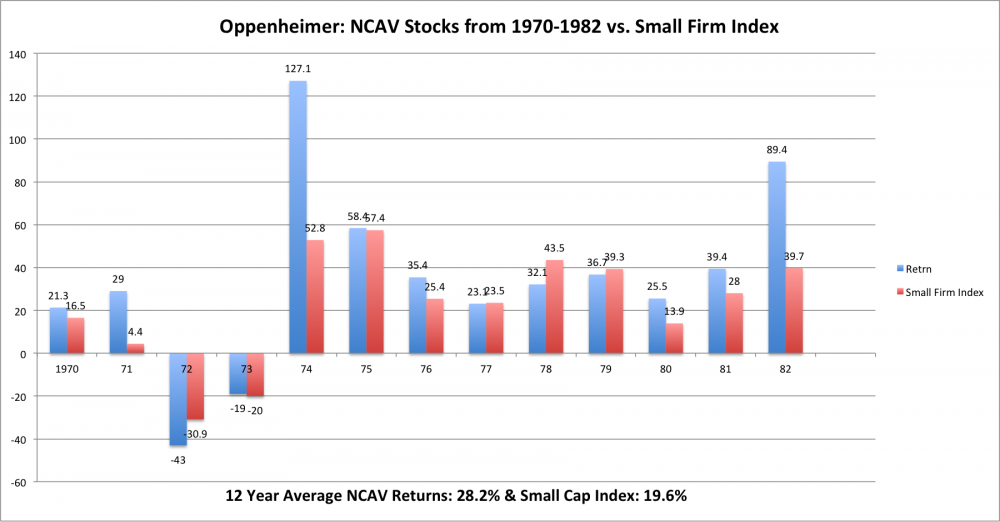

一般的に、株式のより良い期間中の以前の研究を見てみましょう。 J.ロバートオッペンハイマーの1970年から1982年の純純株式調査、ベングラハムの純流動資産価値、パフォーマンスの最新情報を見てみましょう。

この調査では、純株式投資家は12年でわずか2年の減少に苦しんでいたでしょうが、それらの減少年はかなり大きかったです。繰り返しになりますが、投資家が2回目の損失の後で欲求不満になり、売り切れた場合、1974年のロケット船のような収益と、残りの8年間の大きな収益を確実に逃していたでしょう。

オッペンハイマーの研究では、1970年の初めに投資された1ドルは…

になりました。

ネットネット: 25.92ドル

小規模企業インデックス: $ 10.20

…12年後。 これは31%を超えるCAGRです。

ポートフォリオ内の株式数と戦略を採用する年数の両方において、この種の分散が、マイナス面が保護されることを保証します。率直に言って、長期的に有望な戦略に固執する気質がない場合は、インデックスファンドに参加する必要があり、株を選ぶべきではありません。

…しかし、コースを継続する能力がある場合、ネットネットは、マイナス面を保護しながら、見事なプラス面の可能性を提供します。

記録として、ここに示されている結果は、広く分散されたポートフォリオのオファーのリターンを示しています。これらの結果は良好ですが、最高品質の純純株に焦点を当てることで、さらに良い結果が得られるはずです。これがEvanBlekerが選択したことであり、過去5年間の年間CAGRは22.5%と非常にうまく機能しています。

あなたもこれをするための胃がありますか?