*この記事は、WeWorksがIPOから撤退する前に書かれたものです。その後、WeWorkの元CEOであるAdam Neumannは、彼の立場から外され、議決権を剥奪されました。

We Companyは、14日 にS-1書類を提出しました。 2019年9月中旬頃に公開される予定の8月。起業家や企業のコワーキングスペースの設計と構築で有名なスタートアップ「WeWork」の持ち株会社として設立されました。

ソフトバンクの支援を受けて、マネージドオフィス会社は 当初でした 470億米ドルの価値があります(これについては後で詳しく説明します)。これにより、WeWorkのIPOは、2019年5月のIPOに続いて824億ドルと評価された、Uberに次ぐ今年で2番目に大きな製品になることを目標としています。

「空高く評価されたのはどうしてですか?」

コマーシャルオブザーバーによると、WeWorkの評価は、以下のように各資金調達ラウンドで膨らんでいました:

企業の財務データを追跡するウェブサイトであるCraftによると、2009年のシリーズAで9,700万ドルから始まり、2011年のシリーズCまでに、投資家はコワーキングの巨人を48億ドルと評価していました。

2015年までに、WeWorkの評価額は160億ドルに達しました。昨年のソフトバンクからの40億ドルは、WeWorkを400億ドルの領域に押し上げ、1月(2019年)の資金調達ラウンドにより、470億ドルになりました。

WeWorkの評価が急上昇したという信じられないほどのスピードは、投資家コミュニティから多くの反発を集めました。

また、WeWorkのIPOの危険信号についてさらに深く掘り下げることになりました。まず、改訂されたファイリングで修正された内容について説明します。 次に、他の重要なポイントについて説明します 知っておくべきです。

WeWorkのIPOファイリングの変更

正直なところ、これは非常に驚きでした。 WeWorkは、次のことを検討していると報告されています。新規株式公開(IPO)で求める評価額を200億米ドル(277億シンガポールドル)強に削減します。これは、民間資金調達で達成した470億米ドルの評価額の半分未満です。 1月のラウンド。

さらに、同社は女性のフランシス・フライ(元ユーバーのリーダーシップおよび戦略担当上級副社長)をすべて男性の取締役会に加えました。彼らはまた、そのCEOが商標用語「We」の使用に対して590万米ドルの支払いを返すことを発表しました。

変化は、コワーキングスペースのスタートアップとその支配株主であるCEOのアダムニューマンとの間の非常に広範で珍しい関係のためにWeWorkが非難されたときに起こります。そのうちの1つには、彼がいくつかの物件で会社の家主であることが含まれています。

修正案は、トップブラスが批判に対応する用意があることの肯定的な兆候と見なすことができますが、それでも心配することがたくさんあると思います。

ここに、注意すべき3つの主な事項があります。

正直なところ、創業者主導の企業は、創業者が大きな利害関係を持っており、したがって株主と同じ利益の一致を持っているため、通常は良い会社と見なされます。マーク・ザッカーバーグは、会社の設立当初からFacebookを飛躍的に成長させてきた優れた先見の明のあるリーダーの1人です。

ただし、逆に言えば、その1人の男性が会社を倒すこともできます。

WeWorkの場合、目論見書は、WeWorkの共同創設者であるAdamNeumannに会社のカリスマ的な顔として大きく焦点を当てているようです。彼は目論見書で約170回言及されていますが、他のユニコーン目論見書では通常20回または30回言及されています。たとえば、UberのCEOであるDara Khosrowshahiは、見通しの中で29回しか言及されていません。

さらに、Adam Neumannは、IPO上場前に7億米ドル以上の株式をキャッシュアウトしました。持ち株を多様化し、流動性を確保するために一部の株式を売却することは合理的ですが、私たちの意見では7億米ドルは多すぎます。

それがすべてではありません。

ウォールストリートジャーナルによると、ノイマンはJPモルガンチェースと協力して 彼の株を借りる ニューヨークとサンノゼのオフィス物件を購入するために—彼は数百万の家賃と引き換えにそれらのうちの4つをWeWorkにリースしました。

ひどくなる。

Adamは、「We」商標の権利を所有していました。この商標を使用するために、会社は創設者/ CEOに590万米ドルを支払う必要があります。 (更新:アダムは反発を受けた後、590万米ドルをWeWorkに返します。)

CEOのアダムニューマンは、それぞれ20票の超議決権付き株式を所有していることと合わせて、提案後の議決権の少なくとも50%を管理します。

全体として、私はアダムが自分の利益のために会社を個人的に利用しようとしていると感じています。

WeWorkは長い間最も物議を醸したIPOでした。最近の民間資金調達ラウンドでは、470億ドルと評価されています(この評価を採用した場合、IPOは2番目に大きくなります)。

彼らは執筆時点で評価を大幅に削減することを目指していますが、マージンとIWGとのピア比較をさらに詳しく見ていきましょう。

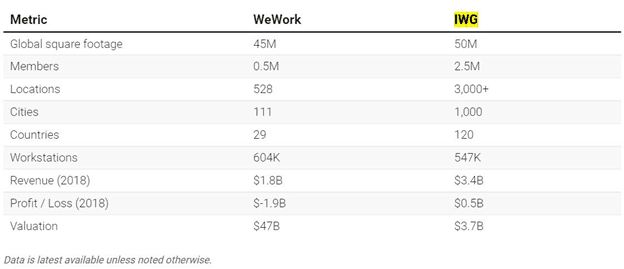

ロンドンに上場しているIWGplc(旧リージャス)は、サービスオフィス、バーチャルオフィス、会議室、ビデオ会議を契約ベースでクライアントに提供する多国籍企業です。彼らの類似したビジネスモデルを考えると、それは良い仲間の比較として役立つでしょう。

上の表を見ると、はっきりとした比較があります。

IWGは、より多くの平方フィート、メンバー、場所を所有し、2018年度の時点で34億シンガポールドルの収益を上げていますが、WeWorkの10分の1の評価で取引されています(表の最後の行に示されている470億米ドルに対して37億米ドル)。

最も重要なことは、2018年度にIWGが5億米ドルの利益を上げ、WeWorkが19億米ドルを超える損失を出したことです。

最後に、テクノロジーの巨人であるAmazonや競合他社のIWGでさえ、それぞれ4倍と1倍の収益で取引されている場合、WeWorkは26.1倍の収益(470億ドル/ 18億ドル)で自社を評価していることがわかります。

ここでの最後のポイントは、WeWorkの疑わしいビジネスモデルに関するものです。専門家は、WeWorkは経済危機にさらされる可能性が高いとコメントしています。その理由は…

競合他社のIWGをもう一度例にとると、IWGは1,000以上の都市で運営されていますが、WeWorkはサンフランシスコ、LA、ニューヨークなどの高額な都市でのみ運営されています。 およびロンドン 。

その結果、分散投資とリスク軽減の深刻な欠如が生じますが、1平方フィートあたりの費用ははるかに高くなります。企業はオフィススペースとその労働力を制限し、削減するため、不況時に深刻な問題を引き起こします。

ここでの最大の問題は、収益が打撃を受ける可能性が高い場合、コストが同じ割合で下がらないことです。これは、彼らのリース期間が15年であるためです。これは、470億ドルの義務に相当します(ああ、470億ドルの数字を再び呪いました)。

不動産価格の高騰と収益の急激な減少に悩まされることは、そのキャッシュフローに大きな足かせとなるでしょう。マイナスの営業キャッシュフローと多額の資本支出により、マイナス22億米ドルのフリーキャッシュフローが発生するため、景気後退が実際に発生した場合に、WeWorkが混乱から抜け出す可能性はわずかです。

要するに、WeWorkは大きな誤謬だと思います。そして、特にSoftBank(彼らの最大の支援者)がWeWorkにIPOを棚上げするように促しているとき、私たちは正しい方向に進んでいるようです。

要約すると、同社は目論見書で主張しているようなテクノロジーに基づいていません。創設者のアダム・ニューマンの名前は、自己実現の強制的な意味で目論見書全体にあります。 IPOの前に7億米ドルを現金化したことさえあります。

最後に、会社はこれまで利益のダイムを回したことがなく、そうすることは決してないかもしれません。 WeWorkの初期に大きな違いを加える 470億ドルの評価とIWGの37億ドルの時価総額、このIPOは、上場時に爆発するのを待っているカチカチ音をたてる爆弾のようなものだと思います。投資家は注意してください。

私たちは常に、経営陣が株主と利益を一致させるべきであることを強調してきました。実際、株式を購入するかパスを与えるかを決定する際の重要な基準の1つです。企業の不名誉に熱心な人にとって、アダム・ニューマンがWeブランドを何百万ドルも会社に売り、7億ドル相当の株を売り、自分の会社を借りることは、すべて巨大な危険信号でした。

それは、彼らが過大評価され、誇大宣伝され、収益が不足しているという事実を数えていません。

投資家は常にそのような会社に用心し、誇大広告に買い込むことに注意する必要があります。

バフェットが言ったように。 「 10年間株を所有する気がない場合は、10分間所有することさえ考えないでください。」 。

私たちがしていることのように?最新情報を入手してください。

詳細を知りたいですか?ここでライブセッションに登録して、熱心な質問をすることができます。