投資の世界には、お金で何をすべきかを教えてくれるアナリスト、ファイナンシャルアドバイザー、投資家の友人がたくさんいます。

ほとんどの場合、彼らのアドバイスは意味のあるものです。

あなたは彼らに同意するかもしれません– CNBCで同じアドバイスを見た方法を思い出したり、エコノミストを読んだり、同じ賢明な投資戦略を支持している20人の友人の話を聞いたりしました。

記事の読者に、読んだり聞いたりしたことを批判的に考えて処理するように伝えたいと思います…

…最も評判の良いアドバイスや研究でさえあなたをだますことができるからです。

この記事では、そこにある最も一般的な投資アドバイスのいくつかの落とし穴に焦点を当てたいと思います。そうすることで、そのアドバイスが自分に適しているかどうかについて、より多くの質問をし始め、十分な情報に基づいた決定を下せるようになることを願っています。

注–これは「暴く」投資神話の投稿ではありません…

むしろ、これらのアドバイスは正当なものかもしれませんが、それがあなたにとって特に効果的であるかどうかを深く考える必要があるかもしれません。

始めましょう。

確かに、ウォーレンバフェットはかつて、90%/ 10%のバンガードS&P 500インデックスファンドと財務省の割り当てにより、ほとんどの投資家が削減できると述べていました。

長期的には、ほとんどのアクティブな投資家が市場を打ち負かすことができなかったことがわかりました。そのため、ETFは論理的な選択になりました。

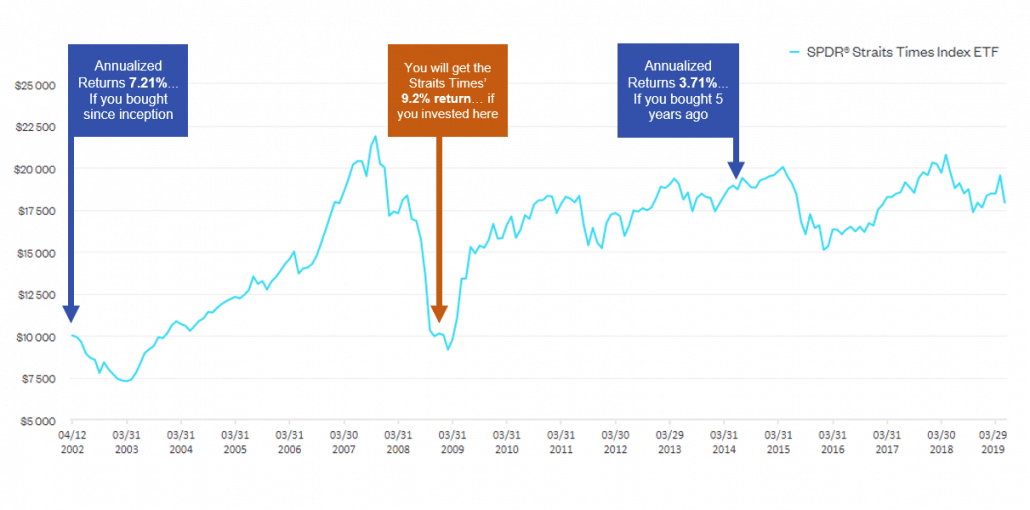

Straits Timesは、STI ETFが過去10年間で年間平均9.2%を達成したと今年初めに報告しました。

それは簡単です、そうですか?

固定預金の場合は1%を超え、CPF特別口座に4〜5%の場合は4〜5%高くなります。

申し訳ありませんが、がっかりするかもしれません。

まず第一に、市場ETFに投資することで得られるリターンは、入力した価格に依存します。

以下の私のチャートを見てください。

第二に、あなたが「 heng heng 」は2009年の世界金融危機の最中に購入する勇気があり、年率9.2%のリターンは、すべての配当金をETFに再投資した場合にのみ可能です。

したがって、私たちシンガポール人が「より多くのETFユニット」ではなく、コールドハードキャッシュで配当を受け取ることを望んでいるという事実を考えると、この結果はほとんどありません…

毎月のドルコスト平均法(DCA)を行い、ETFの小さなチャンク(月額$ 1000)を購入したとしても、平均して$ 2.49 コストになります。 。

これが過去10年間行われていると仮定すると(これが私のデータの範囲であるためです!申し訳ありません!)、年間収益は3.16%(配当を除く)と年間約6.66%(配当を含む)しか得られません。平均3.5%の配当利回り)。

申し訳ありませんが、期待する9.2%にはほど遠いです!

US S&P 500のETFの方が優れていると思われる場合は、Moneychimpによるこの計算機もそうではありません!

これが私の最後のポイントである摩擦につながります 。

前回の記事で私が摩擦について書いているのを見たことがあるでしょう。摩擦とは、仲介手数料、追跡エラー、経費率、スリッページ(流動性がないために注文が購入したい価格を上回ってしまう)、またはDCAを使用している場合は単に一定の時間に購入できないことなどです。

これらの摩擦はすべて(特にDCAを実行している場合)時間の経過とともに増加し、悪化する可能性があります。これは、平均的な収益に非常によく食い込む可能性があります。

要点: 誤解しないでください。 ETFは依然として、インフレに投資して打ち負かすための非常に賢明で健全な方法です。ただし、優れた収益を期待する前に、まずこれらの問題を検討し、期待を管理してください。

これはやや この点について単独で話したいことを除けば、#1と同様です。

先に述べたように、路上での言葉の多くは、ほとんどの(アメリカの)ポートフォリオがS&P500インデックスを上回っていないということです。

しかし、なぜS&P500と比較するのでしょうか。それとも、ストレーツタイムスインデックスですか?

ベンチマークエラーと呼ばれるものがあります –多くの投資家が餌食になります。

これは、ポートフォリオを構築し、それをS&P500のパフォーマンスと積極的に比較するときです…

…ポートフォリオの大部分が過小評価されている株、テクノロジー株、小型株で構成されている場合でも。

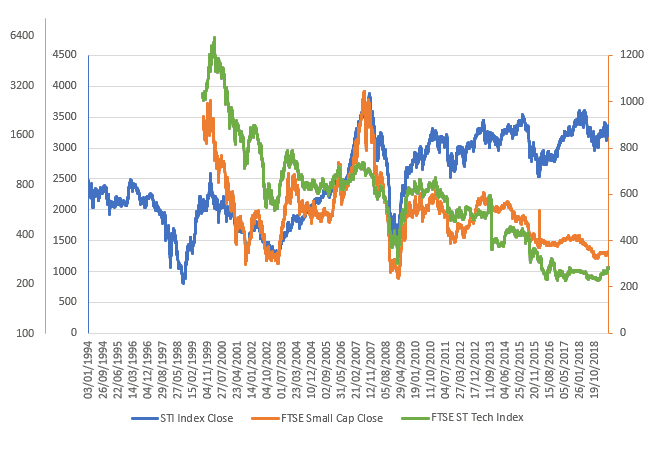

ベンチマークの必要性を感じた場合は、自分のポートフォリオと同様のリスクとリターンの特性を含む適切なベンチマークを選択する必要があります。

たとえば、ハイテク株に集中しているポートフォリオを、S&P 500ではなく、NASDAQ総合指数と比較します。

ストレーツタイムスインデックスではなく、シンガポールのスモールキャップポートフォリオをFTSESTストレーツインデックスと比較します。

そして、過小評価されているアジアの株式ポートフォリオを、StraitsTimesインデックスやHangSengインデックスではなく、FTSE Value-StocksASEANインデックスと比較します。

理想的には(私の意見では)、投資家はベンチマークを使用するべきではありません。

それは投資家にアウトパフォームするようにプレッシャーを感じさせ、彼らを彼らの快適ゾーンからは程遠いリスクのある賭けをするように導きます。

リターンを追いかけることは、方程式のほんの一部です。また、下振れリスクを管理できることを確認する必要があります。

市場に合わせると、ドローダウン(価格の最大下落)は、最初に購入したものより40%、さらには50%低くなる可能性があります。

理論的には、市場よりも高いリターンを得ることができれば、ドローダウンははるかに大きくなります。

そのようなリスクを冒す余裕はありますか?正直に!

最後に、インデックスと比較してはいけないもう1つの理由は、単純に…

…インデックスとの共通点はほとんどありません!

Real Investment Adviceの人々は、これについて非常に興味深い記事を掲載しました。

あなたとインデックスの違いは次のとおりです:

要点: 可能であれば、ベンチマークと比較しないでください。本当に必要な場合は、S&P 500やSTIでブラッシングするだけでなく、適切なものを選択してください。

これは、独自の株式調査を行いたくない投資家にとっては良いアドバイスです。

集中ポートフォリオのストックピッカーについては、ウォーレンバフェットが簡単なアドバイスを提供します。

「 diworsification 」と呼ばれるものもあります 」–有名なファンドマネージャーのピーターリンチによって造られました。

分散しすぎるか、「分散のために分散する」と、ポートフォリオに追加される株式が増えるにつれて、総リスクを減らすという限界利益が失われます。

ほとんどの投資家は、株式を効果的に分散していません。ほとんどのアドバイザーや他の投資家があなたに分散を求める「従来の」方法は次のとおりです。

ただし、多くの場合、期待どおりに機能しません。

Real Investment Adviceは、別の記事で、 「[2008年の金融]危機における分散投資の失敗」を示しています。 …

…株式と債券の両方の価格が下落したため。

理論的には、株式との逆の関係により、債券価格は上昇すると想定されていました。

彼らは、金利とインフレへのショックがこれらの資産クラスの相関関係をプラスに変える可能性があること、そしてポートフォリオが市場の低迷の影響を大きく受けたとき、分散投資家は「驚いた」と示唆しました。

興味深いことに、彼らはまた、投資家が「多様化の新しいまたは専門的な情報源」をますます求めていることにも言及しました。

これは、ファクター投資が近年人気が高まっている理由の1つでもあります。これは、従来の方法と比較して、複数の「ファクター」にわたって新たに発見された分散効果があると考えられるためです。

私があなたに与えるのと同じアドバイス–あなたの期待を管理します。

要点: 分散投資は健全な投資戦略です–間違いありません。ただし、すべての卵をそのバスケットに入れないでください(しゃれを意図したもの)…自分が何をしているのかを確認してください。

そして、私の意見では、集中ポートフォリオは、市場を上回るリターンが必要な場合の方法です。しかし、それはあなたがリスクに対して十分な耐性を持っている場合(つまり若い投資家)であり、もう一度、あなたが何をしているのかを知っている場合に限ります!

この記事が気に入って、これらの「より高度な思考」の記事がもっと必要な場合は、下のボタンを使用して共有してください!