ストック エクイティ投資です。企業の株式を購入する場合、あなたはその企業のごく一部を所有しており、株主または株主と呼ばれます。

実際、多くの株は成長と収入の両方を提供します。企業が株式を発行すると、その企業はその最初の売却からの収益を受け取ります。その後、株式は投資家の間で取引または売買されますが、企業はそれらの取引から収入を得ません。

株価は、状況に応じて上下します。需要と供給、または何人の株主が売りたいのか、そして投資家がどれだけ熱心に買いたいのか。供給の増加は価格を押し下げます。需要の増加は価格を押し上げます。

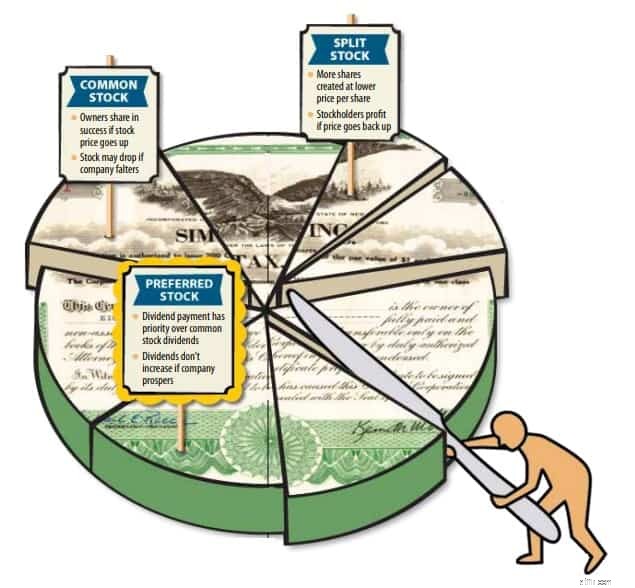

米国で発行されるほとんどの株式は普通株式です。それを所有することは、会社がそれらを支払うならばあなたに配当を集める権利を与えます、そしてあなたは価格が上がるならばあなたは利益で株を売ることができます。しかし、株価は常に変化するため、特に短期的には、株価が失われる可能性があります。一部の普通株は変動しやすいため、価格が急激に上昇または下降する可能性があります。

リスクにもかかわらず、投資家は普通株を購入することをいとわない。なぜなら、時間の経過とともに、個々の株ではないが、一般的な株は、より強いリターン、または値上げと配当を提供してきたからである。その他の証券。

私があなたのお金をあなたのために働かせるのをどのように助けることができるかを見てください

管理された投資口座 –プロの資産管理の力を解き放ちます。あなたがあなたの人生を楽しんでいる間、私はあなたにお金を稼がせてください。

株式および先物市場調査 –私の技術的およびファンダメンタル分析を使用して、リスク/報酬の比率が最も高いスイングトレードをピックアップします。

リクエストを送信

一部の企業は、普通株に加えて優先株を発行しています。流通市場でも取引されるこれらの株式投資は、会社の普通株とは別に上場され、異なる価格で取引されます。優先株式配当は普通株式配当の前に支払われ、優先株主は会社が破綻した場合に投資の一部を回収する可能性が高くなります。また、場合によっては、優先株を事前設定価格で普通株に転換することができます。

投票する権利

株主として、あなたは会社の方針提案と株主提案に賛成、反対、または棄権し、取締役会の候補者に賛成または反対する権利があります。 。年次総会で直接投票するか、オンライン、電話、または郵送で議決権を行使するか、ブローカーまたはファイナンシャルアドバイザーにあなたに代わって投票することを許可することができます。

年次総会の前に、会社の業績と5人の最高賃金の幹部の報酬について報告し、候補者を紹介し、提案について推奨する委任勧誘状を受け取ります。 。

優先株の価格は、時間の経過とともに普通株の価格よりも変化が少ない傾向があり、会社の収益が増加しても、通常、配当は増加しません。これらの特徴は、優先株が債券とエクイティの組み合わせであるハイブリッド投資として説明されることがある理由を説明するのに役立ちます。

在庫のクラス

企業は、さまざまなクラスの株式を発行し、それらに異なるラベルを付け、株式市場に別々にリストすることができます。クラスは、会社の特定の部門または子会社の所有権を示す場合があります。また、異なる市場価格で販売されている、異なる配当方針を持っている、より大きな議決権を提供している、または所有権に販売制限を課している株式を示している場合もあります。

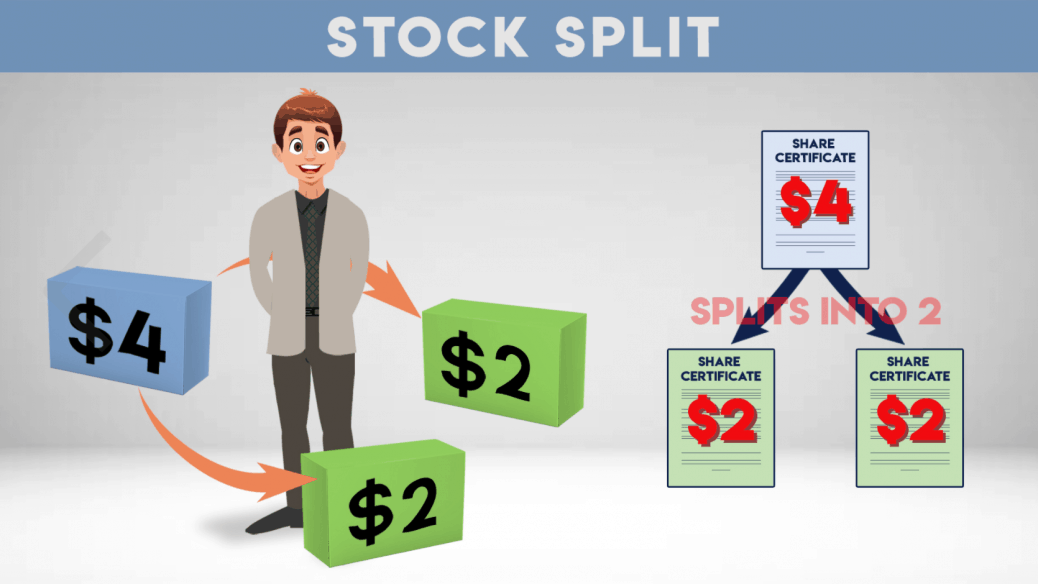

会社の株式が1株あたり100ドルで取引されているとします。会社が2対1の分割を宣言した場合、所有するそれぞれに2番目のシェアが与えられます。同時に、価格は1株あたり50ドルに下がります。 300株を100ドルで販売している場合、600株が50ドルで販売されますが、その価値は依然として30,000ドルです。株式分割の最初の効果は、ドル紙幣と引き換えにコインを取得することと同じです。ただし、価格が分割前の価格に向かって上昇し、株式の価値が上がる可能性があります。株式は、1つに3つ、2つに3つ、1つに10つ、またはその他の任意の組み合わせに分割できます。

会社の株式が1株あたり100ドルで取引されているとします。会社が2対1の分割を宣言した場合、所有するそれぞれに2番目のシェアが与えられます。同時に、価格は1株あたり50ドルに下がります。 300株を100ドルで販売している場合、600株が50ドルで販売されますが、その価値は依然として30,000ドルです。株式分割の最初の効果は、ドル紙幣と引き換えにコインを取得することと同じです。ただし、価格が分割前の価格に向かって上昇し、株式の価値が上がる可能性があります。株式は、1つに3つ、2つに3つ、1つに10つ、またはその他の任意の組み合わせに分割できます。 株式併合

株式併合では、企業はより多くの株式をより少ない株式に交換します(たとえば、5株に10株)。それに応じて価格が上昇します。通常、その動機は、株式市場の最低上場要件を満たすように価格を引き上げるか、投資信託や年金基金など、非常に低価格の株式を購入できない機関投資家にとって魅力的な株式にすることです。

ブルーチップ

はポーカーから借りた用語で、優良株が最も価値があります。優良株は、最大の、最も一貫して収益性の高い企業の株式を指します。リストは公式ではありません—そしてそれは変わります。

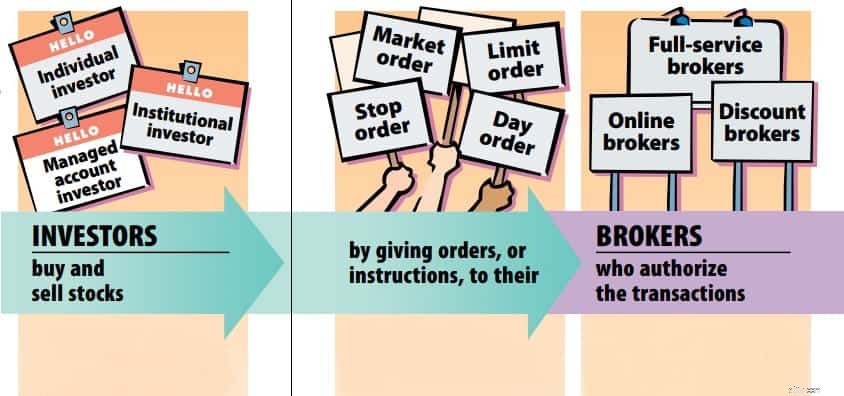

株を売買するプロセスには、独自のルール、独自の言語、および特殊な文字のキャストがあります。個人投資家(個人投資家と呼ばれることもあります)として、口座を持っている証券会社を通じてポートフォリオの株式を売買します。会社はあなたの注文を実行するために送信またはルーティングし、取引が完了するとあなたに報告します。

購入する場合、購入価格はアカウントから引き落とされます。または、銀行から支払いを転送し、新しい株式が貸方に記入されます。販売している場合は、逆のことが起こります。株式は借方に記入され、支払いは貸方に記入されます。所有権を譲渡する取引および清算と決済のプロセスは、ほとんどの場合、電子的に処理されます。支払うまたは受け取る価格は、注文のサイズと市場での活動によって異なります。

規制NMS — National Market Systemの場合—注文を最良の価格で取引サイトに送信するか、より高い価格で実行することにより、いわゆる最良の実行を求める必要があります。価格改善として知られています。投資信託、年金基金、ヘッジファンド、保険会社、マネーマネージャーなどの機関投資家は、個人投資家よりも株式市場で活発に活動しています。

CUSIP IDENTIFIERS

米国のすべてのセキュリティには、発行者の名前と特定の問題をエンコードする一意の9文字のCUSIP識別子が割り当てられています。これらの識別子を使用することは、ブローカーディーラーが注文を明確に伝達し、取引が正確かつ効率的に処理され、配当と利息が適切な所有者に時間どおりに支払われることを意味します。発行者に大きな構造上の変更がない限り、発行者のCUSIPは、市場に出回っている限り同じままです。

彼らはより頻繁に、より大量に取引します。通常、1回の取引で最低10,000株、多くの場合それ以上です。これらの投資家を合わせると、米国の上場株式の約70%を保有しており、大企業ではより高い割合を占めています。あなたが所有する株式投資信託の場合は間接的に、または投資マネージャーが選択した株式を所有する管理口座の場合は直接、これらの機関が行う投資決定に利害関係を持つ場合があります。または、年金や生命保険に加入している場合や、大学の基金から学術奨学金を受け取っている場合など、株式が機関投資家のポートフォリオに付加する価値から利益を得ることができます。

あなたが口座を持っている証券会社はブローカーディーラー(BD)として知られています。 BDは、いくつかの例外を除いて、中央登録保管所(CRD)に提出されたフォームBDに記入してSECに登録する必要があります。 FINRAまたは州の証券規制当局を通じて会社が提供する情報にアクセスできます。

登録されたBDは、自主規制機関(SRO)および証券投資者保護公社(SIPC)のメンバーである必要があります。 SIPCは、破産やその他の企業の破綻が発生した場合に、投資損失ではなく、最大500,000ドルの企業の顧客口座に保険をかけます。ブローカーは代理人として働き、会社の顧客のために証券を売買します。一部のブローカーはリテールクライアントのみを持ち、一部は機関投資家のみを持ち、一部は両方と連携しています。株式仲買人(正式には登録代表者として知られています)は、FINRAに登録し、資格試験(通常はシリーズ7)に合格する必要があります。

未承諾の売買注文を受け取るアシスタントの代表者にもライセンスが必要です。ディーラーは代理人ではなく本人として行動し、顧客に代わってではなく会社の口座の証券を売買します。とりわけ、ディーラーは定期的に特定の証券または証券を売買することがあります。これは証券の市場を作ることと呼ばれます。対照的に、競争トレーダーとも呼ばれる登録トレーダーは、独自のポートフォリオの証券を売買します。会社の証券取引を扱う特定の従業員は、トレーダーとも呼ばれます。

委員会の行く先

株式の売買に支払う手数料は、事前に取り決められた契約によって、ブローカーと証券会社の間で分割されます。手数料と追加料金は会社によって設定されますが、頻繁に大量に取引する場合は、ブローカーが休憩をとることができる場合があります。一般的に、会社が請求する手数料率が高いほど、交渉の余地があります。

機関の注文

機関投資家はさらに多くの注文タイプを使用します。ニューヨーク証券取引所(NYSE)は、従来の取引所に30を、電子プラットフォームであるNYSEArcaに50を超える証券取引所を上場しています。多くの注文タイプは不透明であり、特定の投資家に過度の利点を提供すると批判されているものもあります。