投資家にとっての良いルールは、他の人が見ていないところを探すことです。今のところ、それはヨーロッパです。この大陸の在庫は、本当にひどい10年後に成長の準備ができています。 「Brexit」の混乱の後、ヨーロッパは落ち着きを取り戻しています。株式は比較的安価であり、選択できる良いものがたくさんあります。

アメリカ人は、欧州連合の27か国と英国(昨年末にEUを離脱した)として定義されるヨーロッパと、加盟国ではなかったスイスやノルウェーなどの国の方が大きいことを知って驚くことがよくあります。米国よりも人口が多く、国内総生産はほぼ同じです。それでも、ヨーロッパの株式に集中している10の最大の上場投資信託の時価総額(発行済み株式の価格を掛けたもの)はわずか約500億ドルです。

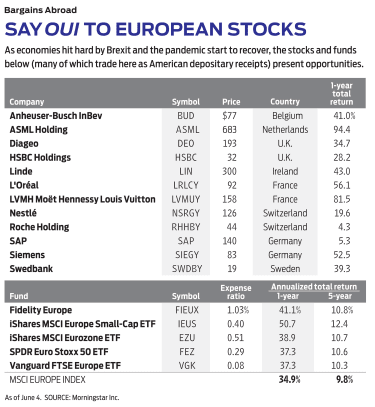

米国の投資家が欧州株を避けている理由の1つは、国内のバイアスです。私たちは自分の裏庭にあるものを好みます。そして最近まで、ヨーロッパの株式は低調でした。ヨーロッパ最大のETF、 Vanguard FTSE Europe (VGK)は、過去10年間で年率6%を返しましたが、米国最大の株式ETFであるSPDR S&P 500は15%でした。ヨーロッパのファンドは、過去10年間のうち5年間で価値が下がり、S&PETFに後れを取っています。 8。 (私が好きな株と資金は太字で示しています。)

欧州の株式は、欧州経済の影響もあり、遅れをとっています。米国の年間成長率は、2010年から2019年までのヨーロッパの年間成長率よりも平均して3分の1高かった。COVID-19パンデミックにより2020年は異常となったが、ヨーロッパのGDPは6.6%低下し、米国は3.5%の低下で脱出した。

2016年、わずかな差で、英国の有権者はEUを離れることを選択しました。これは、4年以上続いたプロセスであり、その結果として生じた不確実性と混乱は、ヨーロッパ全体に悪影響を及ぼしました。しかし今、大陸は新しい取り決めで生きることを学んでおり、最初の恐れにもかかわらず、他の国は出発することを望んでいません。ヨーロッパは完全に安定しているわけではありませんが、よりスムーズな道を進んでおり、投資家はそこにお金を入れるほうが良いと感じることができます。

新しい外観。 これはあなたのお父さんのヨーロッパではありません。最大の企業は英国ではなく、銀行や産業会社でもありません。また、多くはアジアの顧客に依存しています。彼らはブランドの価値を認めている会社であり、巨大ではありません。

その中で最大のものは時価総額で米国で13位にランクされ、典型的にはヨーロッパです:LVMHMoëtHennessy-LouisVuitton (LVMUY)、2019年12月の株価が89ドルだったときに賞賛しました。現在は158ドルですが、それでも購入する価値があります。 LVMHは、市場の上限が4,000億ドル弱(ウォルマートとほぼ同じ)で、シャンパンメーカーのドンペリニヨンとクルーグ、ファッションデザイナーのクリスチャンディオールとルイヴィトン、宝石商のブルガリとショーメなど、世界の優れた高級ブランドの多くを所有しています。 、世界中に合計4,915店舗があります。株式は4年余りで4倍になり、パンデミックにより2020年に収益は減少しましたが、時計と宝飾品に牽引されて、2021年の第1四半期には32%回復しました。株価はほとんどビートを逃しませんでした。

同じ布から切り取ったのは化粧品の巨人ロレアル (LRLCY)、時価総額は2,560億ドルで、コカコーラより少し大きいです。 L’Oréalは、香水、シャンプー、スキン製品を自社ブランドで販売しており、キールズ、ラルフローレン、ジョルジオアルマーニなど約40社を販売しています。 LVMHと同様に、ロレアルは中国で大幅な成長を遂げており、パンデミック前の2019年の売上高は35%増加しています。

ヨーロッパには、消費者向け製品の大規模なポートフォリオを取得した他の企業があります。 Anheuser-Busch InBev (BUD)は、ベルギーに本社を置き、バドワイザー、ステラアルトワ、ベックスなど、500を超えるビールブランドを所有しています。ディアジオ (DEO)はロンドンを拠点とし、タンカレージン、ジョニーウォーカースコッチ、ケテルワンウォッカなどの難しいものを専門としています。アンハイザーブッシュは2020年3月の安値から回復しましたが、それでも5年前の高値をはるかに下回っています。

ヨーロッパの5大企業の中には ASML があります (ASML)、時価総額は2,820億ドル。オランダのフェルドホーフェンを拠点とするASMLは、紫外線リソグラフィーを使用して半導体上の微細パターンをエッチングする機械を製造しています。在庫は3年で3倍になりましたが、最近の不足からも明らかなように、半導体の需要はすぐには解消されません。アナリストの今後1年間の収益予測に基づくと、株価収益率が44であっても、とにかく株式は安価です。

お買い得価格。 ヨーロッパ株の大きな魅力は、アメリカ株よりも安いことです。今後12か月の収益予測に基づく5月下旬の分析では、フランスの株式の平均株価収益率は18でした。ドイツ株、15;英国とイタリアの株式、13;米国の株式は21です。米国の株式は、少なくとも過去四半世紀の間、ヨーロッパの株式よりも高いP / Eを示してきました。重要なのは、2016年のBrexit投票以来、ギャップが拡大し、機会が生まれたことです。

ヨーロッパのファンドにはさまざまな種類があります。先に引用したバンガードETFは、FTSE(Financial Times Stock Exchange)ヨーロッパオールキャップ指数を追跡しています。金融会社 HSBC を含む英国株を保有しています。 (HSBC)、および製薬会社 Roche などのスイス株 (RHHBY)とネスレ (NSRGY)は、その名を冠したチョコレートからペリエウォーター、ハーゲンダッツアイスクリーム、プリナドッグチョウに至るまで、独自の幅広いブランドポートフォリオを持っています。バンガードFTSEヨーロッパは1,302の持ち株を持ち、費用比率は0.08%です。

iShares MSCI Eurozone ETF もお勧めします (EZU)は、ユーロを通貨として使用している国の242の大型株と中型株で構成されるインデックスにリンクされています(つまり、英国、スイス、スウェーデンなどは含まれていません)。その上位の持ち株会社は、順番に、ASML、LVMH、そして2つの偉大なドイツ企業 SAP です。 (SAP)(エンタープライズソフトウェア)および Siemens (SIEGY)(産業用自動化)。基金の費用は0.51%です。

費用比率が高い(1.03%)マネージド大型株ファンドは、フィデリティヨーロッパです。 (FIEUX)、これは最近、Swedbankなどのスカンジナビア企業に好まれています。集中型ETFの場合は、 SPDR Euro Stoxx 50 を選択することをお勧めします。 (FEZ)、そのトップホールディングスには、窒素などの工業用ガスの英国のサプライヤーであるリンデが含まれます。経費は0.29%です。

最後に、より多くの報酬の可能性でより多くのリスクを取ることができる場合は、 iShares MSCI Europe Small-CapETFに目を向けてください (IEUS)、2021年前半に素晴らしい業績を上げました。ポートフォリオは、産業と不動産に大きく重点を置いています。このファンドは1,000株以上を保有しており、総資産の0.5%以上を占めるものはなく、0.4%の費用がかかります。ここであなたがしていることは、ヨーロッパの成長に賭けるほど個々の企業を買うことではありません。それは今のところ良い賭けのように聞こえます。