2021年ですが、ウォール街では世紀の変わり目のあふれんばかりの日々のように感じます。株式公開(IPO)は再び注目を集めています。まだ利益を上げていない若い企業の新しい波が、初めて株式を一般に販売している。そして投資家からのレセプションは強気でした。

多分強気すぎる、IPOウォッチャーは警告します。 AllyInvestのチーフ投資ストラテジストであるLindseyBellは、市場には「間違いなく泡があります」と述べています。昨年のパンデミック関連の急落からの市場の力強い反発により、投資家は買い気味になりました。目を見張るようなIPOの増加は、誇大広告を煽っています。

大きな初日のポップは投資家の注目を集めました。 Airbnb のシェア (ABNB)は113%急増し、食品配達サービス DoorDash (DASH)は昨年末のトレーディングデビューで86%上昇しました。フロリダ大学の財務教授であるジェイ・リッター氏によると、2020年のIPOの初日の平均リターンは42%近くで、2000年以来の最高の初日でした。

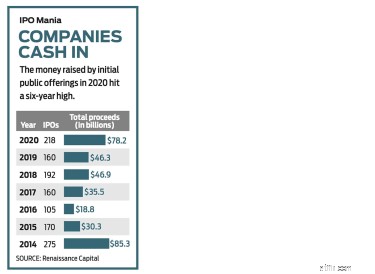

ルネッサンスキャピタルのIPO専門家によると、昨年の平均年間IPO利益は75%で、20年間で最高でした。 2020年の218のIPOは2014年以来最も多く、COVID-19ワクチンの展開に伴う経済の改善と強力な市場への期待の中で、IPOの勢いは2021年も続くと思われます。

初日に倍増する注目を集めるIPOごとに、投資家を失望させる多くの初心者株があります。実際、IPOの長期的なパフォーマンスは圧倒的です。リッター氏によると、IPOの約半数は上場企業としての最初の5年間で「マイナスのリターンを生み出す」とのことです。 「今の私のアドバイスは、IPOに近づかないことです」と彼は言います。

彼の注意は、将来の利益を制限する傾向がある高価な評価から生じています。投資家は再びハイテクIPOに最高額を支払っています。リッター氏によると、2020年の初日の終値でのハイテクIPOの中央値は、売り上げの23.3倍で、平均の3倍以上でした。

懐疑的な見方をするもう1つの理由があります。それは、IPOゲームが個人投資家を不利な立場に追いやることです。 IPOを引き受ける銀行は、募集価格を設定し、ヘッジファンドやミューチュアルファンドなどの最良の顧客にその価格でほとんどの株式を提供します。 「ママとポップの投資家に行く株はほとんどありません」とリッターは言います。ほとんどの人は、IPOが取引を開始するまでIPOの株式を購入することはできません。つまり、初日の大きな利益から、たとえあったとしても、完全に利益を得ることができないということです。

Airbnbの12月10日のデビューを考えてみましょう。最初の取引は1株あたり146ドルで、68ドルの提示価格を115%上回りました。その日の株価は145ドルで引けた。見出しは目を見張るような113%の上昇を宣伝しましたが、始値で購入した投資家は1%の損失を被りました。 (最近の株式は150ドルで取引されました。)

Dimensional FundAdvisorsの上級研究員であるWesCrillは、取引の初年度のIPOリターンを見て、初日のパフォーマンスを除外することで、IPO投資家の運賃のより正確なスナップショットが得られると述べています。 DFAの調査によると、投資家は最近のIPOのポートフォリオを所有するよりも、幅広い株価指数に投資することで、より良いリターンを得ることができます。

1992年の初めから2018年までの期間に、過去12か月間に発行されたIPOの仮想ポートフォリオは、市場価値で加重され、毎月リバランスされ、年率7%近くのリターンを記録しました。これは、ラッセル3000株価指数の9%のリターンに遅れをとっていました。これは、大企業と小型株の両方を追跡する米国の幅広い株価指数です。

初年度のIPOリターンも、「ロックアップ」期間によって損なわれる可能性があります。ルールは、インサイダーと初期の投資家がIPO後90日から180日まで株式を売却することを防ぎます。そのため、最初の3〜6か月で取引できる株式が少なくなり、株価が高騰する可能性があります。ロックアップ期間が終了すると、公開市場で販売される株式の供給が増加し、価格が下落する可能性があります。

長期的なIPOのリターンも自慢するものではありません。調査会社IPOXSchusterによると、初日の終値で購入され、48か月間保有されたIPOは、中央値で17.4%減少しました。これは、1985年から2019年までのデータを引用しています。負のリターン。 「ほとんどのIPOはパフォーマンスが低下します」と、会社の創設者であるJosefSchusterは言います。

それでも、注目を集めるIPOは、投資家を誤ってIPOをギャンブル詐欺だと誤解させることになります。最も誇大宣伝されているIPOでさえ、配信に失敗することがあります。 Fitbit のシェア (FIT)、 ウェアラブルデバイス、および食事配達会社ブルーエプロン (APRN)は、2015年と2017年のそれぞれのIPO価格を下回って取引されています。ライドシェアリングリーダーの Uber の在庫 (UBER)は、2019年5月の最初の取引日に7.6%下落しましたが、つい最近、IPO価格の45ドルを上回り、1月中旬には53ドルになりました。

今日最も成功した株のいくつかは、インスタントヒットではなかったとベルは言います。ソーシャルメディアの巨人 Facebook (FB)「ゲートから飛び出しました」と彼女は言います。投資家は、株価が38ドルの提示価格を上回って戻る前に、15か月間株式を保有する必要がありました。

どのIPOが成功するかを特定するのは困難です。明快さは通常、後知恵でのみもたらされます。 IPOは、実績が短く、管理チームが証明されていない若い企業である傾向があるため、IPOが成功するか急降下するかを予測することは困難です。会社の売上と利益の見通しが不確実であるほど、その株式はよりリスクが高く、変動しやすい傾向があります。

今年のIPOパイプラインは堅牢であると予想され、宇宙船メーカーのSpaceXが含まれる可能性があります。 アルファベット (GOOGL)自動運転車ユニット、Waymo;クラウドコンピューティング会社のDatabricks;食料品配達サービスインスタカート;と出会い系アプリのバンブル–有名な企業は、投資家の関心を十分に高めます。

それでもIPOアクションに参加したい場合は、プラスのリターンを生み出す可能性を高めるために採用できる戦略があります。最も重要なのは、提供価格で株式を取得できない場合は、取引の初日にIPOを購入しないようにすることです。

代わりに、待機と監視の戦略を検討してください。新しい上場企業に明るい未来があると確信している場合は、急降下で、または大幅に下落した後でも購入することを検討してください。 2012年、Facebookの株式は、リバウンドする前に公開されてから4か月でその価値の半分以上を失いました。 1月中旬の時点で、ソーシャルメディアの巨人は最初の急降下から約1,400%増加しています。

「価格が十分に下がれば、[IPO]は良い投資になる可能性があります」とリッター氏は言います。また、企業が売上と収益の成長がかなり大きく持続可能であることを証明するまで待つこともできます。

IPOへのエクスポージャーを獲得し、個人株のリスクを軽減するもう1つの方法は、IPOを所有する、幅広く分散された低コストの上場投資信託に投資することです。 First Trust U.S. Equity Opportunities ETF (FPX)は、IPOX-100 USインデックスでIPOを追跡し、2020年に47%以上上昇し、S&P 500を上回りました。ETFは、過去10暦年のうち6年間でS&P500よりも優れたリターンを記録しています。

>IPO ETF ルネッサンスキャピタルのIPOインデックスを追跡する(IPO)は、幅広い株式市場で18%上昇したのに対し、2020年には107%上昇しました。しかし、ETFのパフォーマンスは不安定であり、このポートフォリオは過去7年間のうち4年間でS&P500よりも低いリターンを記録しています。