アナリストは、2021年に向かうS&P 500の株について強気だったかもしれませんが、それらは正確に活気に満ちていませんでした。

FactSetのバイスプレジデント兼シニアアーニングアナリストのジョンバターズによる12月のレポートによると、アナリストの平均予測では、2021年末までにS&P 500インデックスが4,000.28に達します。インデックス…年間の成長率は6.5%とはいえ、それほど大きくはありません。

ただし、同じレポートでは、2005年から2019年の間に、アナリストは15回のうち12回でインデックスの年末の値を平均9.3%過大評価したと指摘しています。バターズは、その9.3%の過大評価を2021年の価格目標に適用した場合、S&P500は2021年を3,627.96で閉じると述べました。平均3.4%の過大評価(2018年を取り消す)を適用した場合、最終値は3,864.07になります。

いずれにせよ、現在の価格から、それはS&P500が過度に調理されている可能性があることを意味します。

ただし、S&P 500のアナリストの総計の見積もりは、インデックス内のすべての企業のアナリストの目標価格の中央値の見積もりをすべて組み合わせて計算されます。 80%の確率でインデックスについて間違っている場合、それはS&P500の株式自体の多くについて間違っている可能性が高いことを意味します。

本日は、長期的には健全な投資であるが、それよりもはるかに進んでいる10のS&P500株を検討します。

いくつかの指標を見ていきますが、一部の投資家があまり馴染みがないかもしれないものの1つは、周期的に調整された価格対収益率(CAPE)です。イェール大学の経済学者ロバートシラーによって数年前に作成されたため、「シラーP / E」とも呼ばれます。

CAPEメトリックは、過去10年間の株式の平均収益を取得し、それらの収益をインフレに合わせて調整してから、その数値を現在の株価に分割します。 CAPEは、投資家に現在の株価収益率の評価をより正確に把握するために、利益の大きな変動を取り除きます。 S&P 500は現在、シラーの株価収益率35.7で取引されています。これは、史上最高の評価の1つです。ただし、このリストにある10のS&P 500株のうち8つははるかに高価であり、CAPEは100を超えています。他の2つはすぐそばにあります。

11月下旬に、イルミナをお勧めしました (ILMN、$ 451.22)2021年に購入するのに最適なバイオテクノロジー株の1つとして。信じがたいことですが、2020年の最終日にILMN株を購入した場合、すでに22%上昇しています。記事の公開日時点で購入した場合は、46%増加します。長期株主は、過去5年間で年間総収益の26.7%を占めています。

現実には、サンディエゴを拠点とするバイオテクノロジーは、2000年7月に1株あたり16ドルで公開されて以来、ダウン日よりもアップ日がはるかに長くなっています。 2008年9月に2対1で分割すると、IPO価格での1,000ドルの投資は、55,402ドルの価値があり、年平均成長率は21.7%になります。

IPO時のイルミナの年間売上高は474,000ドル(1999年度)、営業損失は550万ドルでした。最新の会計年度(2020年)の収益は32億ドル、営業利益は5億8000万ドルでした。

少年、時代は変わった。そして、それはILMNの評価を含みます。

2016年、イルミナは売上高の8.0倍、簿価の8.4倍で取引されました。 4年後、そのP / SとP / Bは2.6倍、1.7倍高価になりました。成長企業にとって複数の拡大は珍しいことではありませんが、イルミナのCOVIDに見舞われた営業利益は、実際には2016年に獲得した5億8700万ドルよりも低くなっています(しかし、見方をすれば、ILMNは2019年に9億8500万ドルをもたらしました)。

>アナリストは、ILMNが現在最も高価なS&P500株の1つであることを認識しています。 S&Pグローバルマーケットインテリジェンスによって追跡されているILMNを評価する17人のアナリストのうち、9人はそれをホールドと呼び、4人はそれを買いと呼び、別の4人はそれを売りと呼びます。 387.24ドルの平均価格目標も示しています。つまり、現在の価格の14%で、より良いエントリポイントを待つために新しいお金を示しています。

ビリオネアの投資家であるビル・アックマンの投資会社であるパーシング・スクエア・キャピタル・マネジメントLPは、1月初旬にフォーム4を提出しました。これは、チポトレメキシカングリルの75,096株を売却したことを示しています。 (CMG、$ 1,543.11)1株あたり$ 1,333.29から$ 1,345.01の価格。

投資家は、さまざまな理由で株式を売却することがあります。パーシングスクエアは、売却後も約110万株のチポトレ株を保有していました。しかし、それは、投資会社がファストカジュアルのメキシコ料理レストランのコンセプトを170万株強持っていた2020年の初めから減少しました。

2020年1月1日からCMG株が84%増加していることを考えると、アックマンの利益確定はそれほど不合理ではないように思われます。彼が2020年に過ごした年の後、2020年のパーシングスクエアの70.2%のリターンは、S&P 500の18.4%のトータルリターン(価格と配当)およびナスダック総合指数の44.9%のトータルリターンを大幅に上回りました。

これは、Chipotleがより高価なS&P500株の1つであることを考えると特に当てはまります。 CMG株は売上高の7.3倍で取引されており、5年間の平均の約2倍であり、2019年から50%以上高くなっています。 1株あたり3.78ドルの見積もりがありません。

「私は会社が大好きです。彼らが行ったことは大好きです。これらの新しい店舗を展開することで彼らが今していることは大好きですが、評価は好きではありません」とStrategic WealthPartnersの社長であるMarkTepperは語りました。 2月2日のCNBC。「彼らはすべてを正しくやっているが、私の意見では価格はすでにそれを反映している。」

「インデックス」会社として最もよく知られている MSCI (MSCI、$ 426.86)は、2007年11月にモルガンスタンレー(MS)が会社をスピンオフして以来、株主(そして一部!)に提供しています。元々ティッカーMXBと取引していたMSCIは、1株あたり18ドルで1400万株を売却しました。

>過去10年間で、MSCIは年間28.3%のトータルリターンを生み出しました。これは、米国市場全体の2倍(13.7%)を超えています。

MSCIは1月末に2020年第4四半期の結果を報告しましたが、アナリストの収益と利益の見積もりを逃しましたが、それでも両方の指標を大幅に成長させることができました。第4四半期の売上高は4億3370万ドルで、前年比で9.1%増加しましたが、調整後の1株あたりの利益は1.96ドルで17.4%増加しました。

多くの企業が現金を節約しなければならなかったため、2020年に株式買戻しはかなり削減されました。それにもかかわらず、MSCIは第4四半期に平均価格347.78ドルで471,591株を買い戻すことができました。最新の株式買戻し承認には約17億ドルが残っています。

2020年度の同社のフリーキャッシュフローは7億6,010万ドルでした。企業価値338億ドルに基づくと、MSCIの現在のフリーキャッシュフロー利回りは2.2%です。一般的に、8%を超えるものはすべて価値のある領域と見なされます。

事実上すべての評価指標が5年間の平均よりも高いと考えると、このS&P500株は公正価値とは言えません。 MSCIは質の高い企業ですが、投資家はより魅力的な価格で参入することを検討する必要があります。

ResMed (RMD、200.53ドル)、睡眠時無呼吸とCOPDを専門とする医療機器会社は、2021年第2四半期の結果を1月末に報告しました。これには、売上高が前年比で9%増加し、非GAAP(一般に公正妥当と認められた会計原則)ベースで営業利益が16%増加したことが含まれます。

アナリストは彼らが読んだものが好きだったようです。 2021年度のアナリストの平均見積もりは、先月から5セント増加して1株あたり5.21ドルになりました。 2022年度の平均見積もりは、4セント増加して5.57ドルになりました。

見通しにもかかわらず、アナリストはRMDの次の12か月についてまちまちです。 S&Pグローバルマーケットインテリジェンスが調査したアナリストによると、平均目標価格は202.07ドルで、現在の株価より1%未満高くなっています。さらに、株式をカバーしている10人のアナリストのうち3人だけが買いを与え、さらに5人は保留、2人は売りと言います。

同社は遠隔医療の新しい世界に適応しています。 CEOのMickFarrellは、2021年第2四半期の電話会議で成長戦略について話し合いました。

「ResMedから1350万を超える100%クラウド接続可能な医療機器を市場に販売し、1500万を超える患者がクラウドのAirViewソリューションに登録しています。これらのデータがクラウドに解放されることで、すべての価値を解き放つことができます。私たちの顧客グループ」とファレル氏は1月28日に語った。

レスメドのコア市場が非常に魅力的であることは間違いありませんが、評価は過去5年間で着実に上昇しています。 2016年には、売上高に対する価格の比率は4.6でした。今日、それは9.5であり、2016年の評価額の2倍以上であり、ほとんどのS&P500株をはるかに上回っています。

上場しているサイバーセキュリティ株が進むにつれ、フォーティネット (FTNT、$ 163.01)は、業界の祖父と見なされる必要があります。その歴史は、CEOのKenXieが会社を設立した2000年10月にさかのぼります。

Xieは2009年11月にフォーティネットを公開し、フォーティネットの株式1250万株を1株あたり12.50ドルで売却しました。 IPO株式を購入し、それを所有している投資家は、年平均成長率25.7%を達成しています。過去3年間で、FTNTはさらに優れた収益を上げており、年間ベースで51.9%増加しています。これは、テクノロジーセクターの同業他社よりも14パーセントポイント以上優れています。

運営上、事業は利益を上げています。最新の四半期レポートでは、フォーティネットの収益は前年同期比21%増の7億4,800万ドルでしたが、非GAAPベースの純利益は1株あたり1.06ドルで、前年同期より31%増加しました。そのセキュアSD-WANサービスは、2020年の請求額の3億3990万ドル、つまり11%を占め、前年比で2倍になりました。

「CY20の鮮明な仕上がりで、FTNTの4Qは、収益、製品、請求、および主要な収益性指標の全面的なビートと印象的な加速を実現し、予算のフラッシュをうまく活用しました」とUBSのFatimaBoolaniは書いています。現在の価格よりもそれほど高くない166ドルの目標。

フォーティネットは単に高価になっています。現在、そのP / SとP / Bの比率は、5年間の平均であるそれぞれ7.0倍と14.8倍よりもはるかに高くなっています。

eコマースまたはロジスティクス関連のビジネスを運営しているとします。その場合、 ZebraTechnologiesのに精通している可能性があります。 (ZBRA、470.08ドル)バーコードスキャナー、特殊プリンター、RFIDリーダー、および半世紀以上の歴史で知られるようになったその他すべてのエンタープライズソリューション。

イリノイ州に本拠を置く企業にとって2020年度は容易ではなく、COVID-19はその成長への大きな逆風として機能していました。年間の収益は1%近く減少して44億ドルになり、純利益は7.4%減少して5億400万ドルになりました。

ただし、パンデミック時のビジネスのデジタル化は、2020年に直面した可能性のあるマイナス面を減らすのに役立ちました。

「中小企業の需要が回復し、大口顧客とのビジネスが引き続き堅調であるため、受注残が多く、新年を迎えました」とCEOのアンダースグスタフソンは述べています。 「これにより、2021年の第1四半期と通年で2桁の売上成長が見込めます。需要が高まる経済において、お客様のワークフローをデジタル化および自動化する独自の機能に引き続き興奮しています。」

ZBRAの株価は過去1年間でほぼ90%上昇しているため、投資家は、直面している逆風にもかかわらず、明らかに成長ストーリーに賛同しています。しかしその結果、S&P 500株の中で彼らの評価は高く、歴史的な基準をはるかに上回っています。たとえば、Zebraの現在の価格対売上高の比率は5.6であり、5年間の平均の2倍以上です。利息、税金、減価償却および償却前利益(EBITDA)に対する企業価値(EV)は33.7であり、5年間の平均である17.8のほぼ2倍です。

一方、アナリストの12か月の平均価格目標である427.73ドルは、現在の価格を9%下回っています。

ARK InvestCEOおよびCIOのCathieWoodにテラダインを伝えないでください。 (TER、$ 135.04)は高すぎます。 1月の最後の週に、ARK Autonomous Technology&Robotics ETF(ARKQ)は、試験装置および産業用自動化ソリューションのメーカーの180,400株を購入しました。

同社は1月27日に第4四半期の業績を健全に報告しました。2020年通年のテラダインの収益は36%増の31.2億ドルでしたが、非GAAPベースの1株当たり利益は4.62ドルで前年比62%増でした。第4四半期の結果はアナリストの見積もりを上回っただけでなく、TERは2021年第1四半期に記録的な売上と収益を達成することを期待しています。

それでも、テラダイン株はニュースで急落し、以前のレベルに完全には回復していません。

おそらく、過去1年間の87%の一時的な中断は、その評価と関係があります。このS&P 500株の財務評価指標のほとんどは、記録的なレベルまたはそれに近いレベルです。たとえば、P / Sは5年間の平均より75%以上高くなっています。過去12か月のフリーキャッシュフローは6億5000万ドルで、企業価値191億ドルに基づくと、FCF利回りは3.4%になります。

アナリストは一般的にテラダイン株について楽観的だと思われます。それをカバーする18のうち、11はそれを買いと評価し、6つの保留と1つの売りを評価します。しかし、1株あたりの平均株価収益率は137.28ドルであり、ここからの上昇はそれほど大きくないことを示しています。 「12か月の目標を25ドル引き上げて125ドルにし、2021年のEPS見積もりの26.1倍、TERの5年間の過去の平均である18.9倍を上回っています。現在のところ、株価は公正価値に近いままです」とCFRAのDavidHoltは直後に書いています。会社のレポート–現在、株式はその目標を約8%上回っています。

2021年の最高の工業株の1つとしてTERを推奨しました。しかし、急上昇した後は、下落を待ってより合理的な地域で購入したほうが、新しいお金のほうがよいかもしれません。

Rollins が勢いを増しているようです (ROL、37.65ドル)2020年の在庫は、2021年の初めにひどく停止しました。在庫は過去1年間で43%増加していますが、害虫およびシロアリ駆除サービスのプロバイダーの株式は、おそらくそのことに精通しているでしょう。 Orkinブランド–高価になり、投資家はS&P 500の4%の改善に対して、約4%の減少にそれを送りました。

評価に関しては、その主要な指標はすべて、5年間の平均よりも大幅に高くなっています。たとえば、その8.6 P / Eは5年間の平均よりも約40%高く、米国市場全体のP / Sの約3倍です。

2020年にRollinsの評価倍率が上昇したのは、投資家が質の高いものに移行したためと思われます。

同社は1月27日に第4四半期の好業績を報告しました。2020年度の売上高は7.2%増の22億ドル、調整後純利益は16.4%増の2億6,750万ドルでした。電話会議中に、Rollinsは、四半期中に行った10の戦略的買収が成長戦略に不可欠であることを強調しました。投資家は2021年以降も同じことを期待できます。

しかし、Rollinsが現在の価格での購入であることを確認するアナリストを見つけるのは困難です。 Rollinsは、最も薄くカバーされているS&P500株の1つです。 S&Pグローバルマーケットインテリジェンスによって追跡されているアナリストは3人だけで、ROLをカバーしており、そのうち2人はそれをホールドと呼んでいます。グループとして、トリオは1株あたり36ドルの12か月の価格目標を持っています。

アビオメッド (ABMD、$ 322.93)、マサチューセッツに本拠を置く医療機器メーカーは、1月28日に記録的な2021年第3四半期の収益を報告しました。ニュースで18%も増加しました。

昨年は、病院や開業医がCOVID-19に重点を置き、医療機器を使用した手術を行う能力が低下したため、ほとんどの医療ビジネスにとって厳しい年でした。

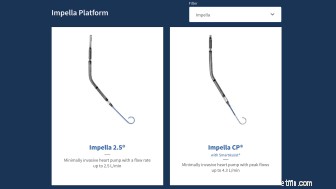

この現実にもかかわらず、Abiomedは第3四半期の収益を5%増の2億3,170万ドルに増やし、営業利益を2%増の7,140万ドルに伸ばしました。当四半期の売上の大部分は、全体の収益の95%を占めるImpellaハートポンプによるものでした。

「アビオメッドは、困難なCOVID環境にもかかわらず、心を回復し、命を救うという使命に集中し、コミットし続けているため、記録的な収益四半期を達成しました」と、アビオメッドのCEOであるマイケルR.ミノーグは四半期について述べました。

健全なバランスシートと2021年以降の十分な成長の可能性により、ABMDはヘルスケアセクターで人気のある株であり続けます。実際、それはすでにです。アビオメッドの株価は過去1年間で84%上昇し、2018年9月の450ドルから2020年3月の修正期間中の52週間の安値119.01ドルまで下落した後、順調に反発しました。

しかし、評価も高くなっています。 2019年には、アビオメッド株の9.6倍の売り上げを支払うことができたはずです。今日、あなたは売上高の18.1倍、ほぼ2倍の金額を支払うことになります。同じことが、株価を評価するために使用する可能性のあるすべての財務指標にも当てはまります。

Under Armour の株を購入した人 (UAA、22.99ドル)2020年3月の修正は、問題を抱えたアスレチックアパレルメーカーへの賭けで非常にうまくいきました。 UAAの株価は、2020年3月23日のS&P 500安値から185%上昇しています。

評価の点では、このS&P 500株は、売り上げが2.3倍、帳簿が6.2倍と、どちらもUAAの5年間の平均とほぼ同じで、卑劣なほど高価ではありません。ただし、価格/収益対成長率の4.6は、5年間の平均のほぼ2倍です。つまり、投資家は、UnderArmourが今後数年間で獲得できる成長に対して多額の費用を支払っています。

同社がNFLとのフィールド契約を終了したばかりだと考えると、それはよくわかりません。そしてそれが トム・ブレイディを維持してブランドを支持します。コスト削減が多すぎて、メジャーリーグでのプロモーションや承認作業が不十分な場合、ナイキ(NKE)にさらに遅れをとる可能性があります アスレチックアパレル支配の競争で。

12月、UnderArmourはMyFitnessPalプラットフォームのFranciscoPartnersへの3億4500万ドルでの売却を完了しました。 2015年には4億7500万ドルを支払いました。同社は、2013年に1億5000万ドルで買収したデジタルアプリであるMapMyFitnessに注目すると発表しています。

主にリストラと減損費用が原因で、Under Armourは2020年にGAAPベースで5億4900万ドル、つまり1株あたり1.21ドルを失いました。これらの料金を調整すると、損失はわずか26セントでした。

「UAAの第4四半期のレポートは、同社が主要分野でビジネスを改善していることを示しており、私たちの見解ではより高いPTを正当化しています」とUBSのジェイソールは書いています。 「しかし、ブランド管理の改善などは、EPSの大幅な上昇につながるまでに長い時間がかかる可能性があり、市場はより早い成長を期待している可能性があります。たとえば、24年度のEPSで0.65ドルをモデル化します。その見積もりが正しく、株式が40倍で取引されている場合その年の株価収益率は、1shあたり26ドルの価値があり、今日の価格をわずか16%上回っています。

「これは、多くの良いニュースで株価がすでに値付けされていることを示しているため、評価は中立のままです。」