この記事は、スイスの銀行が運用モデルを新しい標準に向けて変革する方法に関するシリーズの最初の記事です。デロイトファイナンシャルサービストランスフォーメーションチームは、銀行が実装する可能性のある主要な影響、国際的なベストプラクティス、および潜在的なソリューションに関する見解を継続的に公開します。

世界的なパンデミックとそれに関連する経済危機は、スイスの銀行に深刻な影響を及ぼしました。前回の記事で指摘したように、直接的な財務上の影響は貸倒損失の形である可能性があります。しかし、危機は銀行の運用モデルの弱点も明らかにしました。これは、適切かつタイムリーな措置が取られない限り、銀行の競争上の優位性と主要な財務、リスク、資本のパラメーターに影響を及ぼします。弱点には、とりわけ次のものがあります。

これらの弱点は、現在の状況に固有のものではありません。むしろ、過去10年間に出現しました。現在の危機は、増幅された既存の傾向を単純化し、銀行の運用モデルの弱点をより明確に示しています。

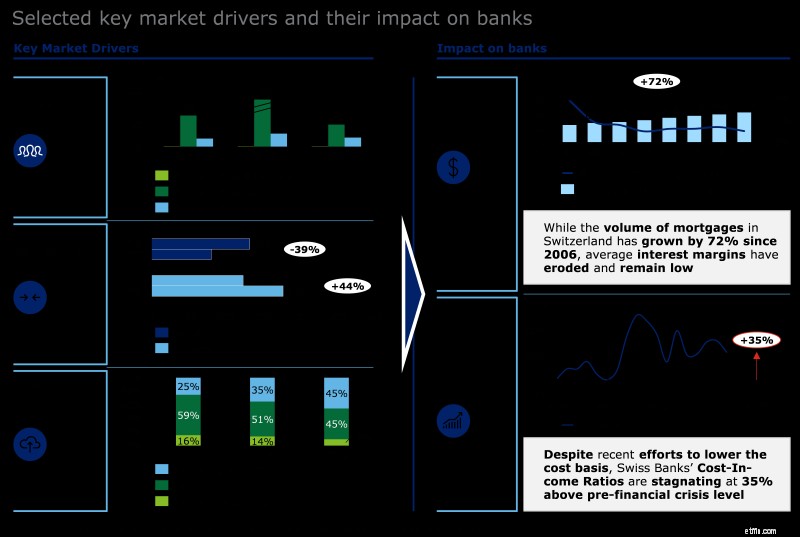

今日の銀行の競争環境は、顧客の行動の変化、競争の変化、新しい技術的機会によって形作られてきました(図1を参照)。簡素化された製品と規制の観点からの競争上の優位性を備えた新しく革新的なプロバイダーは、一部の分野で市場のかなりのシェアを獲得しています。クライアントは新しい製品のテストにますますオープンになり、そうすることで、プロセスの自動化とデジタル化のレベルに関する全体的な期待が高まっています。ほとんどの新しいプレーヤーは現在、市場のニッチ市場で活動しており、特定のスタンドアロンサービス(貸付プラットフォーム、無料のクレジットカード、オンライン普通預金口座、モバイルピラー3aソリューション、モバイル取引)を提供していますが、これは近い将来変更される可能性があります。彼らが勢いを増すにつれて、デジタルチャレンジャーは、従来の銀行が現在享受している長年の顧客関係を空洞化することを目指します。

新しい競争環境の影響は、銀行の財務実績にすでに反映されています。たとえば、伝統的にスイスのリテール銀行の主な収入源である住宅ローン事業では、過去10年間でマージンが約30%減少し、市場規模は同期間に72%増加したと推定されます。金融危機以前のレベルと比較して、銀行は、効率を高めるための努力にもかかわらず、現在35%高いコスト収入比率を持っています。収益と収益の両方に圧力がかかるこの「成長の罠」は、銀行が付加価値を生み出す能力に影響を与えています。

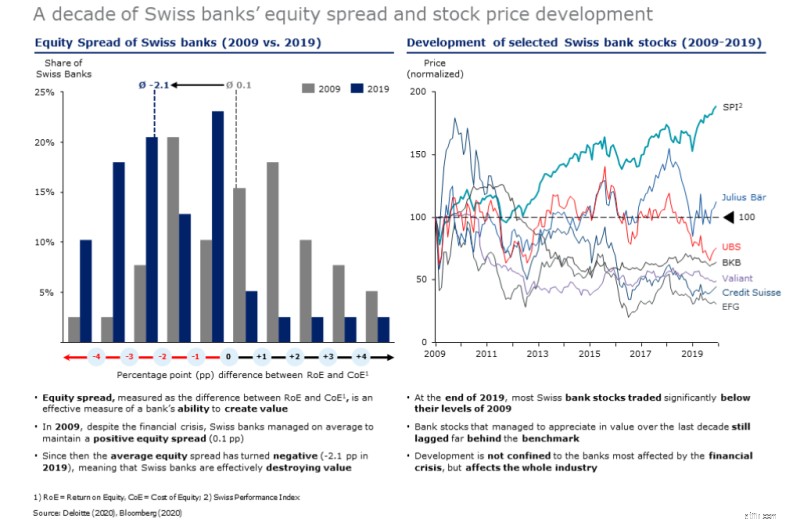

10年以上にわたる分析では、スイスの銀行が資本コストを稼ぐ能力が大幅に低下していることが示されています(図2を参照)。平均エクイティスプレッド(自己資本利益率とエクイティコストの差)は2009年にはわずかにプラス(0.1 pp)でしたが、2019年にはマイナス(約-2.1 pp)でした。2009年の銀行はまだ世界的な金融危機からの回復。付加価値を生み出すことができないことは株価にも反映されています。スイスの銀行の相場は10年前よりも大幅に悪化しており、市場を劇的に下回っています。

オペレーティングモデルの変革:持続可能な価値の創造に戻るための戦略的必要性

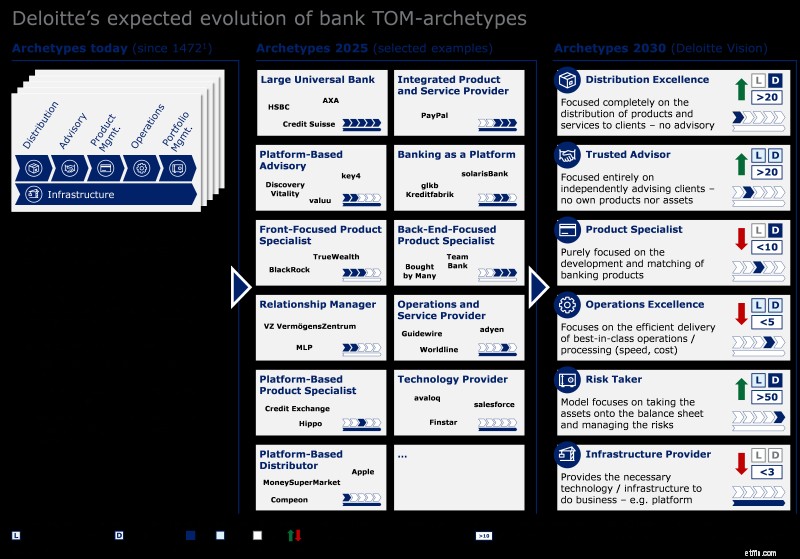

市場の動向により、銀行の現在のバリューチェーン構成が変わると考えています。他の業界とは異なり、銀行はこれまで従来の統合されたバリューチェーンを維持してきました。規制と技術の両方の障壁がこれを維持するのに役立っています。ただし、ほとんどの銀行にとって、このバリューチェーン構成は将来も持続可能ではありません。

新しいテクノロジーが出現し、規制当局への圧力が高まり、参入障壁が低くなるにつれて、バリューチェーンを分解し、そうすることでクライアントエクスペリエンスを向上させることが可能になります。この分解が発生すると、銀行がバリューチェーンの特定の部分に焦点を当てることは、ビジネスおよび経済の観点から理にかなっています。すでに市場に例があります。スイスと海外の両方で(図3を参照)。

銀行はコアコンピタンスを専門化して活用するため、競争上の優位性を生み出し、統合されたバリューチェーンを持つプレーヤーへの圧力を強めることができます。これにより、この戦略のビジネスケースを維持することがますます困難になります。特にほとんどの商品が商品であるリテールバンキングでは、従来の統合されたバリューチェーンを維持することに成功する可能性のある大手銀行はごくわずかです。他の銀行にとっては、バリューチェーンのステップの選択された段階に特化することが、求められている解決策になる可能性があります。デジタルビジネスモデルを採用することで多様化する従来の銀行によるイニシアチブの例はすでにあります(たとえば、NEONを使用したHypothekarbank Lenzburg、新しいスイスのデジタル銀行を使用したBLKB、VIACを使用したWIR Bank)。これらは移行の兆候である可能性があります。ただし、今のところ、このようなイニシアチブは、従来のチャネルを削減できるようになるまでに時間がかかるため、専門化ではなくサービスの拡大です。銀行が今後5年ほどでバリューチェーンの複数のステップに集中できる可能性があると考えていますが、長期的には「純粋なプレーヤー」のみが成功し続けるでしょう。テクノロジーによって最終的には専門化が可能になり、この時点でバリューチェーンの分解が現実のものとなるでしょう。この傾向は、バリューチェーンがそれほど複雑でない他の業界(旅行業界、自動車製造業など)でもすでに見られます。銀行業の時代は今や熟している。デジタル化は過去数年で大きく進歩し、バリューチェーンの分離とモジュール化を可能にした。市場は、すべてのプレーヤーが独立してすべての(デジタル)サービスを提供するのに十分な大きさではありません。銀行は選択肢を慎重に検討し、将来のターゲットオペレーティングモデルを今すぐ選択する必要があります。

(注:例はデロイトの外から見たものです)

カントン銀行などの従来のリテール銀行を例にとると、顧客との感情的なつながりを生み出す能力は、リテール顧客の目から見てますます主な差別化要因になっています。 Distribution Excellence に焦点を当てる および信頼できるアドバイザー したがって、顧客との関係において中心的な役割を確保することが主要な戦略です。それは、製品を販売することではなく、重要な財務問題を解決するために選ばれるアドバイザーであるというクライアントの信頼を獲得することです。図4は、この中心的な地位を確保するためにリテール銀行が確立する必要のある要素を示しています。アドバイスを提供することは重要ですが、魅力的なデジタルパーソナライズされたエクスペリエンスによって補完する必要があります。

従来の銀行が、顧客との関わりが少ないバリューチェーンのステップにうまく焦点を合わせてきた例もあります(例:GLKBKreditfabrik)。これは、正しく実行されれば、複数のオペレーティングモデルの原型が成功する可能性があることを示しています。

ターゲットへの明確に設計されたパスで、未来は今から始まる必要があります

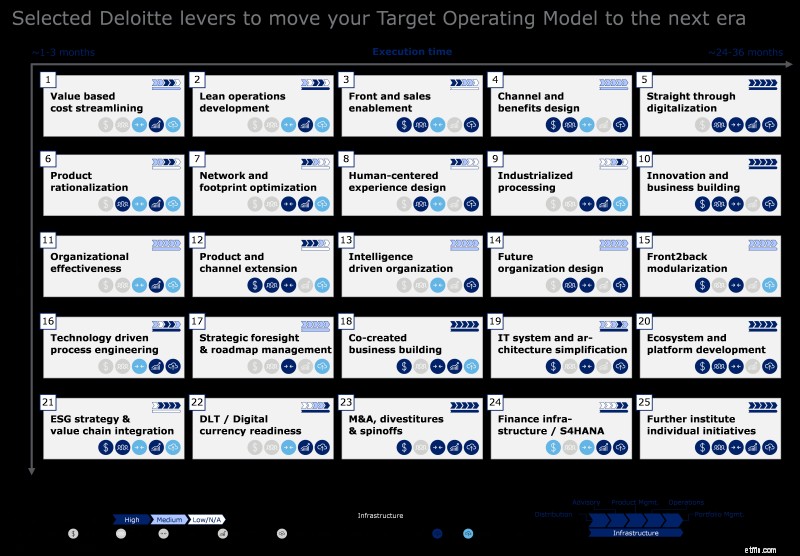

目的のターゲットオペレーティングモデルへの変換は一夜にして行われません。これは、段階的なアプローチと、小さな増分変更と大きな根本的な変換の間の慎重に作成されたバランスを必要とするプロセスです。銀行は、現在のビジネスを最適化すると同時に、より根本的な変化の基盤を構築し、関連するレバーを選択して適切なタイミングでそれらを引き出す必要があります。たとえば、アドバイザリーオペレーティングモデルへの移行には、販売の実現だけでなく、エコシステムとプラットフォームの開発が必要になる場合があります。

選択したターゲットオペレーティングモデルに向かって移動するための最も重要なレバーの選択を、複雑さと実行時間の順に特定しました(図5を参照)。この一連の記事の中で、これらのレバーを実際に適用する方法の成功例を詳しく見て、新しい法線への変換を完了する方法を示します。旅の出発点として、銀行の幹部は6つの基本的な質問をする必要があります。

主な連絡先