銀行は現在、増え続けるデジタル機能を提供しています 1 優れたクライアントエクスペリエンスを提供し、クライアントにサービスを提供するためのいわゆる「新しい」テクノロジーを探求し、より統合されたシームレスなサービスを提供することを目的としています。

ただし、新興の銀行エコシステムにおける差別化の真の基準は、デジタル化されたサービスや銀行アプリの数ではなく、クライアントの付加価値または強化されたエクスペリエンスです。これは、銀行サービスをデジタル化する方法、短期および長期で何を構成する必要があるか、さらに重要なことに、銀行が将来の新興銀行エコシステムで主導的な役割を維持するために焦点を当てるべき機能とテクノロジーについての質問につながります。 。

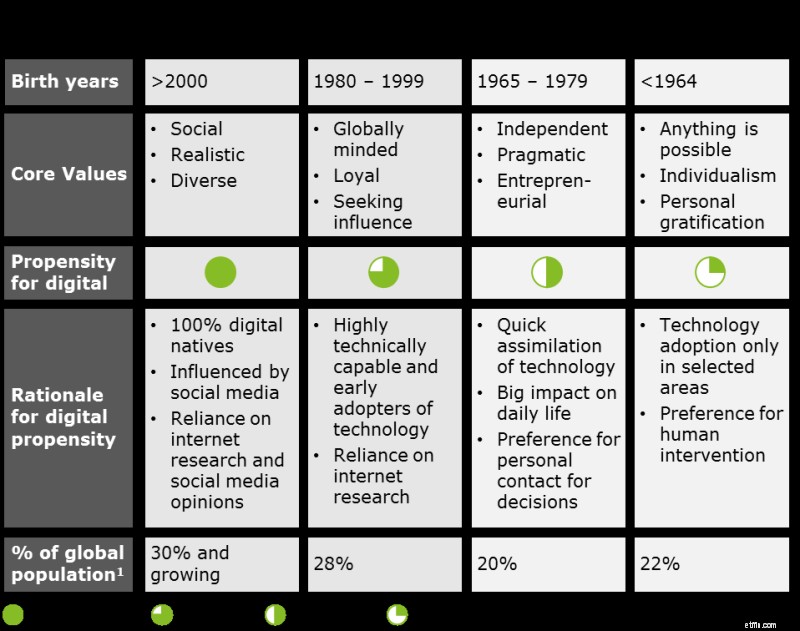

新世代の「デジタルネイティブ」クライアントでは、勘定系システムの価値と銀行の好みが完全に変わります。デロイトの調査によると、すでに今日、ミレニアル世代の29%がグローバルテクノロジー企業に金融サービスの提供を信頼しています。最も重要なことは、サービスプロバイダーとしてフィンテックを選択する場合、ミレニアルは、より高い貯蓄収益、より良い価格設定、強化された機能、および銀行サービスへのより簡単なアクセスを重視します。これにより、これらの新しいクライアントの銀行サービスに対するクライアントの選択基準が直接決定されます。したがって、将来の銀行業務モデルにより明確に反映される必要があります。

図1:世代別コホートとデジタル傾向(出典:デロイト調査)

人口動態の変化は、感覚的で非常に熱心な銀行サービス、より透明で摩擦のないアドバイス、および自動化されたサービス処理に対する需要の高まりにつながっています。現職の銀行が自らを変革する必要があるかもしれないいくつかの分野があります:

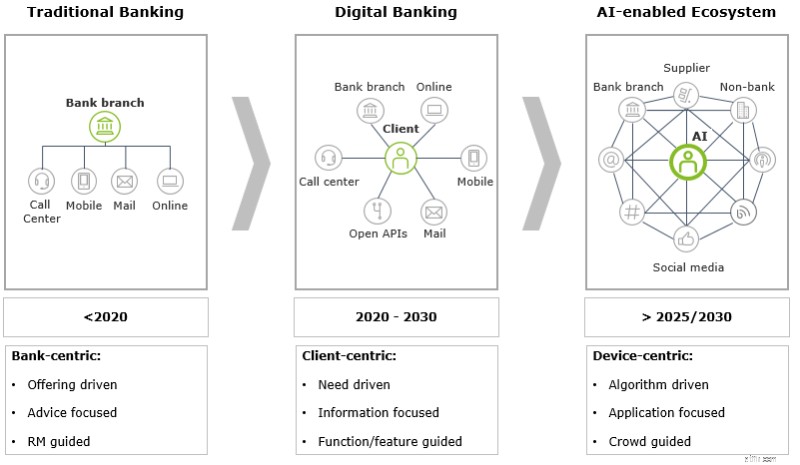

銀行は、人口動態の変化がビジネスに与える可能性のある影響を理解する必要があります。デロイトの推定では、2020年までに労働力の50%がミレニアル世代になり、2040年までに世界の富の80%以上がミレニアル世代とZ世代によって保有されるようになります。さらに、業界を超えたプロバイダーで構成される銀行エコシステムが進化します。つまり、既存の銀行が長期的には、チャネル中心または銀行中心のモデルからAI対応のクライアントに変更する必要があります。これらのモデルの特徴には、シームレスなクロスチャネル統合、スケーラブルなデジタルサービスとサポート、およびバイオニックインタラクションが含まれ、これらはすべて、コグネティブテクノロジーに基づくスマートデバイスを介して有効化および指示されます。

「ロングゲームを正しくプレイ」したい金融サービスプロバイダーは、効果的に競争し、新規参入者をしのぐ顧客提案に焦点を合わせます。ワールドクラスのサービス、機能、クライアントエクスペリエンスを提供し、さまざまなタッチポイントで競争力のある応答時間を提供します。

図2:確立されたコアリテールバンキングサービスのアクセラレーター(出典:デロイト)

クライアントとのやり取りの発展と新しい経験基準は、銀行の収益モデルにも影響を及ぼします。今後、これは、(1)テクノロジー企業や新規の非金融サービス参入者と競合する無料または低価格の商品提供と、(2)プレミアムレートで高額な価格を提供する優れたアドバイザリーおよびその他の金融サービスに区別されます。

>共有プラットフォームとプラットフォームエコノミーの出現、およびさまざまなプロバイダーからのより簡単に交換可能な金融サービスの提供により、クライアントは、単一の銀行プロバイダーに独占的に結びつき、「従来の」一時金または商品または基本的なトランザクションサービスのパッケージのオールイン料金体系。ますます、クライアントは、オンデマンドの従量制サービス、さまざまなプロバイダーを介した柔軟なサービスサブスクリプション、および実行専用モデルを求めるようになります。さらに、一部のサービスは、クライアントデータと洞察の形で非金銭的報酬と引き換えに提供される場合があります。

よりエキサイティングなクライアントジャーニーに焦点を当てた、多くの専門サプライヤーと一緒に運営されている銀行による新しいサービスの出現とサービスの霧化は、これらの価格設定モデルをサポートします。これらのダイナミクスを理解し、認知技術と機械学習を適用して大量の非構造化(顧客)データを最大限に活用する金融サービスプロバイダーは、特定のクライアントのニーズを対象としたパーソナライズされた独自のサービスを作成します。これらは、強化されたエクスペリエンスを評価しているクライアントにプレミアムレートで販売されます。したがって、適用されたテクノロジーとデータ分析は、選択したビジネスモデルのトップラインとボトムラインに大きな影響を及ぼします。

図3:技術の成熟度に応じた銀行ビジネスモデルの進化段階(出典:デロイト)

銀行のエコシステムで主導的な役割を確実に果たすために、銀行は、短期的な経済的利益の追求よりも、関連する長期的な能力の開発を優先する必要があります。ビジネスモデルの変革には、3つの異なる領域の包括的な評価が必要です。

銀行は、デジタルポータルやデバイスを介したクライアントインターフェイスを特徴とする、業界を超えたサービスプロバイダーを含む金融サービスエコシステムのビジネスモデルを調整する必要があります。クライアントの需要と好みはアルゴリズムによって指示され、ソーシャルメディアの群衆や仲間の推奨事項によってバックテストされます。 。上記の質問に建設的かつ詳細に答えることは、短期的な経済的利益を最大化したり、テクノロジーの次の波をランダムに実験したりするのではなく、銀行業務で「ロングゲームをプレイする」ことです。

___________________________________________________________________________

1 デロイトの「デジタルベンチマーク成熟度調査」2018