ライオンが草を食べているのを見たことがありますか?いいえ、そうですか?

ライオンは草を食べません。

同様に、変動しない(危険な)エクイティファンドはありません。すべての株式投資は不安定です。それが株式投資の性質です。

ライオンが肉食動物であることを止められないように、株式投資は不安定になることを止めません。

ライオンを飼いならすことはできますが、それでも草を食べさせることはできません。同様に、さまざまな戦略を通じて、ポートフォリオの損失を減らすことはできますが(少なくともバックテストでは)、エクイティ商品の損失のリスクを排除することはできません。

私は通常、安全またはリスクの少ないエクイティファンドについての質問に出くわします。信じてください、ありません。

スモールキャップファンドは不安定(危険)だと言うかもしれません。大型株ファンドよりも変動性が高い。したがって、リスクの少ない(ボラティリティの低い)エクイティを探している場合は、大型株またはマルチキャップ型のファンドに固執する必要があります。ただし、大型株ファンドも変動します。そして、市場が急激に修正されれば、多くのお金を失う可能性があります。

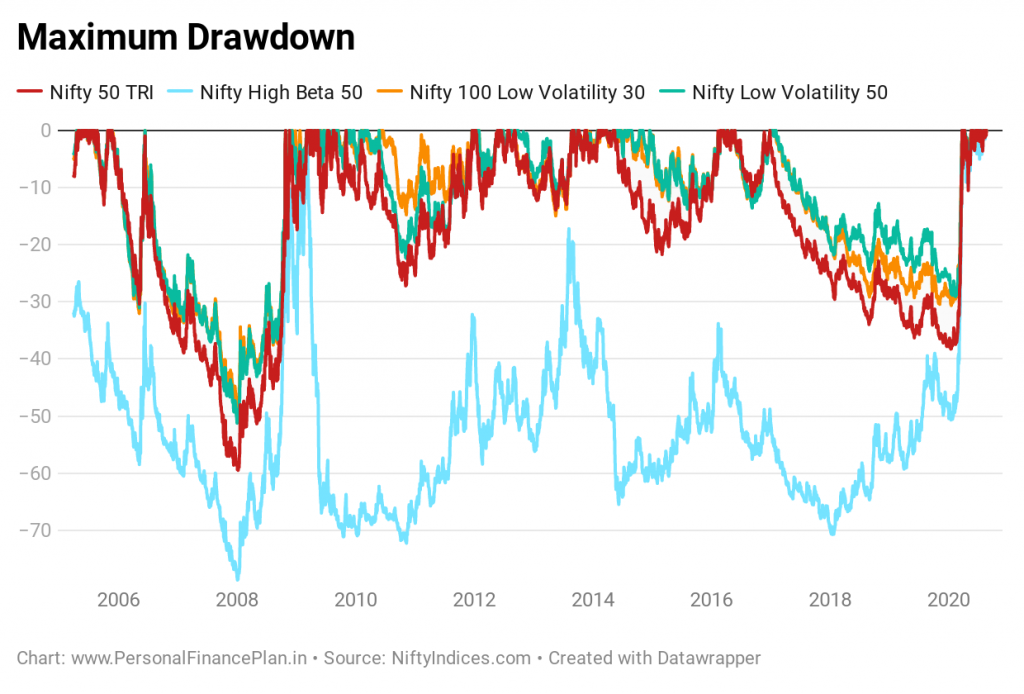

実際、最もボラティリティの低い株をピックアップする低ボラティリティ指数があります(Nifty 100 Low Volatility30インデックスとNiftyLow Volatility 50)。これらのインデックスは変動が少ないと予想されます。はい、低ボラティリティ指数は変動性が低くなりますが、それは相対的なものです。ニフティは2020年3月に38%を失いました。低ボラティリティ指数は30%を失いました。

はい、ハイブリッドファンド、アセットアロケーションファンド、バランスドアドバンテージファンド(ダイナミックアセットアロケーションファンド)があります。 そして、そのようなファンドは、エクイティファンドに代わるリスクの少ないものとして販売されています。 通常、「FDリターンよりは優れているが、エクイティファンドよりもリスクは低い」として販売されています。

そのようなファンドの多くはうまくいったと言わなければなりません。

いくつかの人気のあるハイブリッドファンドと人気のあるバランスの取れたアドバンテージファンドについて話し合いましたが、その結果は好意的でした。

ただし、これらのファンドは、別の種類の株式を選択することによってボラティリティを低下させることはありません。そのようなファンドは単に株式への投資を減らします。

大型株が1週間で30%下落するとしましょう。ファンドは大型株に60%しか投資せず、残りを政府の財務省証券に残します。明らかに、ファンドの在庫は60%しかないため、18%しか下がらないでしょう。

または

これらのファンドは、相関性の低いさまざまな種類の資産をもたらします(分散 )。したがって、インド株が好調でない場合、国際株は好調である可能性があります。または、金はうまくいっている可能性があります。または、他の資産はインド株ほど下落しません。

アセットアロケーションファンドとハイブリッドファンドでこれを期待してください。

この投稿では、ポートフォリオの損失を減らす方法についてこのアプローチについて説明しました。しかし、多様化しても、落下の量を減らすことしかできません。ドローダウンは引き続き発生します。

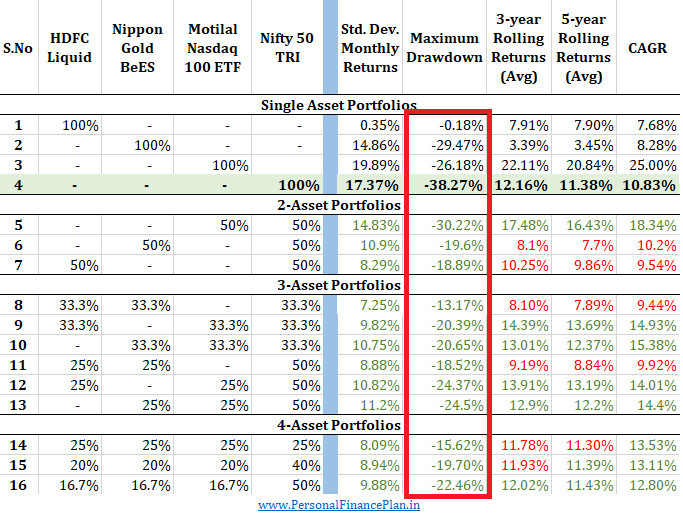

ニフティ、ナスダック100、ゴールドETF、リキッドファンドを組み合わせたポートフォリオのパフォーマンスを再現します。低い相関。 Nifty 50と比較して低いドローダウンですが、それでもかなりのドローダウンです。 2011年3月30日から2020年12月31日までに検討されたデータ。

または

資産配分について積極的に電話をかける 。アクティブな通話は通常、独自のモデルを介して行われます。目的は増加することです 市場が好調で減少すると予想される場合の株式へのエクスポージャー 市場がうまくいかないと予想される場合の株式へのエクスポージャー。

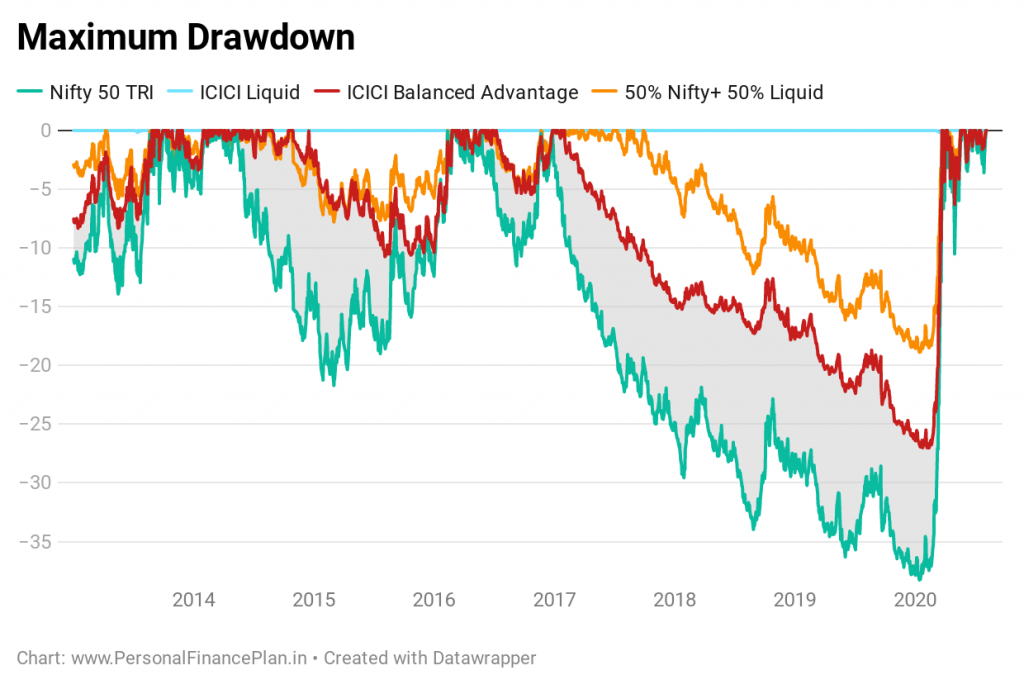

繰り返しますが、そのようなファンドは損失のリスクを排除しません。 ICICIプルデンシャルバランスドアドバンテージファンドは2020年3月に25%以上を失いました。非エクイティ部分はそれほど影響を受けませんでしたが、エクイティ部分も同様に悪かったに違いありません。

大きく分けて、3つのアプローチがあります。

アプローチ(1)のみがボラティリティを完全に排除します。ポートフォリオの価値が少しでも下がることは決してありません。

アプローチ(2)と(3)は、市場の悪い段階で不快感を与える可能性があります。したがって、分散投資と積極的な投資戦略はボラティリティをある程度減らすことができますが、これらはボラティリティを排除することはできません。

投資家向けのポートフォリオを構築する場合、ファンドの選択はすべての種類の投資家でほぼ同じです。

したがって、積極的な投資家と保守的な投資家の両方が同じファンドを提案されます。たとえば、同じエクイティファンドE1とE2。そして、同じ債務資金D1とD2 。

違いは資産配分にあります。そして、資産配分は彼らのリスク欲求に依存します。

積極的な投資家向け 、エクイティ配分(E1 + E2)は、ポートフォリオの60%になります。 D1 + D2は40%になります。

保守的な(またはリスクを嫌う)投資家向け 、エクイティ配分(E1 + E2)は、ポートフォリオの30%になります。 D1 + D2は70%になります。

したがって、あなたがコントロールできる資産配分などの側面にもっと焦点を合わせてください。資産配分は、リスクの欲求と一致している必要があります。

安全なエクイティファンドの蜃気楼を追いかけないでください。そのようなエクイティファンドは存在しません。