投資家として、私たちは投資の選択をしながら、さまざまな投資商品を比較したいと思っています。私たちのほとんどは、返品時にさまざまな製品を比較しています。 3年、5年、10年の収益を見ていきます。さまざまな地平線のローリングリターンを見ていきます。それはいいです。ただし、パフォーマンスが報告される方法も確認する必要があります。

報告された内容が得られない場合があります。この投稿では、4つの投資手段(投資信託、ULIP、NPS、PMS)を見て、実際のリターンが報告されたパフォーマンスとどのように異なるかを理解します。

投資信託の場合、あなたはあなたが見るものを手に入れます。

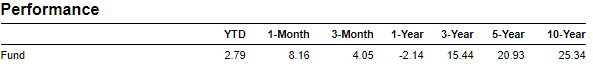

これがミューチュアルファンドのパフォーマンスで見られるものだとしましょう。

ミューチュアルファンドの5年間のパフォーマンスが、あなたが20.93%p.a。を稼いだことを示している場合。スキームに正確に5年前に投資した場合、まったく同じ収益が得られます。投資日にNAVが100ルピーで、100ユニットを購入したとします。 5年後、NAVは258.6ルピーに成長します。

ちょうど5年前に投資されたRs10,000(100ユニットX 100)は、Rs 25,826(20.93%p.a。のリターン)に成長します。

すべてのコスト(資金管理、分配など)はすでにNAVに組み込まれています。 投資信託の場合、これらすべての費用は、その費用比率でまとめて表すことができます。報告されたパフォーマンスはNAVの成長に基づいて計算されるため、報告された投資収益を得ることができます。

あなたとあなたの友人が同じ日に同じスキームに投資した場合、あなたはまったく同じリターンを得るでしょう。

多くの場合、ValueResearchまたはMorningStarで収益が見られ、同じ投資信託で収益が低いのはなぜか疑問に思います。 このような収益の違いは、投資のタイミングによるものです(料金によるものではありません)。 これらのWebサイトは、主にポイントツーポイントの収益を示しています。 5年間の投資収益率は、ちょうど5年前に投資を行った場合の投資収益率を意味します。しかし、あなたはそれをしませんでした。別の日に投資したか、SIPを介して投資している可能性があります。したがって、製品からの返品体験は、これらのWebサイトに表示されるものとは異なる場合があります。 CAGR vs IRR vs XIRR?

ULIPの場合、純利益はファンドのパフォーマンスよりも低くなります 。どうして? ULIPファンドユニットは料金を回収するために償還されるためです。

単一のプレミアムプランに投資し、100ユニットのFundXを受け取ったとします。 ファンドXが上記の相互ファンドの例と同じリターンを提供すると仮定しましょう。 明確にするために、ファンドXはULIPファンドであり、相互ファンドではありません。

あなたの投資の日付のNAVはRs100です。あなたの富はRs10,000(100X 100)です。 5年間で、ユニットのNAVは20.93%のCAGRでRs 258.6に成長します(相互ファンドの例のNAVも同じ数に成長しました)。

ただし、何年にもわたって、一部のユニットは、死亡率や管理費などのさまざまな料金を回収するために引き換えられます。たとえば、今後5年間で、10個のユニットが引き換えられます。残りは90ユニットだけです。

5年後の純資産は90ユニットX258.6NAV /ユニット=Rs23,276です。

効果的な複合収益はわずか18.04%p.aです。 (20.93%p.a。ではありません)

保険会社に公平を期すために、これがULIPのファンドリターンを報告できる唯一の方法です。 ULIPでは、すべての投資家が異なるリターンを経験します。これは、同じ日にまったく同じプランを購入し、同じ保険料を支払い、まったく同じ資金を選択した場合でも発生します。

なぜこれが起こるのですか?

これは、あなたの年齢が重要な役割を果たすためです。他のすべての料金はすべての投資家に対して同じである可能性がありますが、死亡率は投資家の年齢に関連しています。年齢が高くなるほど、死亡率を回収するためにより多くのユニットを償還する必要があるため、死亡率の影響が大きくなります。 他のすべてが同じである場合、25歳(エントリー年齢)は35歳よりも高いリターンを獲得します。 A35歳は45歳よりも高いリターンを獲得します。

保険会社が各エントリー年齢の収益を報告することを期待するのは公平ではありません。したがって、ファンド管理費またはその他のファンド費用項目がある場合はそれを考慮した後のパフォーマンスを報告します。

サクサク、ミューチュアルファンドNAVはすべての料金を差し引いたものです。これはULIPには当てはまりません。他の料金を回収するには、ULIPファンドユニットを利用する必要があります。 NAVは同じままですが、ユニットの償還によりポートフォリオの価値が下がります。

この投稿の目的は、ULIPが投資信託よりも優れているかどうか、またはその逆かどうかを調べることではありません。 ULIPと投資信託の議論に関する私の見解については、この投稿を参照してください。

国民年金制度もULIPによく似ています。すべてのコストがNAVに組み込まれているわけではありません。

ただし、NPSは純粋な投資商品であるため、死亡率の概念はありません。さらに、料金(NAVには含まれていません)はわずかであり、パフォーマンスにはあまり影響しません。したがって、得られる収益は、報告されたパフォーマンスと非常に似ています(ただし、NPSポートフォリオがそれほど小さくない場合)。

これが、私が年配の投資家にULIPに近づかないようにアドバイスする理由の1つです。死亡率の請求は彼らのリターンのかなりの部分を消費する可能性があります。

PMSの場合、報告されたパフォーマンスは通常、ファンド管理手数料やパフォーマンス手数料を調整することすらありません。これらの費用はそれ以上のものです。影響を評価するには、PMSの費用と料金を十分に把握する必要があります。

追加の問題があります。 PMSでは、dematアカウントに直接証券を保有します。ポートフォリオをかき回すと、キャピタルゲインの納税義務が発生します。あなたは月経前症候群からお金を取り出せないかもしれません、そしてこのかき回しのためにまだ支払うべき税金を持っているかもしれません。

投資信託の場合、ファンドマネージャーはポートフォリオをかき回し続けることができます。それはあなたやファンドのためにいかなる納税義務も発生させません。納税義務は、ユニットを利用した場合にのみ発生します。

ちなみに、私はミューチュアルファンドがPMSよりも優れていることを意味しているわけではありません。報告されたパフォーマンスをミューチュアルファンドのパフォーマンスと比較するには、PMSのコストをより深く掘り下げる必要があると私は言っています。

ミューチュアルファンド、ULIP、NPS、PMSは同じ商品ではないことを私たちは知っています。 ULIPは生命保険も提供しています。 NPSはリタイアメント商品であり、定額年金の購入を提供します。私たちはさまざまな経済的ニーズとさまざまなリスクアペタイトを持っています。したがって、これらの製品の選択は、リターンパフォーマンスだけで行うべきではありません。たとえば、10株のディープバリューPMSオファリング(潜在的に非常にリスクが高い)のパフォーマンスを分散型マルチキャップミューチュアルファンドと比較することはできません。ただし、収益を比較する際には、リンゴとリンゴを比較する必要があります。