2017年10月、SEBIは複数の投資信託カテゴリを発表し、各ファンドハウスはファンドスキームの各カテゴリに1つのファンドしか持てないことを発表しました。

重要なお知らせ :www.PersonalFinancePlan.inは、RSSリーダーであるFeedSpotによって投資信託ブログのトップ25ブログの1つに選ばれました。そのようなランキングは常にほんの少しの塩でとられるべきですが、あなたの努力が認められるのを見るのは常に良いことです。 サポートありがとうございます。

ブログについての情報を共有し、広め続けてください。

では、メイントピックに戻ります。

SEBIはどのような変更をもたらしましたか?これらの分類はあなたにどのように影響しますか?この投稿で答えを見つけましょう。

SEBIサーキュラーによると、 5つの幅広いグループがあります。 。

各グループには、複数のカテゴリがあります。

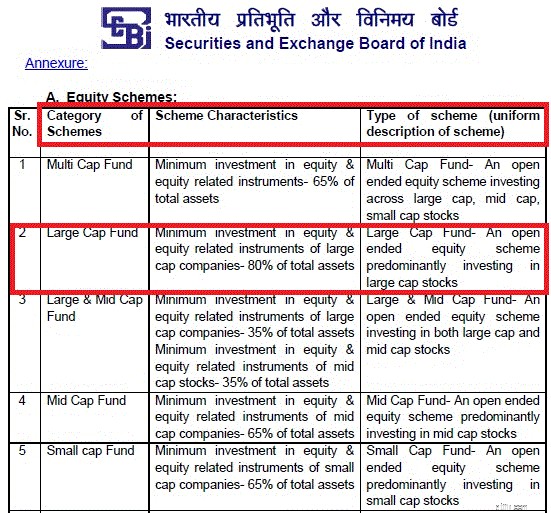

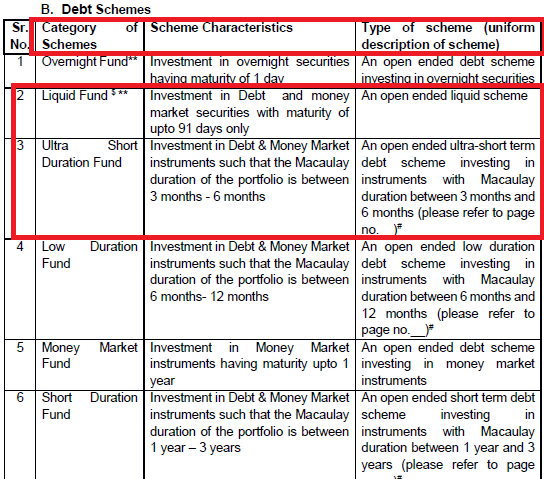

たとえば、エクイティには10のカテゴリがあります(マルチキャップ、ラージキャップ、ラージおよびミッドキャップ、ミッドキャップ、スモールキャップ、ELSSなど)。 債務には16のカテゴリがあります 、ハイブリッドには6つあり、ソリューション指向のものとその他には2つのカテゴリがあります。

そして、各ファンドハウスは各カテゴリーに1つのスキームしか持つことができません。の場合は例外があります。

ここで回覧を通過できます。

以前、SEBIは、大型、中型、小型の会社を構成するものを定義していませんでした。したがって、大型株のミューチュアルファンドがかなりのエクスポージャーをとるのを見たり、中型株のファンドが大型株の会社に良いエクスポージャーをとるのを見るのは珍しいことではありませんでした。

さらに、大型キャップ、中型キャップ、小型キャップの会社の分類はありませんでした。

現在、SEBIはさまざまなタイプの企業の定義を示しています。

大型株会社 :1 st -100 番目 完全時価総額の観点からの会社

ミッドキャップカンパニー :101 st -250 番目 完全時価総額の観点からの会社

スモールキャップカンパニー :251 st 完全時価総額の観点から会社以降

SEBIは、前述の5つのグループの下にさまざまなカテゴリを定義しています。

たとえば、エクイティスキームは、 SEBIによって定義された10のカテゴリの1つに属することができます 。

SEBIは、さまざまな種類のスキームの資産配分(スキーム特性)も定義しています。

SEBIサーキュラーからの抜粋(公平な10のカテゴリのうち5つ)をコピーして閲覧します。

ご覧のとおり、大型株ファンド 資産の少なくとも80%を大型株会社の株式に保有する必要があります。

私の意見では、個人投資家は、エクイティファンドと比較して、デットファンドのピックアップで間違いを犯す可能性が高くなります。多くの投資家が無視している債務ファンドへの投資には多くのリスクが伴います。

この観点から、これらの規制はある程度の価値をもたらす可能性があります(それほどではありませんが、混乱を減らすことができます)。実際、この回覧では、ファンドハウスがさまざまなカテゴリーで投資できる場所に制限が設けられています。

たとえば、流動性のあるファンド (デットファンドのカテゴリー)、ファンドマネージャーは最長91日で満期を迎える証券にのみ投資できます。

超短期デュレーションファンド 、ポートフォリオのマコーレーデュレーションは3ヶ月から6ヶ月の間でなければなりません。デュレーションは、債務ポートフォリオの金利感応度の尺度です。デュレーションが長ければ長いほど、金利リスクは大きくなります。この投稿では、この側面について説明しました。マコーレーの期間の詳細については、Investopediaのこの記事をご覧ください。

信用リスクファンド 資産の少なくとも65%を、AAA(最高格付け)未満の格付けの証券に投資します。ちなみに、ファンドハウスはそのようなファンドをクレジットオポチュニティファンドと呼んでいました(リスクではなく報酬に焦点を当てていることに注意してください。現在そのようなカテゴリはありません)。

SEBICircularからの抜粋をコピーします。

率直に言って、これまで超短期ファンドのような用語はありませんでした。以前は超短期債務ファンドを持っていました(ところで、これはSEBIによる定義ではありませんでした)。しかし、ファンドマネジャーはどこに投資するかを決めるのに十分な余裕がありました。 明確な制限があるのは良いことです。

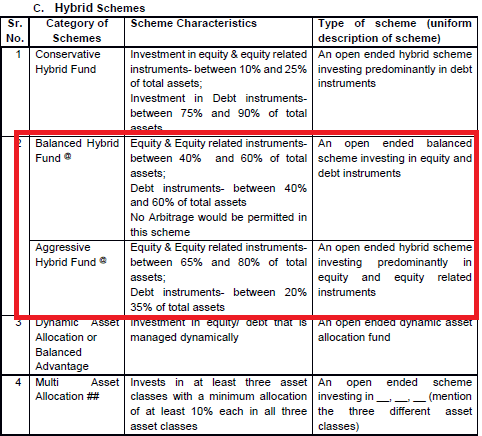

SEBIは、ハイブリッドファンドの資産配分を明確に定義しています。既存のバランス型ファンドはハイブリッドファンドとして適格です。

エクイティファンドやデットファンドと同様に、ハイブリッドファンドのグループには複数のカテゴリがあります。

SEBIサーキュラーからの抜粋。

月収プラン(MIP)などのカテゴリはありません。この命名法は意図的に誤解を招くものでした。だから、これは安心です。これで、そのようなファンドは保守的なハイブリッドファンドとして分類される必要があります。

バランスの取れたハイブリッドファンドのカテゴリがあります 最大60%の資産配分で。これはあなたの投資を株式課税の対象としないことを忘れないでください(1年後の非課税の利益には最低65%の株式エクスポージャーが必要です)。このようなスキームでは裁定取引は許可されていません(私の意見では、株式課税の可能性を排除しています)。

次に、アグレッシブハイブリッドファンドがあります。 カテゴリ ここで、資本配分は65%から80%の間である可能性があります。これは、株式税の取り扱いの対象となります。

ファンドハウスは、バランス型ハイブリッドファンドまたはアグレッシブハイブリッドファンドのいずれかのカテゴリを持つことができます。

ファンドハウスはアグレッシブハイブリッドファンドカテゴリを選択すると思います。つまり、既存のバランスの取れたスキームをアグレッシブハイブリッドファンドカテゴリとして分類して、株式課税を維持します。

次のいずれかが発生する可能性があります:

あなたがあなたの計画の状況を知るまで頭を壊すことは無意味ですが、私はオプション番号を変えます。 4.

私の意見では、投資家にとっては良い動きです 。ファンドハウスは、同じカテゴリの下に複数のスキームを持っていたため、投資家にとって非常に混乱していました 。同じファンドハウスから複数の大型株、マルチキャップ、またはミッドキャップのファンドを見るのは珍しいことではありません。

多くの投資家は、ファンドの調査にモーニングスターやバリューリサーチなどのプラットフォームを使用しています。しかし、すべてが非常に主観的であるため、比較することは常に困難でした。ベンチマークはほとんど無意味になりました。たとえば、ニフティ株に固執する純粋な大型株ファンドを、中型株に多額の投資をしている別の大型株ファンドと比較するのは正しくありません。

ポータルが異なれば、スキームの分類も異なる場合があります。スキームAは、あるポータルによると大型株ファンドである可能性がありますが、別のプラットフォームではマルチキャップファンドとして定義されている可能性があります。

これで、明確な分類(カテゴリ)が設定されたので、少なくともそのような混乱はなくなります。投資家がファンドを比較しやすくなるはずです。

さらに、ファンドがどこに投資するかを知ることは常に役立ちます。何らかの形で、適切なファンドを選択するのに役立つはずです。

同時に、36のカテゴリ(合計)はまだかなりの数です。デットファンドの16のカテゴリーは、投資家を少し混乱させる可能性があります。一部のカテゴリーの説明にも同意しません。 SEBIの注文は、オープンエンド型ファンドにのみ適用されます。 私が理解しているように、AMCはクローズドエンド型ファンドを免責でローンチし続けることができます。クローズドエンド型ファンドでは、かなりの誤売が発生します。

それでも非常に良いスタートです。

スキーム(スキームAなど)が別のスキーム(スキームBなど)とマージされる可能性があります。その場合、スキームBに移行するオプションが与えられます。このオプションを選択した場合、あなたの手に納税義務はありません 。さらに、その後、スキームBを終了することを決定した場合、スキームAへの投資の日付と費用が納税義務の対象となります。

スキームBに移行したくない場合は、その投資を終了できます。 ただし、その場合、出口の負荷とキャピタルゲイン税の影響に直面します。

SEBIは、ファンドハウスのスキームをレビューし、合併、閉鎖、基本的な属性変更などの提案をSEBIに提出するために2か月を与えました。 SEBIが観測を発行すると、AMCは変更を実行するために3か月を取得します。したがって、この演習は6〜12か月に及ぶことを期待してください。

投資信託スキームの分類と合理化に関するSEBIサーキュラー

LiveMint:規制3.0:インドの投資信託

LiveMint:ミューチュアルファンドスキームに関するSEBIの注文からの5つのポイント