エクイティファンドはリスクがありますが、デットファンドは安全です。それは私たちのほとんどが考えていることではありませんか?

明らかにそうではありません。

デットファンドにもリスクがあり、多くの投資家はこれを無視しています。

多くの人が銀行の固定預金の代わりとして債務ミューチュアルファンドを主張しています。実際、私は債務ミューチュアルファンドと固定預金を比較し、特定の場合に債務ミューチュアルファンドがより良い税効果の高いリターンを提供する方法を比較した投稿を書きました。

しかし、それは決して単純ではありません。 適切な債務ファンドも選択する必要があります。

常連の読者は、2017年2月上旬にポストに基づいて長期債務ファンドに投資しました。2017年4月20日現在、彼は債務ミューチュアルファンドで2.5%のキャピタルロスを抱えていました。私が(固定預金に先立って)債務ファンドを提唱したので、彼はそれをしました。彼は固定預金からの利息収入を失っただけでなく、実際には資本を失っています。

私自身、2013年に長期債務ミューチュアルファンドの損失を計上しました。

これは、銀行の固定預金の保証されたリターンとはかけ離れています。 ちなみに、私は(銀行の固定預金の代わりとして)長期債務ファンドへの投資を提唱したことはありません。

はい、リスクリターンプロファイルが銀行の固定預金に類似している可能性のあるデットファンドの特定のバリエーションがあります。ただし、これは、債務ミューチュアルファンドが銀行の固定預金ほど安全であることを意味するものではありません。 明らかに、債務ミューチュアルファンドの場合、より高いリスクがあります。過去数年間、社債にはかなりの数のデフォルトがありました(IL&FSのデフォルトが最新のものです)。債務MFは複数の会社の債券に投資しますが、そのようなデフォルトはファンドのパフォーマンスに影響を与えます。

ええと、銀行もデフォルトすることができますが、インドでそれを何回聞いたことがありますか?

債務ミューチュアルファンドは、市場に連動したリターンを提供します。したがって、債務ミューチュアルファンドからのリターンははるかに不安定になる可能性があります。

記録を立てるべきだと思います。

製品を比較する場合、リスクを完全に無視しながら、返品のみに焦点を当てます。この投稿では、債務ミューチュアルファンドへの投資に関連するリスクについて説明します。

読む :ポートフォリオの債務ミューチュアルファンドを選択するにはどうすればよいですか?

あなたの投資は他の投資家と一緒にプールされ、ファンドのマンデートに従って債務証券(債券、社債)に投資されます。債務ファンドも多様化しており、コーパス全体を単一の証券にまとめているわけではありません。

明らかに、債務MFのNAVは、原証券の価格に依存します。

したがって、債券価格にリスクをもたらす要因は、リスク債務ミューチュアルファンドも引き起こします。

債務ミューチュアルファンドに投資している場合、準備する必要があるリスクには4つのタイプがあります。

そして、さまざまな種類の債務ミューチュアルファンドは、これらのリスクのさまざまなレベルを取ります。

読む :さまざまな種類の債務ミューチュアルファンド

1,000ルピーです。

10人の友達がお金を必要としています。あなたは彼らにそれぞれ100ルピーを与えます。彼らがお金を返すという理解があります。支払われる利息がないと仮定しましょう。

友達の1人が債務不履行に陥り、お金を返さなかった場合はどうなりますか?

返還されるのは900ルピーのみです。100ルピーの損失が発生します。

債務ミューチュアルファンドでも同じことが起こり得ます。彼らがお金を返さない企業に貸すならば、投資信託NAVは打撃を受けるでしょう。

これは信用リスクと呼ばれます。貸し付けたお金が戻ってこないリスクがあります。

それでは、写真に興味を持ってみましょう。

なぜ利息を請求するのですか?

ResponsibleとIrresponsibleという名前の2人の友達がいます。

Responsibleは、良好な財政状態を持ち、借入金を返済した実績があります。

無責任は、タイムリーな返済に関しては、非常に良好な財政状態ではなく、不完全な記録です。

同じ金利で彼らにお金を提供しますか?

明らかに、違います。あなたはより大きなリスクを冒しているので、無責任からのプレミアムが必要になります。

ここで、この例を債務ミューチュアルファンドに拡張します。債務ミューチュアルファンド(ファンドA)は、良好な財政状態にない企業に融資することで、より高いリターンを生み出すことができます。

すべてが順調であれば、そのようなファンドは、信用度の高い証券(良好な財政状態)にのみ投資したファンドBよりも優れたリターンを生み出します。

返品のみに焦点を当てる場合 、ファンドAはファンドBよりも魅力的に見えます。

ただし、リスクを無視しないでください。追加のリターンは、追加のリスクを取ることによってもたらされました。リスクが今まで現れていないというだけです。

CapitalMindの創設者であるDeepakShenoyによる企業による最近のデフォルトについて、2つの素晴らしい部分を経験する必要があります。記事へのリンクは、「追加の読み取り」セクションにあります。

あなたにとって、投資する前にデットファンドのすべての証券を調査することは不可能です。 Crisil、Careなどの信用格付け機関によって与えられた信用格付けに依存しています。

これらの評価を額面でとることはできないことに注意してください。格付け機関が間違った足で捕らえられた例はたくさんあります。 2008年のサブプライム危機はその顕著な例です。家の近くでも、信用格付け機関は誤りを犯しています。 IL&FSは2018年8月に最高の信用格付けを獲得し、数週間後にデフォルトで支払いが行われました。

さらに、借り手が格付けの支払いをするという事実は、信用格付け機関の判断を損なう可能性があります。格付け機関は、会社に悪い評価を与える前によく考えます。支払いはすぐに停止する可能性があります。

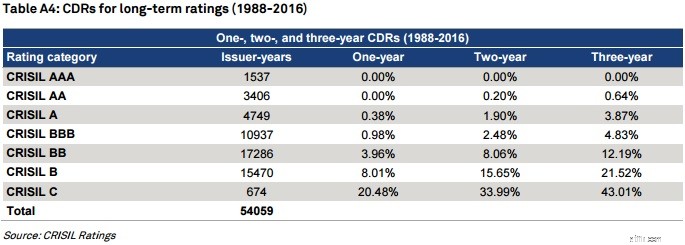

信用格付けがAAAの借り手は、格付けがAの借り手と比較して、デフォルトする可能性が低くなります。CDRは、比較デフォルト率の略です。

CRISILによってAAAと評価された企業はいずれも、今後3年間で債務不履行に陥っていません。次の1年間に問題がAAデフォルト(格付けはDに移動)と評価された0.04%の場合のみ。

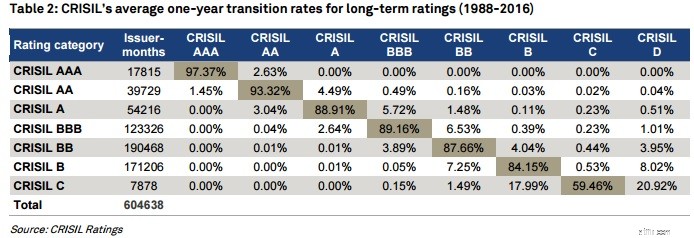

評価は永続的ではありません。格付けは、借り手の事業および財務実績に応じて変わる可能性があります。そのため、投資時に格付けがAAAであったとしても、後で下がる可能性があります。

ファンドのNAVが影響を受けるために、借り手は本格的なデフォルトを行う必要はありません(利息や元本を支払わない)。ファンドのNAVは、クレジットのアップグレードまたはダウングレードによっても影響を受ける可能性があります。

明らかに、クレジットのアップグレードはNAVにプラスの影響を与え、クレジットのダウングレードはファンドのNAVにマイナスの影響を与えます。

これは、信用格下げの場合に信用スプレッド(政府証券に対するプレミアム)が上昇するために発生します。理由は同じです。あなたはより大きなリスクを取るためにより高いリターンを望んでいます。より高いリターンを得るには、債券の価格を下げる必要があります(次のセクションで説明します)。

ちなみに、クレジットスプレッドもクレジットイベントなしで上下する可能性があります。債券のさまざまな格付けに対するリスクの認識の変化により、スプレッドが上下する可能性があります。

債券価格と金利は反比例の関係にあります。

金利が上がると、債券価格は下がります。

金利が下がると、債券価格は上がります。

どうして?調べてみましょう。

投資するルピーは10,000ルピーです。

X社の債券(債務証券)に投資すると、年率8%になります。戻る。セキュリティが1年で成熟するとします。

1年後、10,800ルピーが返還されます(10,000ルピーの元本と800ルピーの利息)。

金利が突然9%p.aに上昇したとします。つまり、同じ借り手(X社)が9%p.aを喜んで提供するとします。 1年債で。

ここで、投資家MがX社の債券に投資したいとします。

1,000ルピーで販売してもかまいません。

しかし、Mは、新しい債券を購入することで簡単に9%を稼ぐことができるのに対し、彼は8%しか稼げないため、あなたからそれを購入することはありません。

Mだけでなく、9%p.a。の利回り(収益)に一致しない限り、誰もあなたからそれを購入することはありません。

それをどのように行いますか?

金利(クーポン)は債券の8%に固定されているため、引き上げることはできません。

9%のリターンに合わせるには、販売価格を下げる必要があります。 9,909ルピーで販売する必要があります。

Mが9,909ルピーで債券を購入し、1年後に合計10,800ルピー(クーポン800ルピーと元本返済10,000ルピー)を受け取った場合、彼のリターンは年率9%です。

金利が上がり、債券価格が下がった。

金利が下がった場合に債券価格がどのように上がるかはあなたに任せます。

上記の例では、金利が1%上昇し、債券価格が0.9%低下しました。

すべての債券で同じように機能するわけではありません。

金利の変動による債券価格の変動の程度は、債券によって異なります。 修正デュレーションは、債券の金利感応度の指標です。インターネットで正確な計算について読むことができます。

1年で満期になる債券は、10年で満期になる債券よりも修正期間が短くなります。

債券の満期が長いほど、修正デュレーションは長くなります。

債券の修正デュレーションが10年の場合、債券の価格は、金利が1%引き下げられる(または引き上げられる)ごとに10%上昇(または下落)します。怖いですよね?

債券ミューチュアルファンドは複数の債券に投資するため、ミューチュアルファンドの修正期間は、原債の期間の加重平均です。

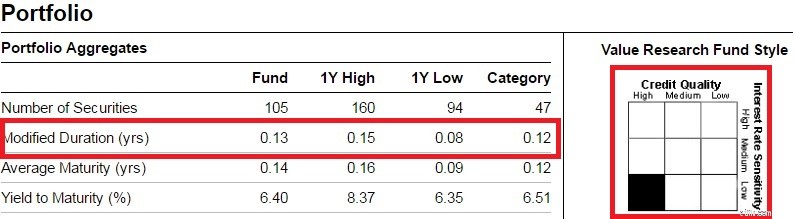

リキッドファンドは非常に短期の証券に投資します したがって、修正デュレーションは低くなります。したがって、流動性のあるファンドは金利変動の影響を最も受けにくいです。

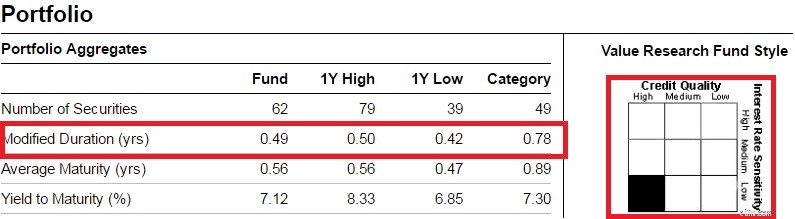

一方、長期債務ファンドの期間が最も長い (そのようなファンドはより満期の長い債券に投資するため)そして最も不安定です。長期債務ファンドは、最も上昇し(金利が引き下げられた場合)、最も低下します(金利が引き上げられた場合)。長期のデットファンドでは、ファンドマネージャーは積極的な金利コールを行います。

資本市場は期待に基づいて機能していることに注意してください。債券価格は、実際のイベントのかなり前に変動する可能性があります(利下げまたは利上げを見越して)。例えば、金利引き下げを見越して債券価格が上昇する可能性があります。予想された傾向が起こらなければ、価格の傾向は逆転するかもしれません。

2017年2月、RBIが予想どおりに金利を引き下げず、債券価格の高騰(債券ファンドNAV)が逆転したときに、同様のことが起こりました。

最適な場所は、スキーム情報ドキュメントです。投資目標を通過します。特定のスキームが投資できる場所を見てください。毎月のファクトシートを見て、ポートフォリオがどのように進化したかを確認することもできます。

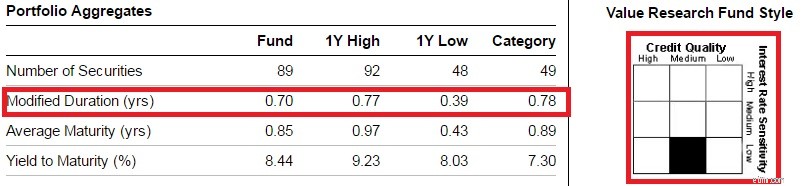

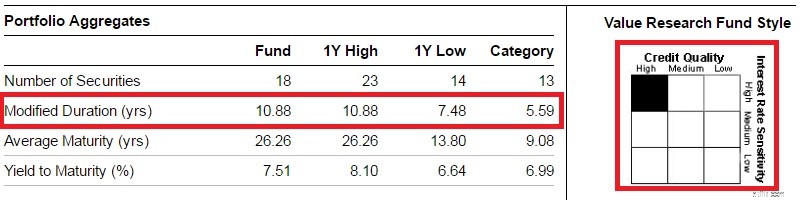

候補リストについては、ValueResearchOnlineまたはMorningStarにアクセスしてください。流動性のあるファンド、2つの超短期債ファンド、および長期債ファンドについて、以下の情報を貼り付けました。

この情報を見るだけで、ファンドの期間とファンドが投資する証券の信用の質についての良いアイデアを得ることができます。

これは出発点にすぎません。債券ファンドの選択については、評価と情報ValueResearchOnlineまたはモーニングスターだけに頼ることはできません。

また、これは現在のスナップショットです。ファンドマネージャーは将来、異なる選択をする可能性があります。

したがって、スキーム情報ドキュメントも確認する必要があります 、ファンドマネージャーが投資できる場所とファンドマネージャーが享受している裁量に関する情報が含まれています。

期間が流動性から超短期、長期の債務ファンドにどのように増加したかに注目してください。長期債務ファンドは金利変動の影響を非常に受けやすいです。

さらに、ファンドがスタイルボックスのどこにあるかに注意してください。

流動性リスクとは、必要なときにお金にアクセスできないリスクを指します。

あなたは株を購入しました。スクリップの取引量は少ないです。ある晴れた日、あなたは株を売りたいのですが、買い手がいないか、誰もあなたの価格で購入したくないので、それを売ることができません(ビッドアスクスプレッドが高いです)。

インドでは債券市場はそれほど深くありません。これは投資信託でも発生する可能性があります。つまり、ファンドが証券を売りたい場合、希望する価格で売ることができないか、まったく売ることができません。大手ファンドハウスは、2018年9月に住宅金融会社の債券をオフロードしているときに同様の問題に直面しました(そしてそれとともに株式市場を下落させました)。

お金が必要でない限り、待つ余裕があります。

ただし、償還圧力が非常に高い場合(たとえば、債券の信用格下げの場合)、ファンドハウスは償還を制限する場合があります。これは、ファンドハウスがあなたに支払うために持ち株を清算する必要があり、その持ち株のすべてが流動的であるとは限らないためです。そして、それが流動性リスクが浮き彫りになる方法です。

これが経済学101です。売り圧力が大きすぎると価格が下がります。供給が多く需要が低い場合、価格は下向きに調整されます。

したがって、多くの投資家が何らかの理由で(たとえば通貨の弱さのために)売り始めた場合、債券価格は下がる可能性があります(信用リスクや金利の変化はほとんどありませんが)。ファンドNAVも苦しむでしょう。近い将来、売り圧力が弱まる可能性があり、債券価格は回復するでしょう。

ただし、売り圧力と同時に売りをしなければならない場合、損失は永続的になります。

私たちの多くは、固定預金で提供されている現在のレートを、過去のデットファンドのリターン(1年、3年、5年など)と比較しています。これは間違った比較です。

基本的に比較しているのは、固定預金の次の1年間のリターンと、債務ミューチュアルファンドの過去1年間のリターンです。これは固定預金には不公平です。

金利が下向きの軌道に乗っている場合、少なくともリターンに関する限り、デットファンドははるかに優れているように見えます。長期債務ファンドはさらに良く見えるでしょう(利下げによるキャピタルゲインのため)。

FDのフォワードリターンをと比較する必要があります フォワードデットファンドのリターン(事前に知ることはできません) あなたは負債ファンドでさえ債券に投資することを理解しなければなりません。金利が下がると、新債の発行はより低くなり、それはデットファンドのリターンも低くなります(私はキャピタルゲインを無視しています)。

金利が下がっているとき、長期債務ファンドは非常にうまくいくでしょう。あなたは壮大なキャピタルゲインを獲得するかもしれません。ただし、滞在を延長して金利サイクルが逆転した場合、そのようなキャピタルゲインは簡単に一掃される可能性があります。

私は銀行の固定預金に投資していません。

要件に応じて、信用度の高い証券に投資する流動性のあるファンドまたは超短期の債務ファンドに投資します。

これはリスクを排除するものではありません(CapitalMindの記事でTaurus Liquid Fundについて読んでください)。しかし、私はリスクを認識しており、リスクを抱えて生きることに決めました。

金利の動きを呼びかけたくないので、長期債ファンド(あるいはダイナミック債券ファンド)にも投資しません。税金への影響も、そのような積極的な電話を受けることを妨げる可能性があります。

私が銀行の固定預金(または長期債務ファンド)に投資していないからといって、これらが悪い投資であるとは限りません。これらが私の期待に合わないというだけです。

債務ファンドからの私の期待は非常に単純です。安定した低ボラティリティと税効果の高いリターンを生み出すため。リキッドファンドと超短期債務ファンドはうまくいくはずです。

私はポートフォリオに安定性を与えるためにデットファンドを使用しています。私は自分の株式ポートフォリオでリスクを冒しています。

それが私の選択です。そして、あなたは私に同意する必要はありません。結局のところ、個人的な財政は個人的なものです。

私は投資家が(より高いリターンを求めて)クレジットファンドでポートフォリオをロードしているのを見てきました。関係するリスクを認識している限り、問題はありません。

あなたの期待は非常に異なるかもしれません。したがって、債務投資の選択はまったく異なる可能性があります。

何をするにしても、リスクを無視しないでください。

これを処理するには少し多すぎると感じた場合は、SEBI登録投資顧問(または手数料のみのファイナンシャルプランナー)に専門家のアドバイスを求めることを検討できます。

投稿が気に入った場合は、友達も気に入るかもしれません。友達と共有してください

さまざまな種類の債務ミューチュアルファンド(SEBIカテゴリー)

あなたの経済的生活を台無しにする可能性のある5つの経済的習慣

CapitalMind:ミューチュアルファンドはBallarpurの債務不履行をどのように処理しましたか?

CapitalMind:なぜTaurus MFはあなたのユニットを売らせたが、それ以上買わなかったのですか?

LiveMint:デットファンドはリスクフリーです。慎重に踏みます。

企業の固定預金に投資する必要がありますか?