年間ボーナスを受け取りました。住宅ローンも実行します。

2つのオプションがあります。

ボーナスマネーはどうしたらいいですか?

パーソナルファイナンスのすべてのように、この質問に対する白黒の答えはありません。

ローンの前払いを行って、ローンの残高を快適なレベルにするようにしてください。 「快適」は主観的です。住宅ローンの金額が快適になったら、好みやリスクの欲求に応じて選択できます。

そして、これには理由があります。

まず 、あなたはローンの分割払いを支払わなければなりませんが、あなたの投資からの良いリターンの保証はありません。多くの投資家はリスクを過小評価しており、投資に対して無分別な選択をしています。住宅ローンを前払いすることで、少なくとも住宅ローンの利息を節約できます。そして、節約された利子は得られた利子です。

次に 、あなたの投資行動が引き起こす可能性のある問題を軽視しないでください。株式投資は不安定です。困難な旅はあなたにプレッシャーをかけ、間違いを犯す可能性があります。あなたは健全な投資をするかもしれませんが、間違った時間に終了します。対照的に、住宅ローンの返済は簡単な選択です。

最後に 、融資残高が下がるのを見ると、ほとんどの人が快適になります。

シンプルで快適な決定。最適な決定ではありません。それを怠惰な思考と呼ぶ人さえいます。十分に公平です。

さて、あなたが悪い投資選択をせず、ボラティリティを心配しないと仮定すると、この決定はどのように見えるでしょうか?

言い換えれば、ボーナス/一括払いを投資し、ローンを返済しなかった場合、それらの決定は後からどのように見えたでしょうか?

データから何がわかりますか?

調べてみましょう。

ローンの前払いを行う代わりに、その金額をNifty50に投資したと仮定します。 そして、あなたは一定期間後に選択を再検討します。

ローンの費用よりも良い収益を上げましたか?

Nifty 50への投資が一貫してローンのコストよりも高いリターンを得る場合、投資はより良い選択のように思われます。それ以外の場合は、ローンの前払いが適切です。

今、あなたは異なる日にそれらの投資を(前払いの代わりに)行うでしょう。したがって、この分析の日付を取得することはできません。

そうです。

ローリングリターンデータを調べることで、この懸念に対処できます。

ローリングリターンチャートは、ルックバック期間のポイントツーポイントリターンのプロットにすぎません。

2021年1月25日の1年間のローリングリターンのプロットは、過去12か月(2020年1月26日から2021年1月25日まで)のリターンになります。 すべての日付のローリングリターンデータを平均して、1年間の平均ローリングリターンを取得することもできます。

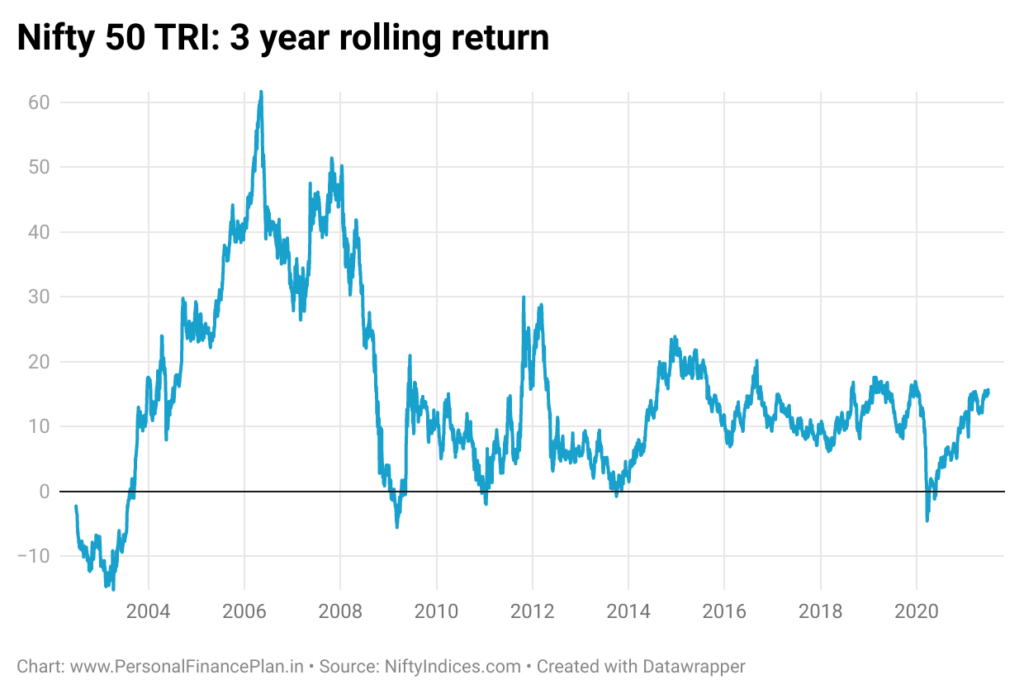

同様に、3年間のローリングリターンチャートをプロットする場合、ルックバック期間は3年間です。 2021年1月25日のプロットポイントについては、2018年1月26日から2021年1月25日までのリターンを見ていきます。

ローリングリターンの分析は、開始日と終了日のバイアスを排除する効果的な方法です。 3年および5年のローリングリターンを確認できます。

ローリングリターンチャートまたは平均ローリングリターンを見て、投資がローンのコストよりもうまくいったかどうかを確認できます。

しかし、問題があります。

これは複雑です。

さらに、LTCGのエクイティはかなりの期間(2004年から2018年初頭まで)免税されています。現在、LTCGには10%の税金がかかります。

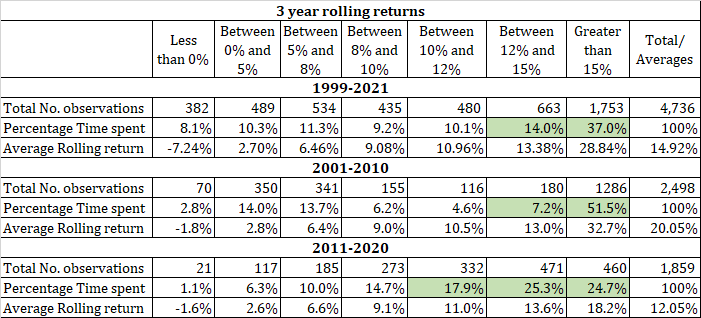

この表を作成する際に、この期間に行われた投資のデータを検討しました。たとえば、2001年から2010年の3年間のローリングリターンのデータは、2001年1月1日から2010年12月31日までの間に行われた投資を考慮しています。このために、2004年1月1日と2013年12月31日のデータをローリングリターンプロット。

2001-2010:

Nifty 50 TRIの3年間のローリングリターンは15%p.a。を超えています。たった51.5%の時間です。

> 12%:58.7%の確率で

ローン金利は年率10%から15%の範囲でした。 10年の間に。少なくとも年率12%以上が欲しかったでしょう。

2011-2020

> 12%:時間の50%

> 10%:67.9%の確率で

この期間の金利は8.5%-10%p.a。でした。

したがって、リスクに見合う価値があるためには、少なくとも10%を稼ぐ必要があります。

どちらの場合も、しきい値の70%を超えません(このしきい値は人為的なものであることに注意してください。別のしきい値を選択できます)。

20年間の平均3年間のローリングリターンの違いに注意してください。 2001年から2010年に、あなたは20%p.a。を獲得しました。 2011〜 2020年に、年間12.05%の収益を上げました。

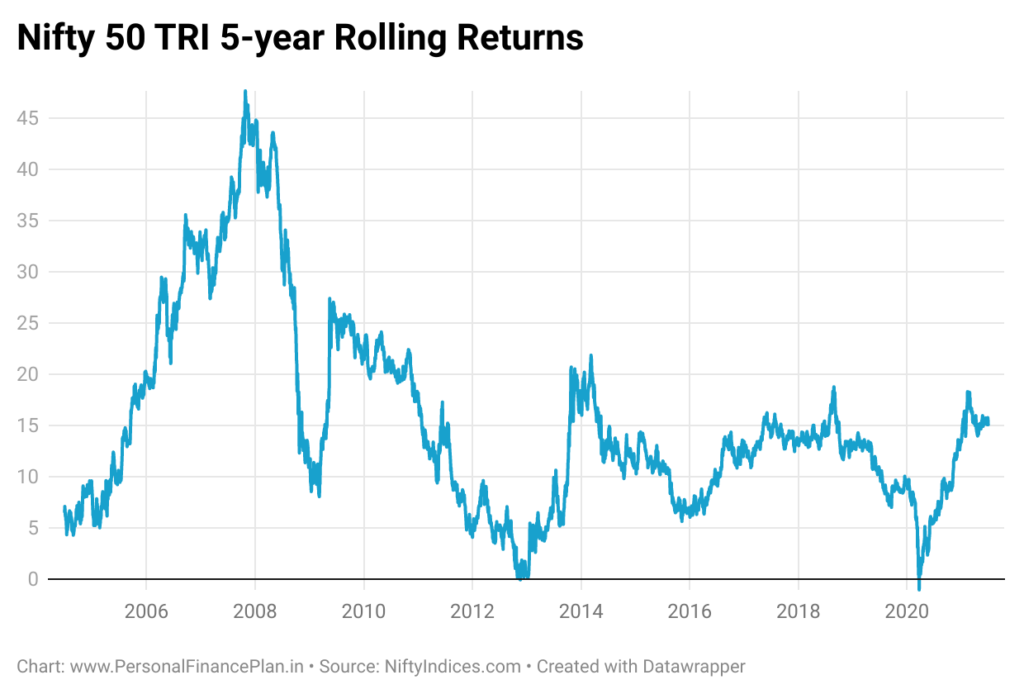

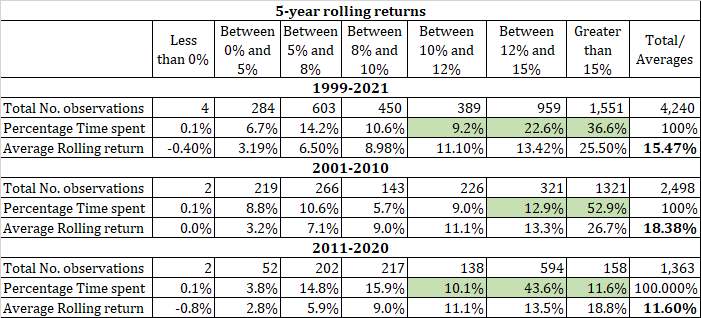

あなたは長期投資家であり、5年間のローリングリターンと比較したいと考えています。

2001-2010:

Nifty 50 TRIの5年間のローリングリターンは15%p.a。を超えています。たった52.9%の時間です。

> 12%p.a。:64.8%の確率で

ローン金利は、10年間で10%から15%の範囲でした。少なくとも年に12時よりも良いものが欲しかったでしょう。

2011-2020

> 12%:54.2%の確率で

> 10%:時間の64.3%

この期間の金利は8.5%-10%p.a。でした。

したがって、リスクに見合う価値があるためには、少なくとも10%を稼ぐ必要があります。

繰り返しますが、いずれかの10年間のしきい値である70%よりも低くなっています。 70%のしきい値は人為的なものであることに注意してください。

投資の議論はあまり説得力がありません。 (前払いの代わりに)投資がより良い選択であったという圧倒的な証拠(主観的)はありません。確かに、一部の投資家はそれを彼らのために働かせたでしょう。 ただし、あなたや私のような通常の投資家にとっては、もっと有利な数字が必要です。

また、次のことも考慮する必要があります。

ただし、さまざまな仮定の影響を理解してください。 70%のアウトパフォーマンスのしきい値。 70%ではなく60%を使用することもでき、投資する方が良い選択であるように思われます。

20年間のさまざまな返品しきい値。

ローンの税引き後のコストは、ローンの税引き前のコストと同じであると想定しました。

税制上の優遇措置により、ローンの実効コスト(返済額)が低い場合は、それに応じて分析を検討できます。その場合、返品のしきい値は10%ではなく8%になる可能性があります。

なぜニフティ50だけなのか?

Nifty Next 50、Nifty Midcapインデックス、Nifty Smallcapインデックス、または積極的に運用されているファンドを利用してみませんか?

それともハイブリッドまたはバランスの取れたアドバンテージファンドですか?

または、中程度または負の相関関係にある資産(株式、金など)を組み合わせてみませんか?

有効な質問。

この分析のために積極的に運用されているファンドを選ぶことは、別のレベルの意思決定をもたらすため、複雑です。したがって、私はそのような資金を比較に使用する傾向はありません。

その他の指数や投資については、今後の投稿で比較してみます。

この投稿は最初に公開されました emicalculator.net 。