コタクインターナショナルREITFOFは、SMAM ASIAREITサブトラストファンドおよび/または他の同様の海外REITファンドのユニットに投資するファンドスキームのオープンエンドファンドです。 NFO期間は2020年12月21日に終了します。このレビューでは、不動産投資信託(REIT)がどのように機能し、このファンドオブファンズからどのようなリターンが期待できるかについて説明します。

REITとは何ですか? 株式投資信託が投資家のお金を一緒にプールして株式を購入するのと同じように、不動産投資信託は不動産を売買するためにお金をプールします。結果として生じるキャピタルゲインまたは家賃は投資家に渡されるものとします。賃貸収入の大部分は通常、保有者への配当として転嫁されます。

コタックインターナショナルREITFOFはどのように機能しますか? SMAM ASIA REITサブトラストファンド(基礎ファンドと呼ばれる)のような国際的なRIETファンドに投資します。これは、日本を除くアジア太平洋全域の不動産に投資します。これらの不動産からの配当収入と資本増価は、コタックが私たちに代わって原資産に再投資します。

リスクは何ですか? NAVは、不動産市場の需要と供給に応じて変動します。賃貸収入を得るために不動産を購入する場合、あなたはその不動産を毎日評価することはありません。それは販売時のみであり、市場価格が重要になります。また、定期的に家賃を受け取っている限り、プレイアビリティのリスクは見えません(債券の信用リスクなど)。 RIETを購入すると、不動産価格は日々変動します。株式市場のようにブルランまたはベアランが発生する可能性があります。経済状況は収益に影響を与える可能性があります。償還に対応するために大量の物件を売却する必要がある場合、ファンドマネージャーは市場価格よりも低い価格で決済しなければならない可能性があります(流動性リスク)。

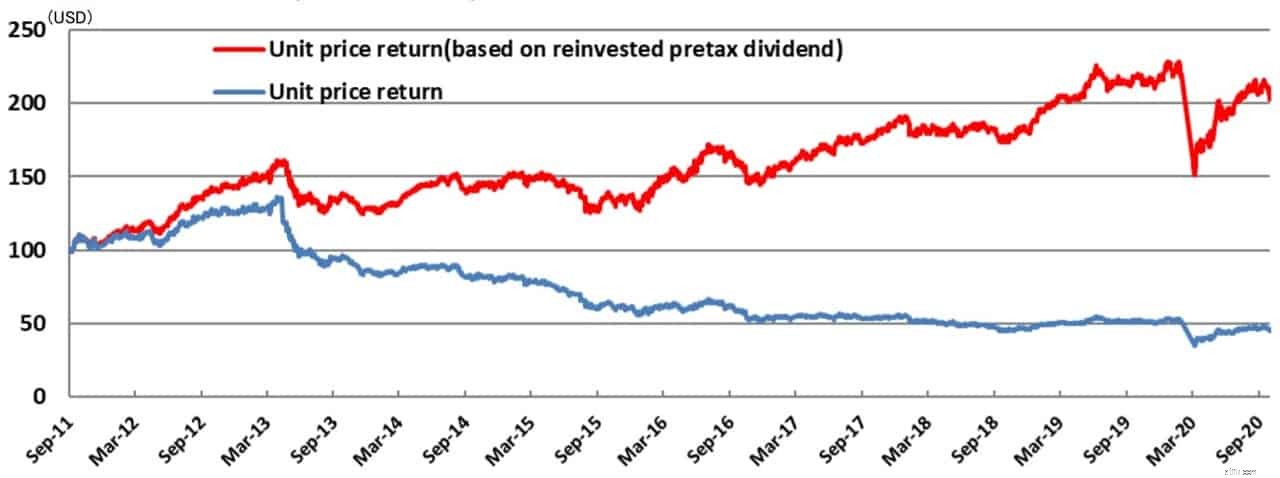

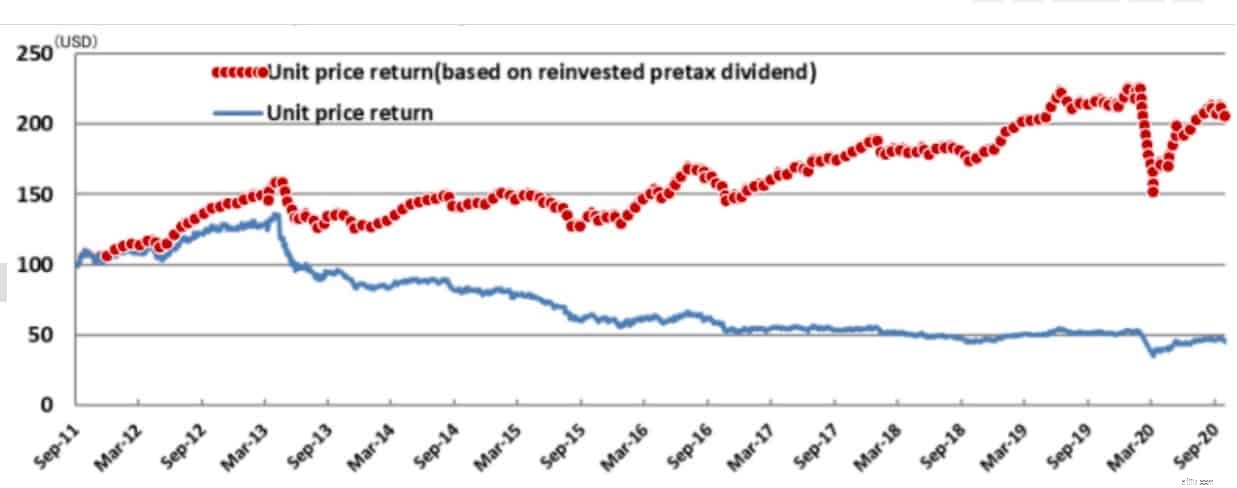

以下のスクリーンショットは、REITの最新のファクトシート(上記のリンク)からのものです。 NAVのボラティリティと巨額の配当要素の両方に注目してください。

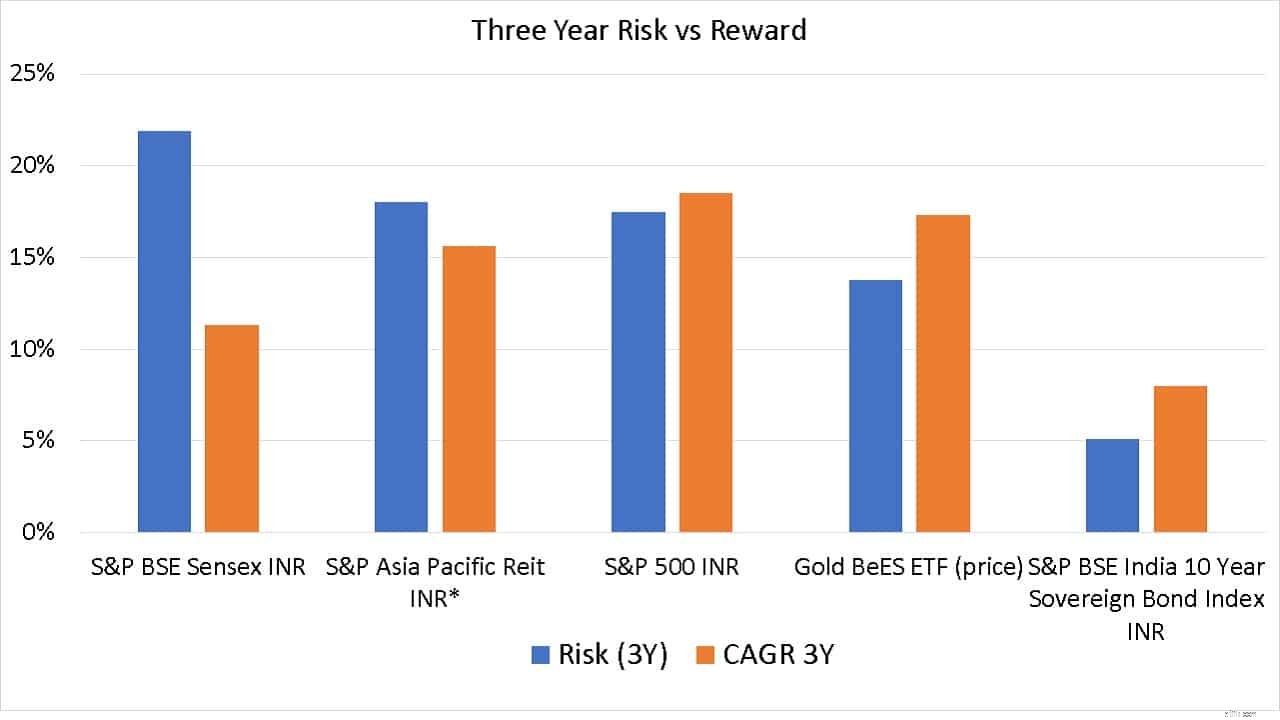

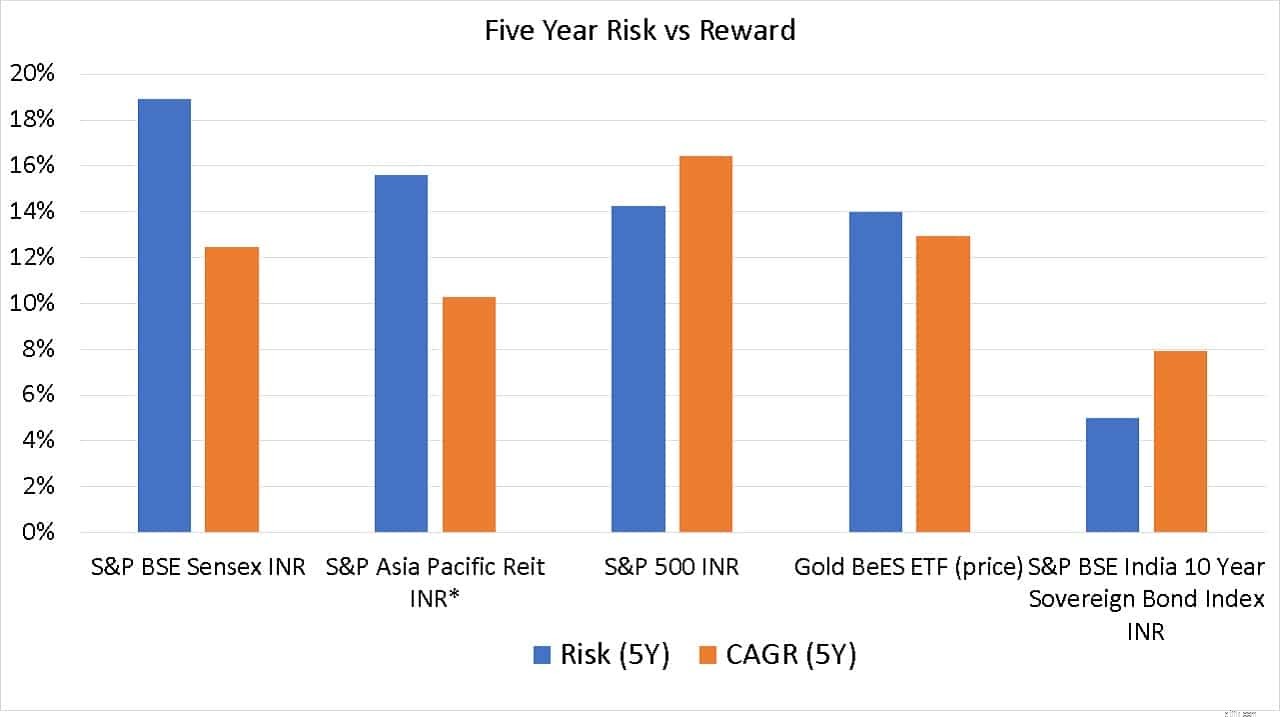

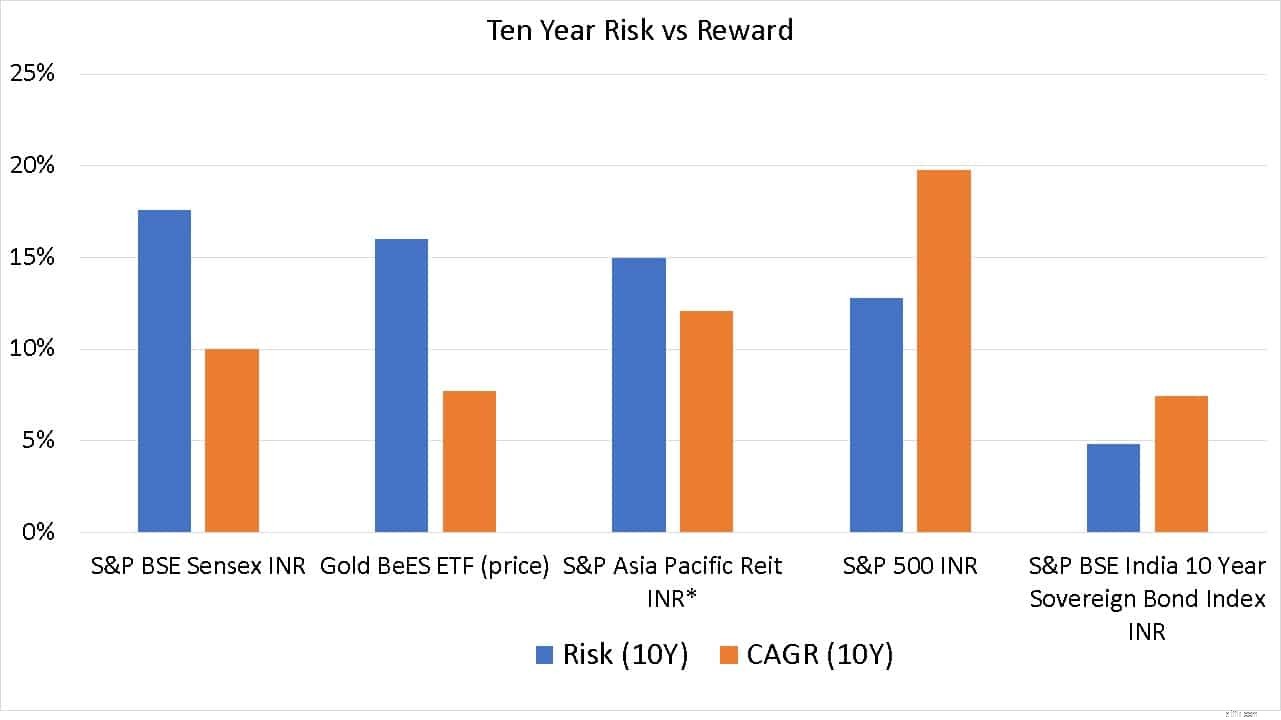

これをさらに分析する前に、まずREITSのリスクと報酬を株式、債券、金と比較しましょう。

S&PパシフィックREITのトータルリターン(INR *)、S&P 500のトータルリターン(INR)の3年、5年、10年の年間リスク(月次リターンの標準偏差)と年間リターン(CAGR)を示します。 S&P BSEセンセックストータルリターン(INR)、S&P BSEインド10年ソブボンドインデックス(INR)、日本インディアンゴールドBeEs ETF価格リターン(INR)。出典:spglobal.comのファクトシート

* RIETインデックスは、日本を含むアジア太平洋全体で構成されていますが、関連するリスク/報酬を評価するために使用します。米ドルでの指数リターンは、S&P 500米ドルとINRを賭けた同じ倍率を使用して、INRに変換されました。したがって、それらは概算です。

以下の3つのグラフで、青いバーを左から右にスキャンします。それらは年間リスクを表しています。

REITのボラティリティは、株式市場や金市場のボラティリティに匹敵することに注意してください。収益は変動する可能性があります。上記のように、「リスクが高いほど報酬が高くなる」という格言は間違っています。 2つの間に単純な相関関係はありません。

コタックインターナショナルREITFOFからどのようなリターンが得られますか? 投資家はまず、このファンド・オブ・ファンズのエクイティに匹敵するリスクを期待する必要があります。エクイティファンドからのリターンを期待できないのと同じように、ミューチュアルファンドのSIPからのリターンを期待しないでください。代わりにこれを行ってください! –このREITからのリターンも期待すべきではありません。

これを決定するために、SMAM ASIAREITサブトラストファンドのローリングリターンを調べてみましょう。このファンドのNAVは、AMCサイトからダウンロードできませんでした(Chromeの優れた日本語翻訳にもかかわらず)。したがって、WebPlotDigitizerを使用して、時系列を概算しました(上記の赤い線上の赤い点)

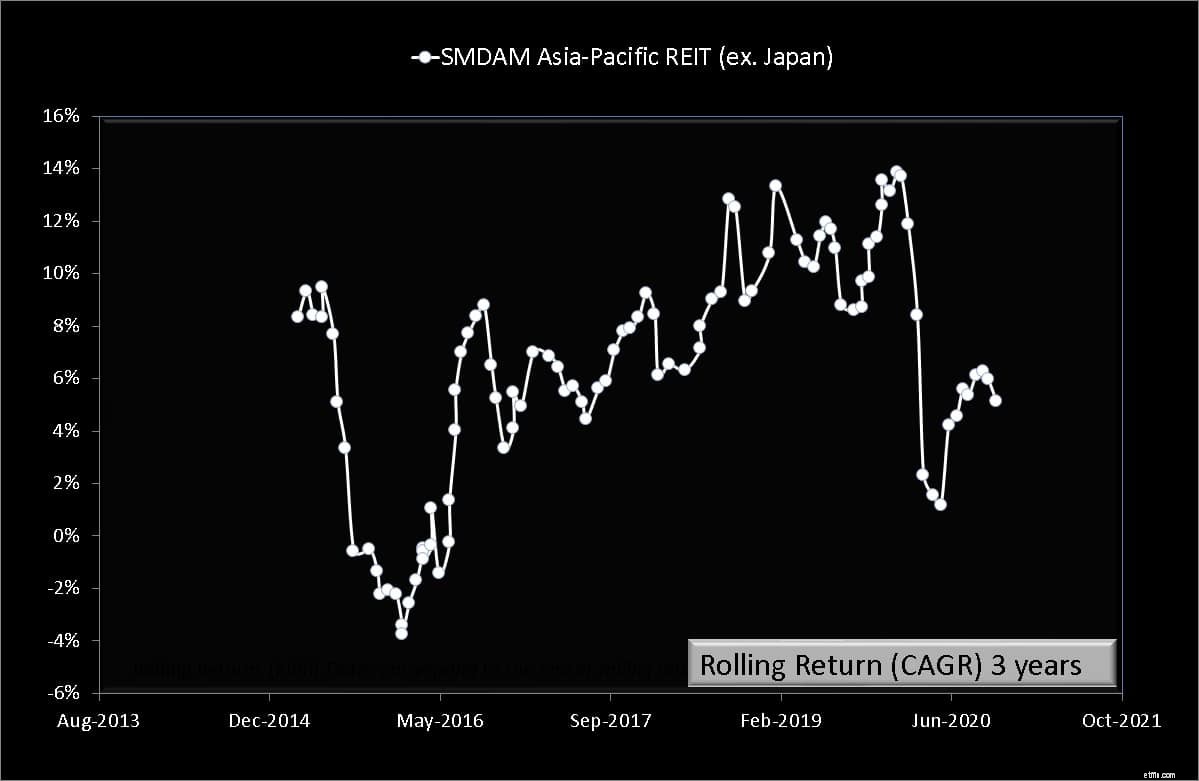

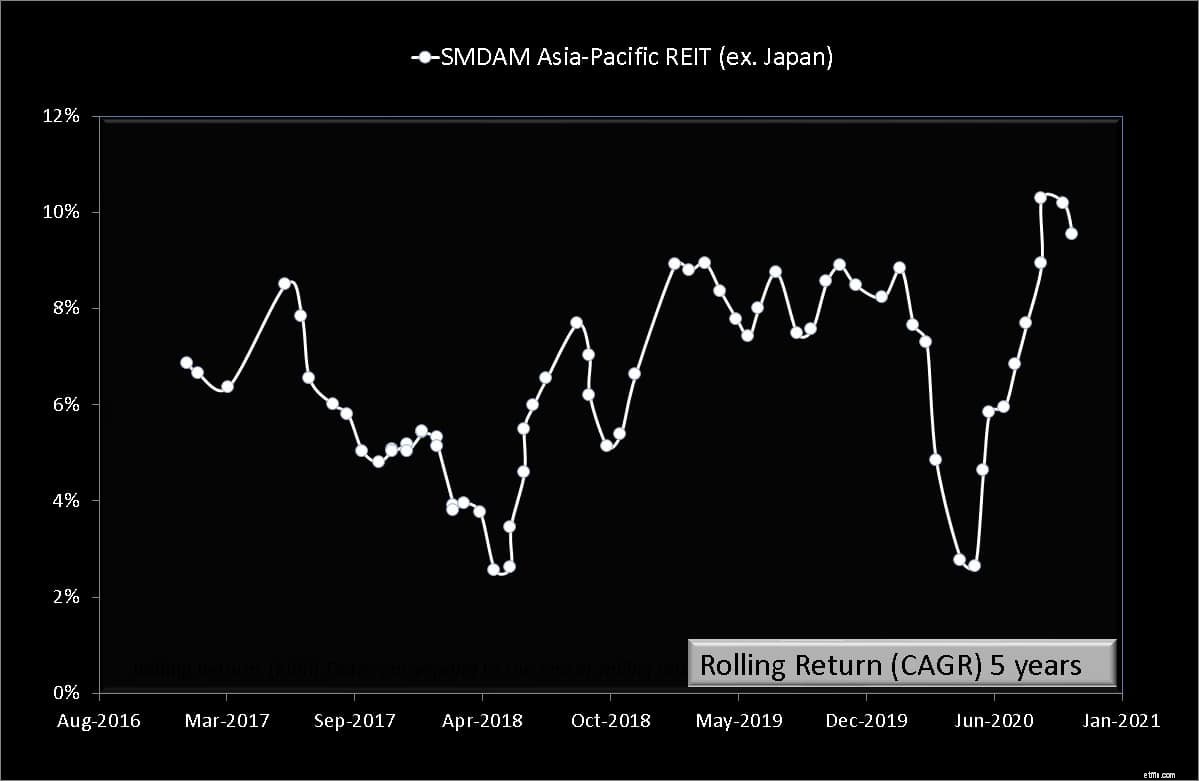

これを使用して、収益の種類を米ドル(配当を含む)で見積もることができます このREITには3年から5年かけて期待できます。

収益は、3年間のウィンドウで-4%から14%(約)に、5年間のウィンドウで2%から10%(約)に変動していることに注意してください。投資家は、投資する前にこの種のリスクを理解する必要があります。インドの不動産は完全に規制されておらず、収益は逸話的で根拠のないものです。 REITに投資する場合、市場リスクは支払う代償です。参照:不動産投資:個人投資家が留意すべき実際的な側面

要約すると、コタックインターナショナルREITFOFに投資することはほとんど意味がありません。いずれにせよ、エクスポージャーは、ポートフォリオの債券またはエクイティの構成要素と比較して小さくなります。非常に不安定なものへのそのような小さな露出はそれだけの価値がありません。