株式市場の世界的な暴落は、Motilal Oswal S&P500インデックスファンドの完璧な出発点です。クラッシュは、NFO期間(2020年4月15日から23日)にAUMを蓄積するための「購入機会」として販売できます。 S&P 500のリターン(SIPと一時金)を分析して、居住するインド人がこのファンドに投資することが理にかなっているかどうかを判断します。

Motilal Oswal S&P 500 Index Fundに関心のある人は、次の2つに分類できます。(1)過去数年間に米国市場が成長し成長しているのを見た人は、この成長は急激な回復の後も続くと考えています(回復を信じている人もいます)すでに始まっています)そしてこれを購入の機会と見てください。彼らが望んでいるのは利益の一部です。

そのような投資家はこのNFOに投資することができます。結局のところ、彼らのポートフォリオは、過去にそのような蓄積された「スライス」ですでに雑然としている可能性があります。別のスライスでどのような違い(良いか悪いか)ができますか?トラブルに見合う価値があるかどうかを確認したい方は、下のグラフをご覧ください。

ここでの反論は、米国は今後数年間は不況に直面する可能性が高いということです。回復は2008年ほど迅速またはスムーズではない可能性があり、米国市場は横ばいの動きが見込まれています(上昇するものなど)。下のグラフにサイクルが見られる場合、この購入機会はすぐに罠に転じる可能性があります。

4月19日更新: この基金に少しだけエクスポージャーを持ちたいですか?投資する前に、この詳細な分析を確認してください。これは、米国株の購入がポートフォリオに与える影響です

(2)これを多様化の機会と見なす人々は、そのような多様化は全体的な収益を低下させ、リスクを伴い、必ずしも報われる必要はなく、出口の負荷や税金に関係なく、規律あるリバランスを必要とすることを理解しています。

投資家はまず、現在のポートフォリオがどれほど効率的に設計されているか、そしてこのファンドの少なくとも15%から20%を追加する余裕があるかどうかを確認する必要があります。そうしないと、メリットが十分でない可能性があります(これに関する詳細な調査が予定されています)

以下に示すグラフは、そのような投資家にとって役立つかもしれません。 S&P 500 TRI(米ドル)、S&P 500 TRI INR、NIfty 50、および英国債インデックスI-BEX(I-Secソブリン債インデックス)を比較します。

インド居住者の場合、S&P 500インデックス(INR)への投資は、リスクに見合った報酬を提供し、ボラティリティを低下させることでポートフォリオに安定性を提供する必要があります。効率的な多様化のために、S&P500はニフティ50と並行して動くべきではありません。

展開するような深刻なイベントでは、すべての株式市場が同じ方向に動き、多くの場合、債券市場も参加することに気づきました。したがって、多様化を目指す人はこれを覚えておく必要があります。

I-BEX金指数は、リスクプレミアムを測定するために使用されます。 S&P 500 TRI INRからの居住者のインド人のリターンは、金箔指数からのリターンをはるかに上回っている必要があります。そうでない場合、リスクは正当化されません(どちらも同じ方法で課税されます)。

分析を開始する前に、NFO期間中にMotilal Oswal S&P500インデックスファンドに投資することを急ぐ必要はありません。費用比率は不明です。 AUMは不明です。トラッキングエラーは不明です。

このインデックスファンドは、ICICI USBluechipまたはFranklinUS Feederファンドよりも安価であると予想されますが、そのメリットはトラッキングエラーによって異なります。このS&P 500インデックスファンドは、スモールキャップインデックスファンドやミッドキャップインデックスファンド(またはニフティ500インデックスファンド)よりも、MotilalOswalが提供するはるかに便利なサービスです。

ただし、ファンドは引き続き機能するはずです。待つことで購入の機会を逃してしまうのではないかと心配している人たちは、AMCの販売キャンペーンの真っ只中にいます。これが私たちが投資する唯一のお金であり、今が私たちが投資する唯一の時間であるように行動する必要はありません。

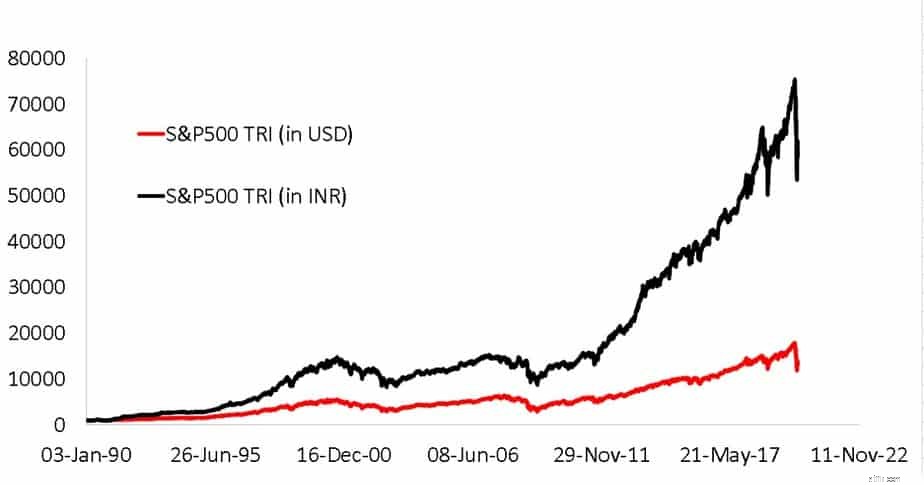

USDからINRへの為替レートがS&P 500の動きにどのように影響したかを見ると、非常に購入したくなるようです。ただし、これは目の錯覚であることを認識しておく必要があります。 1990年1月に行われた単一の投資の収益は、2020年4月に実現されました。

前に述べたように–レビュー:Motilal Oswal Nasdaq 100 Fund of Fund –長期にわたるUSD INR交換は、5〜6%のリターンをもたらす債券のように動作します。近い将来これを期待することは合理的ですが、毎回配信されない可能性があり、S&P 500USDよりもS&P 500INRのリターンが高くなる可能性があります。

まず、Nifty 50とS&P 500の相関関係を確認しましょう。5年、10年、15年のすべてのリターン(一括払い)を以下に示します。

2012年以降、5年間のNIftyリターンがS&P 500を大幅に下回っていることに注意してください。今後、役割が逆転する可能性があります。これは、Motilal Oswal S&P500インデックスファンドの潜在的な投資家が留意すべきことです。ファンドが発動しない場合でも、彼らは「国際分散のメリット」について話しますか?

状況は10年のデータでも同様ですが、15年のデータでは逆です。

ポートフォリオリスクを分散させるために、NIfty 50(=インドの株式)に加えてS&P500を使用することは合理的に正当化されます。ただし、最近のバイアスを取り除き、S&P 500が将来的にパフォーマンスを低下させ、その多様化の役割を果たす可能性があることを理解する必要があります。

S&P 500インドルピーの一括収益は、必ずしもS&P500米ドルを超えるとは限らないことに注意してください。これは、為替レートが常に直線的に上昇するとは限らないためです。

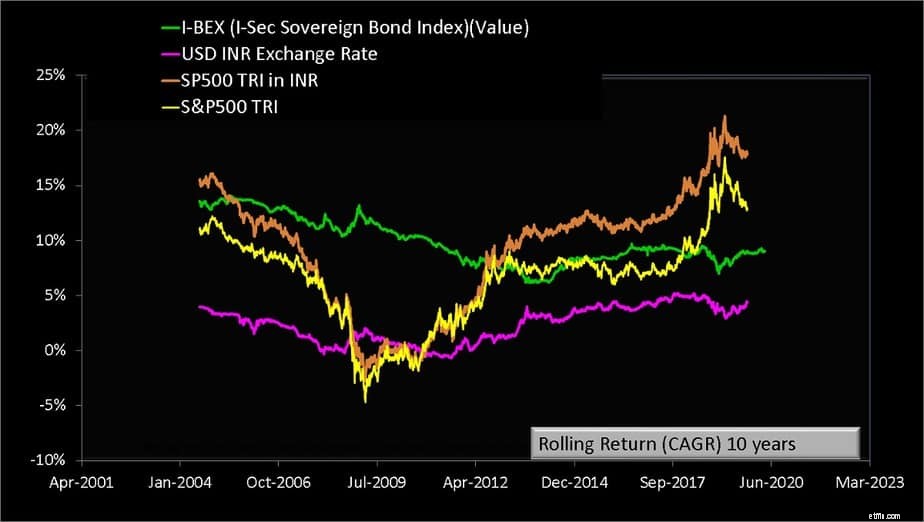

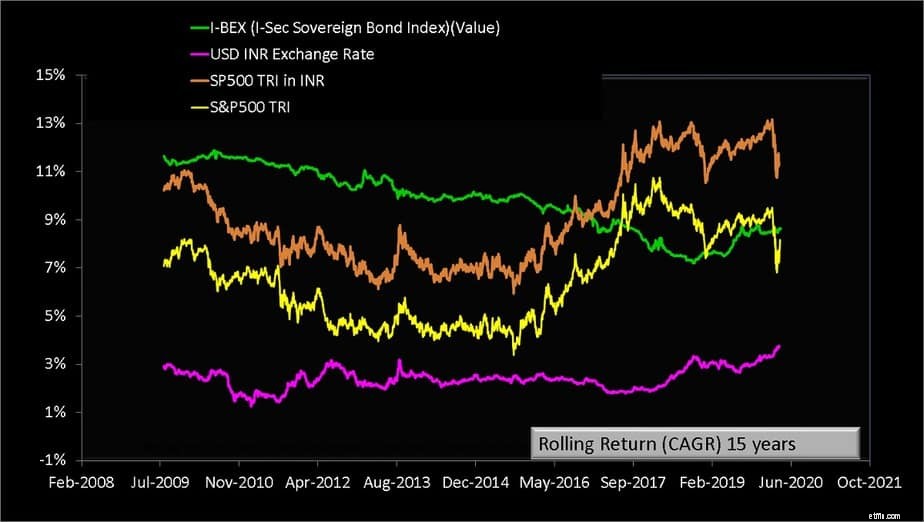

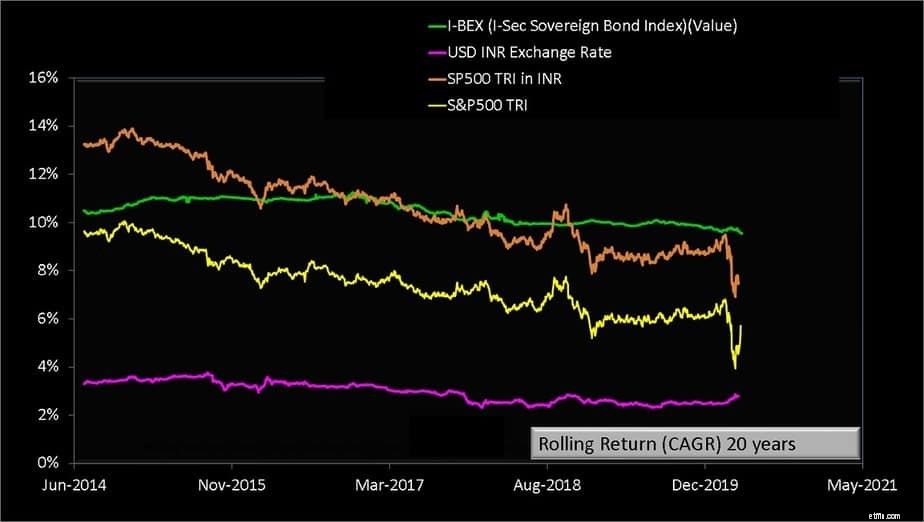

S&P 500(INR)への投資が理にかなっているためには、下のグラフのオレンジ色の線が緑色の線よりかなり上にあるはずです。 USDINRの為替レートからのリターンも表示されます。

以下のサイクルを見つけることができる人にとって、S&P500のリターンは将来低くなる可能性があります。多分サイクルがなく、多分リターンが改善するかもしれません。誰も知らない。

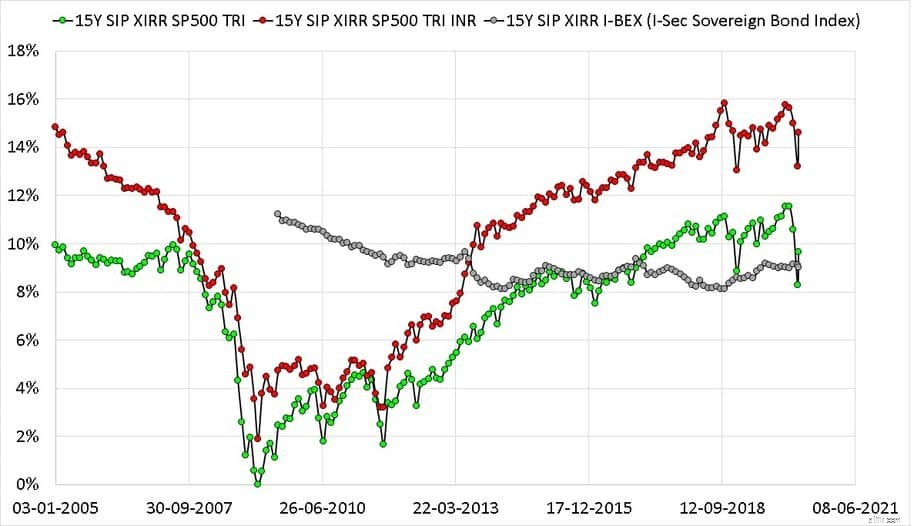

S&P 500 INRが提供するリスクプレミアムは、10年と15年の両方のデータから観察できる最近の現象です。

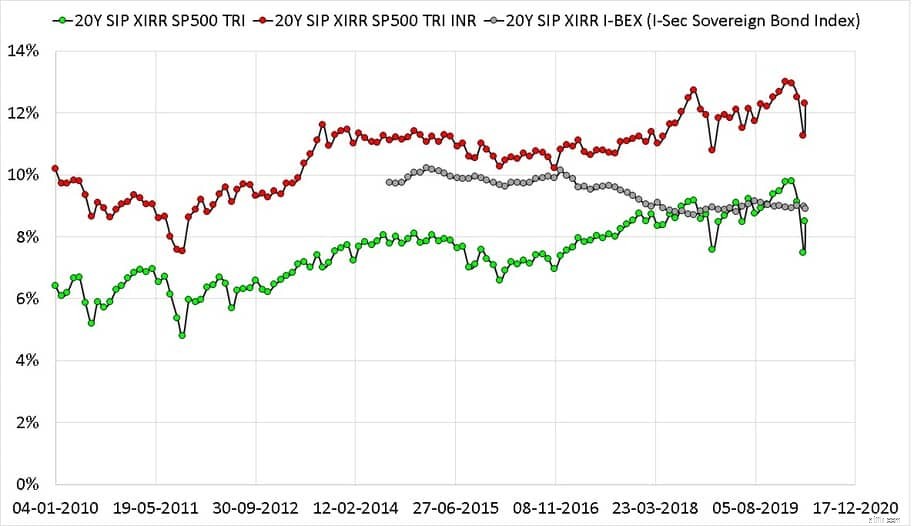

ただし、20年間のデータ(2014年6月から2020年4月までの投資期間)は、有望な状況を描くものではありません。緑の線が下を向いていても、オレンジはより速く下に移動する可能性があります!

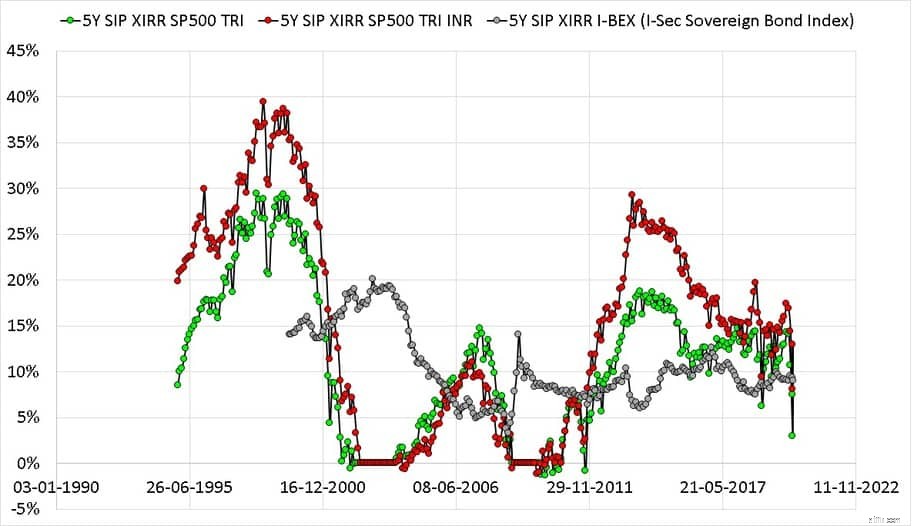

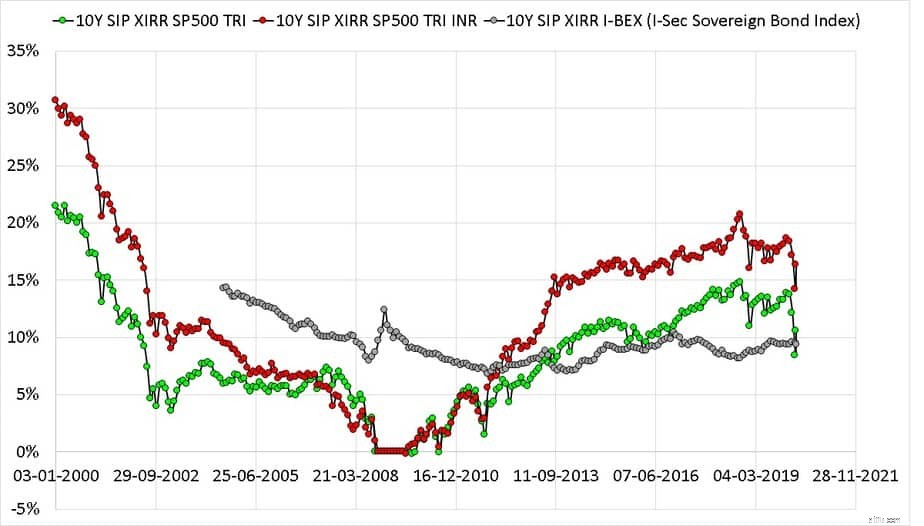

ローリングSIpリターンを見て、リスクを正当化するために赤い点が灰色の点の上にあるはずです。 0%のデータポイントに注意してください。これらは、負のまたは不確定なリターンを持つSIPウィンドウです。

リスクを高く評価し、利益の測定方法を理解している人は、Motilal Oswal S&P500インデックスファンドへの投資を検討できます。長期投資家は投資する前にしばらく待って見守ることができます。迅速な回復を望んでいて(そうではないかもしれません!)、すぐに利益を計上したい(スラブごとに課税される)場合は、NFO期間に投資することができます。