米国株の購入に関心がある場合、またはすでに投資している場合、これは、さまざまなエクスポージャーがポートフォリオのリスクとリターンにどのように影響するかを示しています。 1996年9月から2020年4月までのINR(配当を含む)およびSensex(配当を含む)データのS&P 500を使用して、さまざまなポートフォリオの組み合わせを調査します。

S&P 500のエクスポージャーが10%から50%の範囲で、10年、15年、20年の投資期間を検討します。インドの投資家は、Motilal Oswal S&P 500インデックスファンドを介してS&P 500に投資できるようになりましたが(レビュー:これからどのようなリターンが期待できますか?)、この分析では米国の株式の代理としてのみ使用されます。 Nasdaq100またはその他のフィーダーファンドでの結果も同様であるはずです。

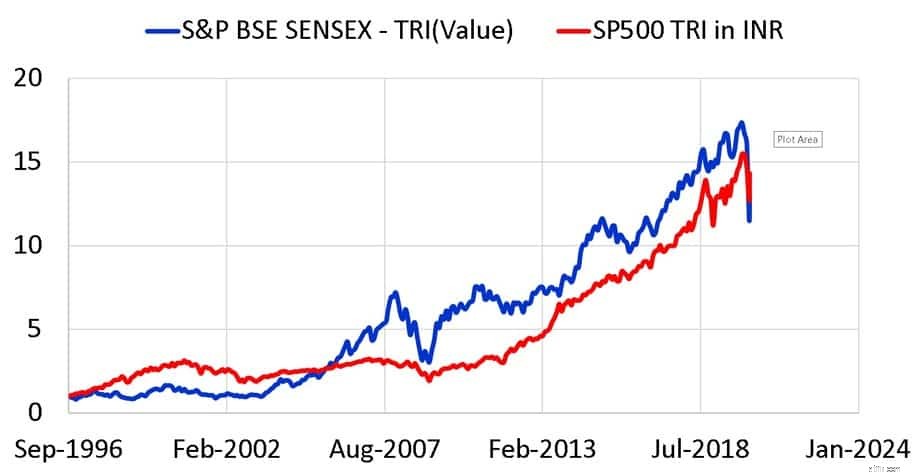

完全なデータセット(月次)は上にあります。 S&P 500(米ドル)のリスクを軽減および緩和する上で、為替レートがどのように重要な役割を果たしているかに注目してください。明らかに、赤い線は青い線よりもはるかに揮発性が低いです。

赤い線をどんどん追加していくと、Sensex(青い線だけ)だけに投資するのではなく、(上記のデータセットの)ボラティリティが低下します。リターンはタイミング運によって異なります。つまり、投資が行われた一連の月によって異なります。

ここで、1996年9月から2011年9月までの15年間の投資期間(初回実行)とS&P 500への10%のエクスポージャーを検討します。これを100%のSensex投資と比較します。毎月の投資額は毎年5%の割合で増加すると想定されています(これは結果に影響を与えません)。

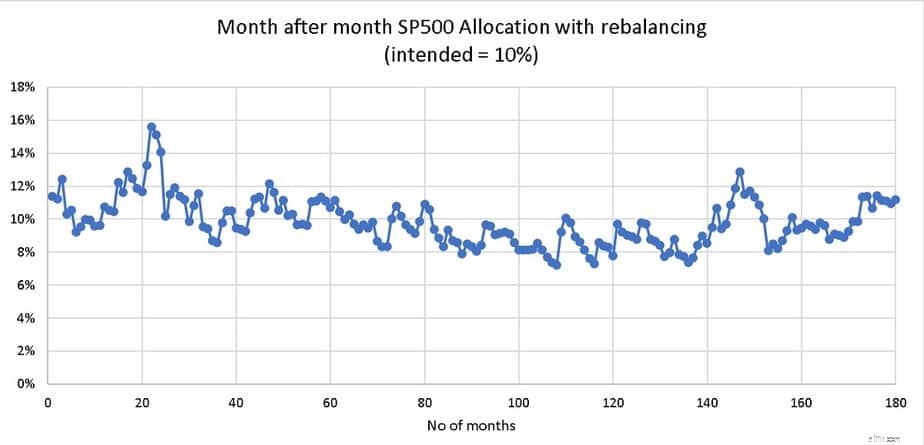

ポートフォリオは毎年リバランスされます。多くの投資家は、5%や10%などの「小さなエクスポージャー」はバランスを取り直す必要がなく、そのままにしておくことができると考えています。この見方は正しくありません。これが、S&P 500への10%のエクスポージャーが、毎年のリバランスを伴う1回目の実行中に毎月変動する方法です。

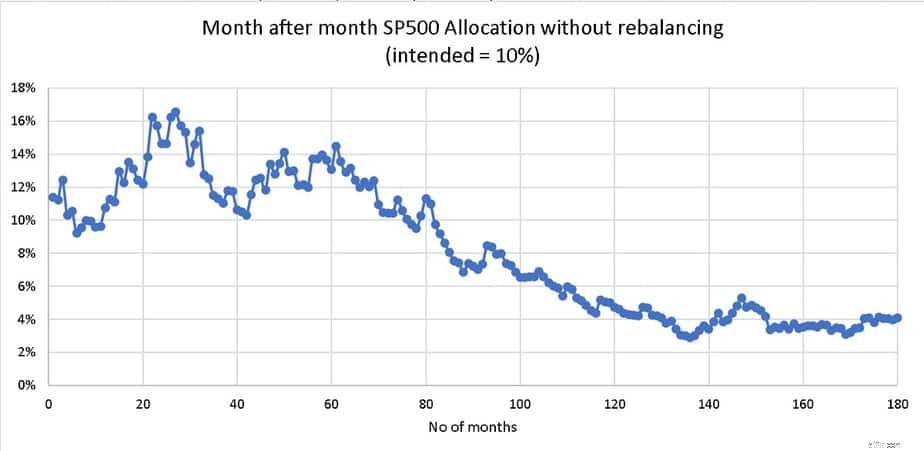

定期的にエクスポージャーを10%に下げる(または上げる)には、リバランスがいかに重要であるかに注目してください。これを行わないと、以下に示すように、1回目の実行で露出がドリフトします。

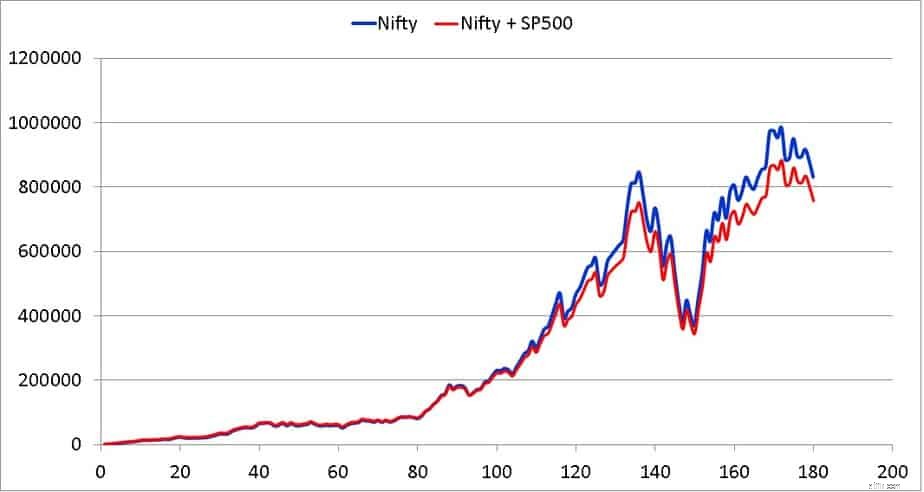

S&P 500へのエクスポージャーが20%または30%の場合、リバランスしないことの影響を想像するのは難しいことではありません。毎年のリバランスと投資の5%の増加を伴う最初の実行(1996年9月から2011年9月)では、これが方法です。ポートフォリオは進化します。

この時点以降のすべての画像は、Sensexを誤ってNifty(習慣の力)と呼んでいます。エラーとご不便をおかけして申し訳ございません。

1回目の実行でのSensexのみのポートフォリオのXIRRは16%であり、90%のSensex + 10%のS&P 500ポートフォリオは14.8%です。 リターンの差を定義します (S&P 500ありのXIRR–なしのXIRR)-1.2%。

90%Sensex + 10%S&P 500ポートフォリオは、Sensexのみのポートフォリオよりもボラティリティが4%低くなっています。つまり、ビートは96%です。このデータは1回目の実行用です。

2回目の実行は1996年10月から2011年10月までです(15年のウィンドウを1か月ロールオーバーしました。上記の数値を計算し、1996年11月から2011年11月までの3回目のラウンドに進みます。105回の実行があります。 。

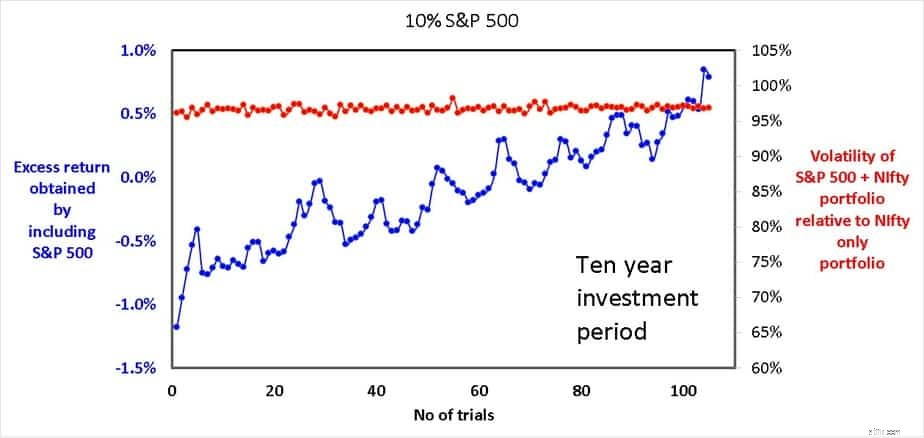

S&P 500(S&P 500を含むXIRR –なしのXIRR)と105回の実行の相対ボラティリティ(ベータ)を含めることによって得られる超過リターンを以下に示します。

平均ベータは97%です。最小超過リターン(10%S&P 500を含むことの最悪の利益)は-1.18%であり、最大超過リターン(10%S&P 500を含むことの最良の利益)は0.8%です。リバランスとトラッキングのエラーおよびファンドの費用比率に関連する税金と出口の負荷は含まれていないことに注意してください。これにより、最終的な収益の約2%が控えめに奪われる可能性があります。 明らかに、10%のS&Pエクスポージャーは、検討対象のデータセットに大きなメリットはありません。

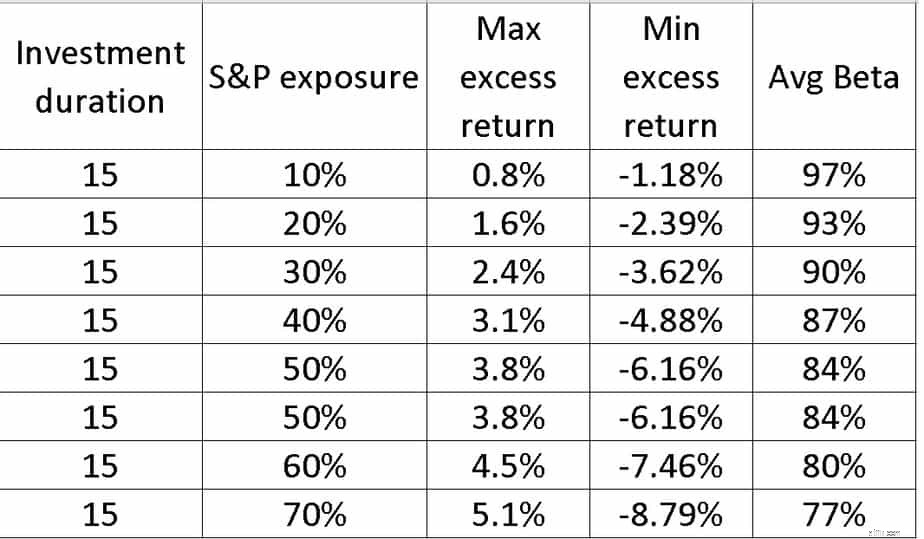

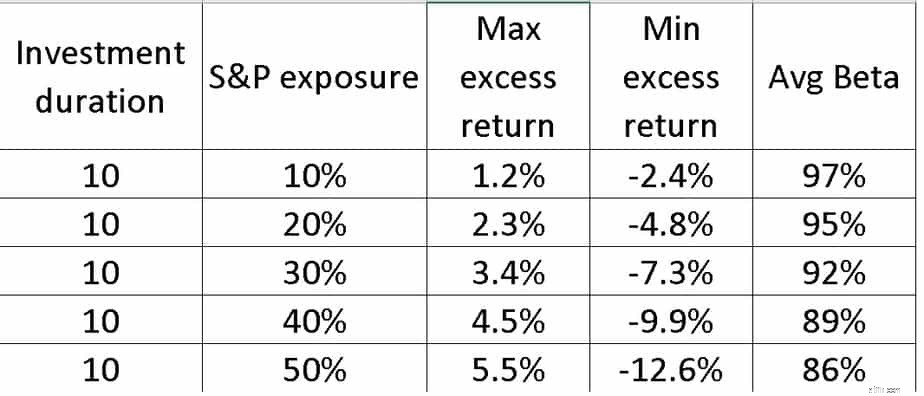

10年および15年の投資期間におけるより高いエクスポージャーの影響を以下に示します。

S&P 500のエクスポージャーが高くなるにつれて、ポートフォリオの変動はますます少なくなりますが、スプレッドは最大の利益と最小の利益を賭けて増加することに注意してください。 30%のエクスポージャーでさえ、維持費(資金支出比率、税金、出口負荷)を正当化できない場合があります。 10年間の投資期間のデータを以下に示します。

このスプレッドは本質的に一連のリターンリスクの現れであり、言い換えれば、物事がうまくいくこともあれば、うまくいかないこともあります。市場のタイミングを計るのと同じように、分散投資はリスクを下げることがよくあります。ただし、絶対報酬が高いほど、コイントスになります。

毎年のリバランスの代わりに、移動平均に基づいてリバランスしてリターンスプレッドを下げることもできますが(低くすることで解消することはできません)、コストと労力を正当化するためにかなりのエクスポージャーが必要になります。続きを読む:市場のタイミングは機能しますが、私たちが想像した方法では機能しません!

このすべての問題に値する国際ファンドを介した個別の米国株式エクスポージャーですか、またはParag Parikh Long TermEquityやAxisGrowth Opportunitiesなどのファンドに固執し、リバランスや税金の手間をかけずに「ある程度の」米国株式エクスポージャーを取得する必要があります(ただし、ファンド管理手数料は高くなります) ?続きを読む:Axis Growth OpportunitiesFundとParagParikh Long Term EquityFundの比較。

米国のエクイティを含めることの主な利点は、ポートフォリオのリスクを低減し、関連するマネージドでそれを達成できることです。ただし、ほとんどの投資家は怠惰であり、分散化によって投資リスクとともに投資収益が低下する可能性があることをわざわざ教育することはありません。彼らは何か輝くものを見て、その行動の一部を望んでいます。これは混乱と混乱につながるだけです。 「多様化のメリット」には継続的なメンテナンスが必要です。

国際株式に投資するインドのミューチュアルファンドを購入することは、専用の国際エクスポージャーを使用するほど効率的にリスクを下げることはできないかもしれませんが、それははるかに簡単です!私の投票はより簡単なオプションです。