投資家は、株式、株式、または非株式投資信託の最近の損失を利用することにより、キャピタルゲインからの納税義務を合法的に減らすことができます。 減税の収穫のルールは次のとおりです。 わかりやすい例で。現在の会計年度の最後の週は、減税の収穫の最後のチャンスを提供しますが、この記事で説明されているキャピタルゲインに対するキャピタルロスのルールは常に有効です。

作者について :Sriram Jayaramanは、SEBIに登録された手数料のみの投資顧問です。インドの大手IT企業で27年間働いた後、彼は経済的自立を達成し、早期に退職して手数料のみのアドバイザーになりました。あなたは彼のウェブサイトarthagyan.comを介してSriramに連絡することができます

所得税のいくつかの基本的な定義から始めましょう。所得税の用語に精通している場合は、このセクションをスキップできます。

このキャピタルゲインをどのように下げるか、相殺することができますか?

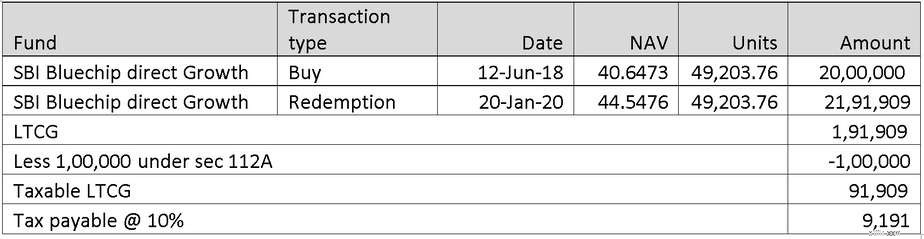

これを理解するために例を見てみましょう。 ケース1: AkashはRsを投資しました。 SBIBluechipの20Lakhsは、2018年6月12日にDirect-Growthに資金を提供しました。彼は2020年1月20日にそれを売却しました。

エクイティミューチュアルファンドへの投資が想定損失になっているときに、Akashが現在の環境で税金を節約する方法はありますか?彼がRsを失った場合、答えはイエスです。別の投資信託で91,909、彼はRsのLTCGに対してそれを相殺することができます。 91,909。

これは減税の収穫と呼ばれます: 会計年度の実現キャピタルゲインから税金を相殺するために、想定損失を実際の損失に変換します。

彼は2020年1月22日にNAV80.15でUTINiftyインデックスファンドDirGrowthを購入しました。投資額は10ルピーです。 NAV54.67でのこれの現在価値はRsです。 6,82,096。想定損失はRsです。 3,17,903。 Akashは、このファンドの保有部分の一部をRsに等しい損失で売却することができます。 91,909。彼がこの損失を計上すると、それ以上の納税義務はありません。彼は償還収益を同じファンドまたは別のファンドに自由に再投資できます。

ケース2: Raviは2。5年前にFranklinLowdurationファンドに投資しました。彼は、インデックス作成のメリットを利用できるように、3年が経過するまでそれを保持するのが好きです。ただし、ファンドのパフォーマンスは過去数か月間悲惨であり、いくつかのデフォルトがNAVに達しました。ただし、売り切れた場合は、避けたい利益に対してSTCGを支払う必要があります。彼はどうやってこれを達成することができますか?彼はまた、彼が1年以内に購入したHDFCインデックスの気の利いたファンドに投資されており、彼にとっては名目上の損失になっています。彼はそれらの両方を売ることができます。フランクリンの低期間ファンドのSTCGは、HDFCインデックスの気の利いたファンドのSTCLと相殺することができます。

ケース3: Navinは、2018年10月11日に51.15のNAVでQuantum長期株式ファンドを購入しました。彼はそれを償還することを決定しました。彼は2020年3月19日に36.36のNAVでそれを償還することに成功しました。それによってRsの彼の投資。 5万ルピーはRsのLTCLをもたらしました。 1.44万ルピー。彼はRsのSTCGを持っています。債務ミューチュアルファンドの売却から1.5万ルピー。彼はSTCGを使用してLTCLを開始できますか?いいえ。これは所得税の規則により許可されていません。彼は、STCGではなくLTCGに対してのみLTCLを開始できます。彼は、給与などの他の収入源に対してLTCLを相殺することはできません。ただし、彼は最大8年間LTCLを繰り越すことができます。彼が将来の8年間のいずれかで1.44LakhsのLTCGを作成した場合、それは現在のLTCLと相殺することができます。

この記事では、ほんの数例について説明しました。その他の例は、所得税のWebサイトでチュートリアルとして入手できます。