ミッドキャップファンドとスモールキャップファンドは変動しやすいことはよく知られています。彼らは迅速に恒星のリターンまたは損失を提供することができます。投資家が中型および小型の投資信託からの利益を戦術的に計上することは理にかなっていますか?調べてみましょう。

アナリストとして、戦術的な資産配分または市場のタイミングの主な目的は、ポートフォリオのリスクを下げることです。より高いリターンは、望ましい副作用にすぎません。投資家としての主な目的は、目標の期限が近づくにつれてポートフォリオの成長のボラティリティを下げることです。また、過去の戦略をテストする場合、戦術戦略と「毎月購入」戦略のリターンの違いは、調査期間中に市場が暴落したかどうかによって異なります。リスクの違いは、市場の浮き沈みとはほぼ無関係です。

利益予約戦略を立てる前に考慮すべきことがたくさんあります。以下では、「毎月購入して保有する」ミッドキャップまたはスモールキャップファンド(より良い言葉を求めて体系的な投資)とミッド/スモールキャップ+ラージキャップの戦術戦略を比較します。

つまり、市況に応じて、ミッドキャップファンド(またはスモールキャップファンド)からラージキャップへ、またはその逆への戦術的配分を検討します。これにより、エクイティが維持されます。投資家ポートフォリオの債券資産配分は変更されません。エクイティ部分の時価総額のみが異なります。

以前のすべての戦術的資産配分研究で通常行われているように、私は出口の負荷と税金を考慮していません。 2つの理由(1)ここでの体系的なポートフォリオにはそれらとは異なりエクイティしかありません(2)私の目的は戦術的な動きがどのようにリスクを下げるかをチェックすることです。投資家が税金を恐れて利益を計上することを望まない場合、彼らは損失を被る必要があります。ケーキを食べて食べることはできません。

2005年4月1日から43回の10年間のバックテストを検討し、Nifty Midcap 150 TRインデックス、Nifty Small Cap 250 TRインデックス、およびNifty 50TRインデックスを使用しています。アクティブファンドを使用すると、戦術的な利益予約のメリットが低下する可能性がありますが、バックテストでそれらを使用するとバイアスが発生します。繰り返しになりますが、投資家はケーキを食べて食べることはできません。

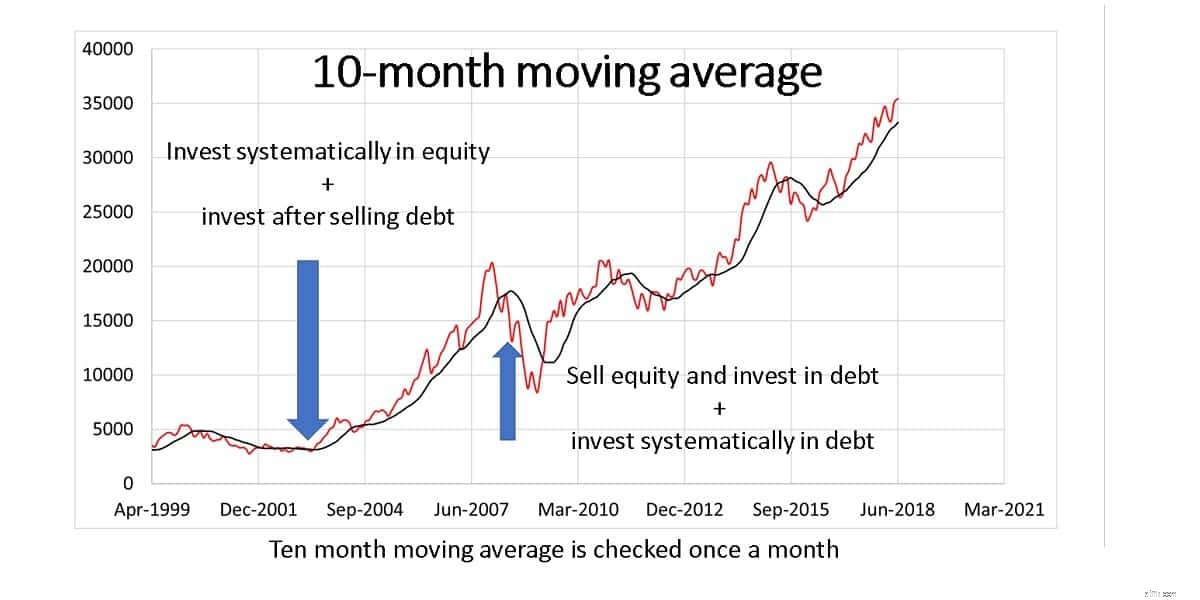

読者は、私が10か月の移動平均(10 MMA)を使用して詳細な戦術的資産配分分析を行ったことを思い出すかもしれません。詳細については、この記事を参照してください。これが関連する画像です。この調査では、エクイティをミッドキャップまたはスモールキャップに置き換え、デットを気の利いた50に置き換えます。

以下の方法の要点のみを提供します。 (1)シングル10 MMAと(2)ダブル10MMAの2つのアプローチを検討します。

月初めのミッドキャップ指数の価格を見てください。過去10か月の平均価格を上回っている場合は、ミッドキャップのみを購入し、既存のNIfty 50の持ち株を売却して、ミッドキャップに投資します。一方、現在の価格が10 MMA未満の場合は、すべてのミッドキャップの持ち株を売却し、Nifty 50に投資し、引き続きNifty50に投資します。この方法をミッドキャップインデックスのSIPと比較します。同じ戦略が小型株指数にも使用されます。

この場合、MidcapとNifty 10MAAの両方の決定を下します。

ミッドキャップ価格>ミッドキャップ10MMA またはの場合 気の利いた価格>気の利いた10MMA、ミッドキャップを購入し、既存のニフティの持ち株を販売し、それと一緒にミッドキャップを購入します。

ミッドキャップ価格<ミッドキャップ10MMA またはの場合 Niftyの価格

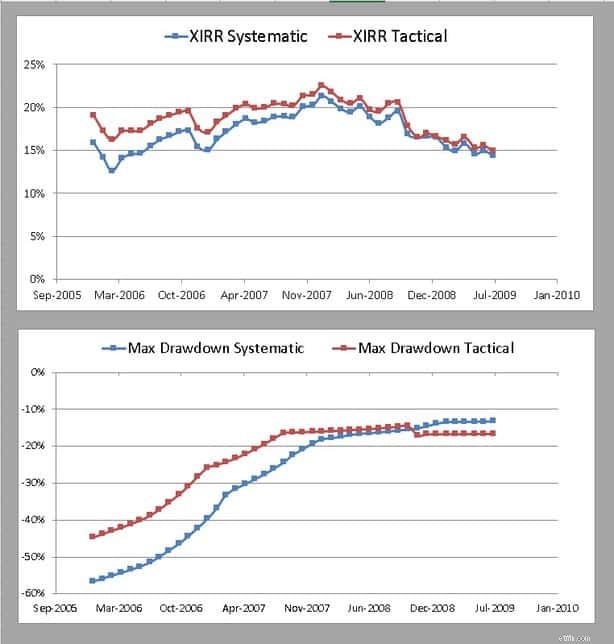

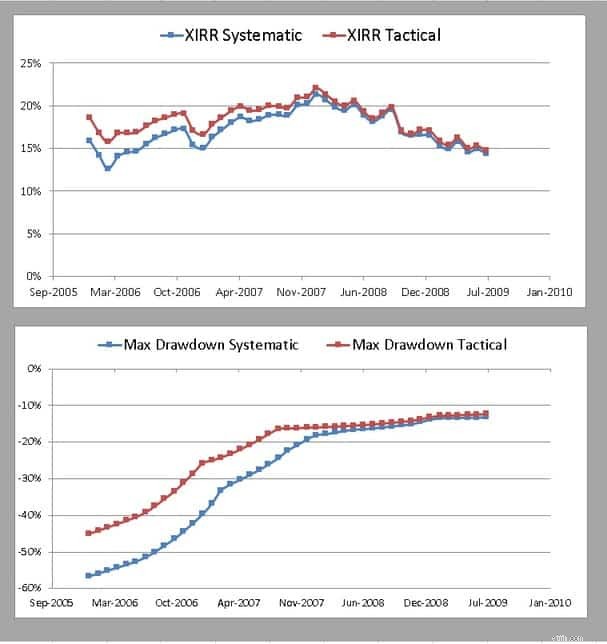

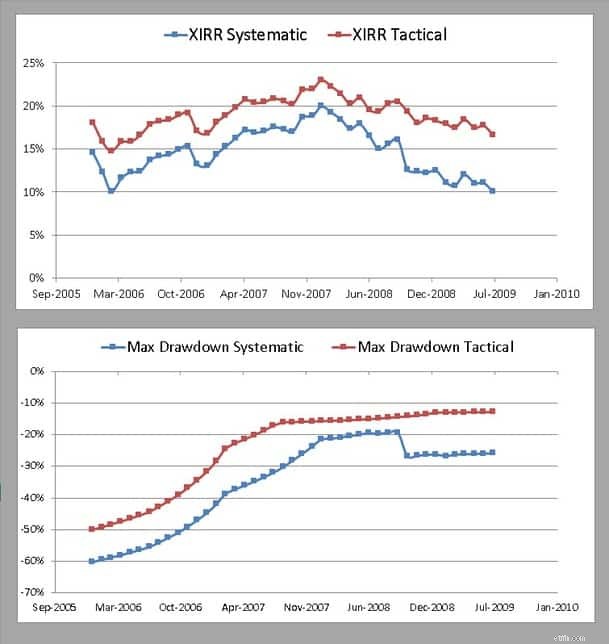

まず、43のバックテストについて考えてみましょう。上のパネルは、年間収益XIRRの比較を示しています。戦術戦略は常にうまくいっていることに注意してください。アウトパフォーマンスの量は、ウィンドウが市場の暴落を見たかどうかによって異なります。下のパネルはポートフォリオのドローダウンを示しています。それがピークからの最大の低下です。通常、戦術戦略はピークからの低下が少なくなります。他の方法の同様のグラフは、これ以上の解説なしで以下に示されます。

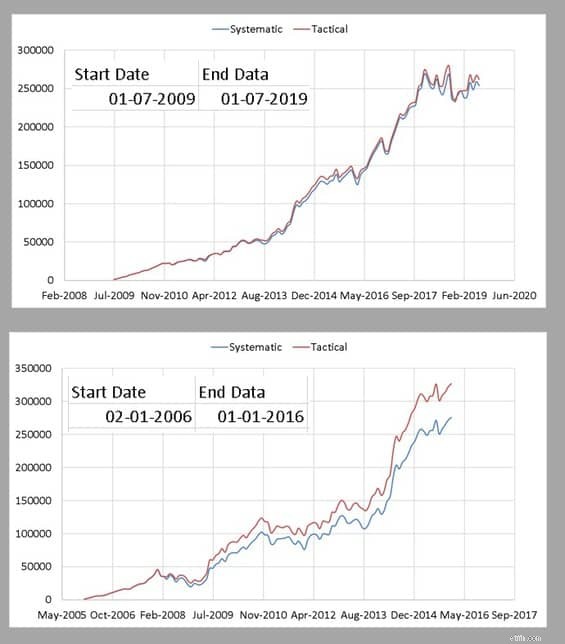

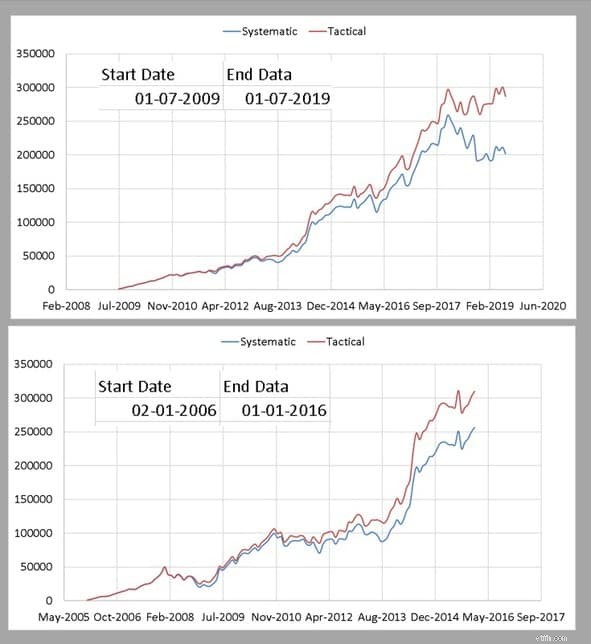

次に、2つのポートフォリオ成長チャートを見ていきます。 43のそのようなインスタンスが上記でコンパイルされていることに注意してください。

2つの10-MMA(Midcap150とNifty50の両方)を使用する場合、リターンのアウトパフォーマンスはわずかに低く、リスクのアウトパフォーマンス(下のパネル)はわずかに高くなります。

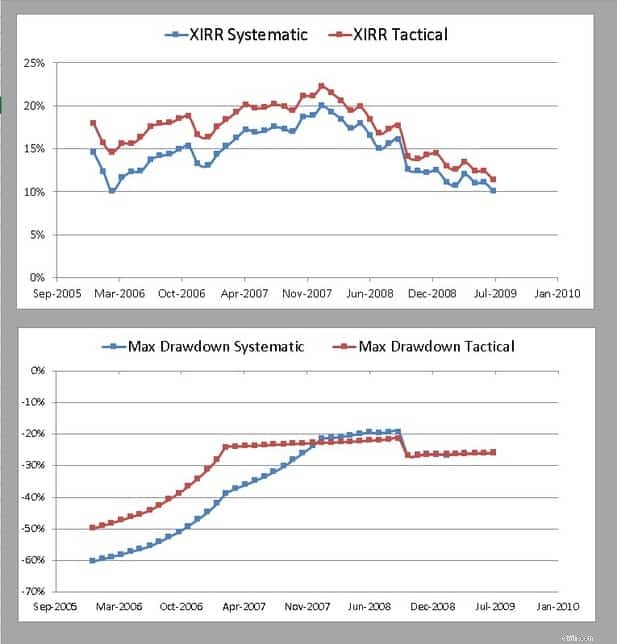

スモールキャップからの利益を予約することの利点は、ミッドキャップよりも高いことに注意してください。

スモールキャップミューチュアルファンドを持たないことをお勧めしますが、そのような場合は、まず、スモールキャップミューチュアルファンドがこのベンチマークを上回っていることを確認してください。そうです、私は上記の利益予約戦略をお勧めします。 続きを読む: 6人の一貫した小型投資信託パフォーマー

ミッドキャップミューチュアルファンドにも明らかなメリットがありますが、ここでは投資家は上記よりもポートフォリオ管理と資産配分の基本をよりよく理解する必要があります。だから私は皆にそれをお勧めしません。ただし、これは明確なターゲットコーパスを持つ人々に利益をもたらします。

そのような利益の予約の代わりに、大中型のファンドまたは中型および中型のファンドを使用してみませんか?前者にはい。後者ではリスクが大きすぎて、戦術的なプレーが必要だと私は思います。 どう思いますか?これを試してみませんか? ミッドキャップファンドからの利益予約

シングルMMA戦略(ミッドキャップ)

ダブルMMA戦略(ミッドキャップ)

小型ファンドからの利益予約

小型ファンドからの利益予約シングル10MMA(スモールキャップス)

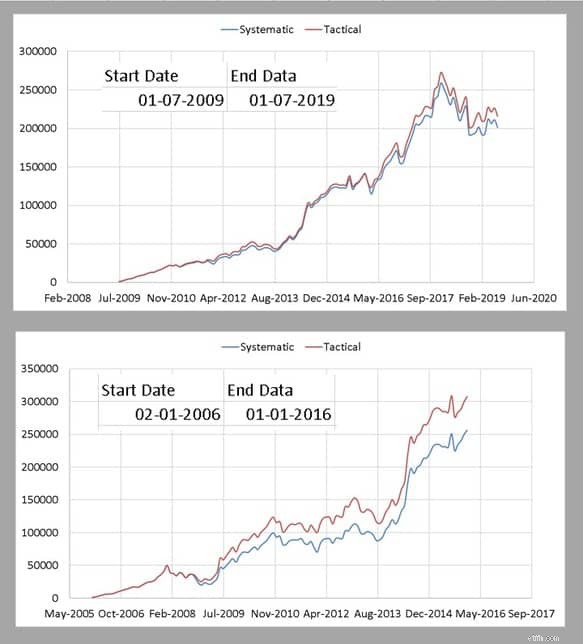

これは43のバックテストの例のうちの2つです。

これは43のバックテストの例のうちの2つです。

ダブル10MMA(スモールキャップス)

最後に、2つのサンプルバックテスト。

最後に、2つのサンプルバックテスト。

中型株と小型株の投資信託からの利益を計上する必要がありますか?

中型株と小型株の投資信託からの利益を計上する必要がありますか?