過去数年間で、スマートベータファンド、セミパッシブファンド、またはインデックスファンドのローンチが相次ぎ、少しひねりが加えられています。ボラティリティ、品質、勢い、ウェイト、キャップに合わせて調整–お好きなものをお選びいただけます。最新のスマートベータNFOの1つは、ABSL Equal Weight Nifty50インデックスファンドです。

新しいコンセプトのようですね。まあ、それは本当に新しいものではありません。このアイデアの最初のファンドはすでに3.5です。年です。

コンセプトは実はとてもシンプルです。

時価総額で上位50株を取得し、すべてに均等に投資します。つまり、50株にそれぞれ2%ずつ投資します。バイアスはまったくありません。ポートフォリオがどのようになるか想像してみてください!

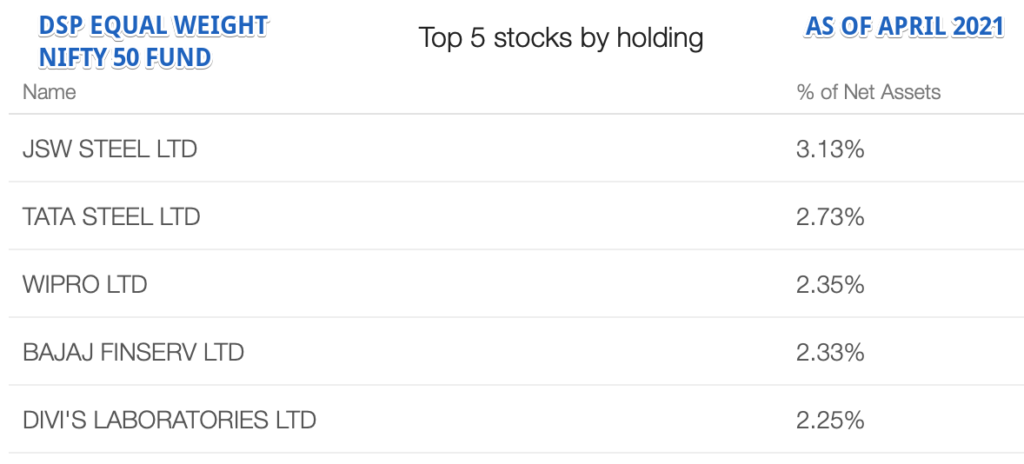

参考までに、以下はDSP Equal Nifty50インデックスファンドの上位5銘柄です。

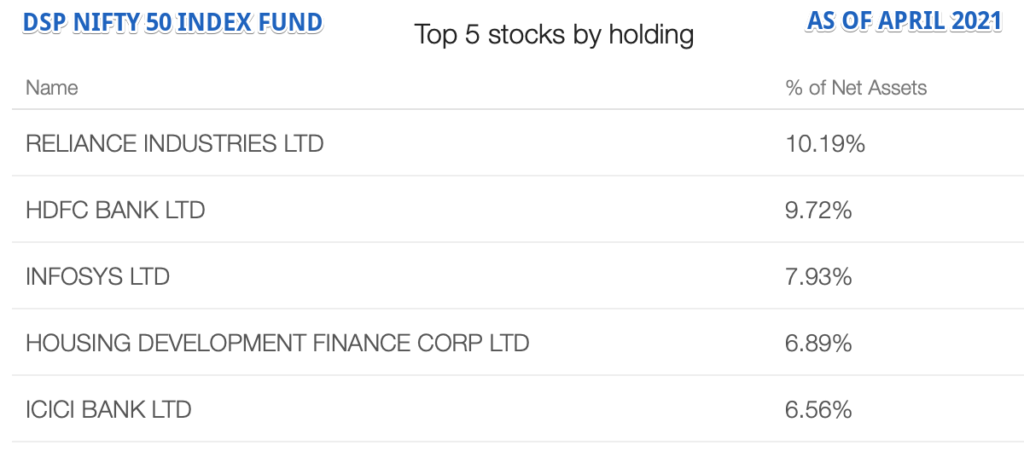

対照的に、時価総額で上位50社でもあるNifty 50などのインデックスは、時価総額の比率に投資します。これがDSPNifty50インデックスファンドの構成です。

50銘柄のセット全体が同じであることを忘れないでください。異なるのは、重みだけです。 それでも、チョークとチーズのように見えますね!

注:リバランスは均等加重ファンドに対して四半期ごとに行われるため、2%未満または2%を超える値が表示される場合があります。いずれにせよ、完璧な2%の重みは不可能です。

Nifty 50内の小規模な時価総額企業も、最大の時価総額企業と同じように尊敬されています。

等しい重みのNifty50のもう1つの約束は、セクターの集中を減らすことです( true )、より多様化をもたらします( true )そしてポートフォリオのリスクを軽減します(ほとんどの場合、より長い時間枠に当てはまります 。

しかし、より大きな議論が押し進められているのは、等しいウェイトのNifty 50は、その基本インデックスであるNifty50よりも投資家に高いリターンを提供するということです。

話は、これまでのところ、これはチェックアウトしていません。見てみましょう。

エクセルシートだけでなく、実際に存在するスペースにある既存の資金を利用して、どのように進んだかを確認します。

明らかな理由から、ローリングリターンの計算を使用しています(データ提供– PrimeInvestor)。

また、ローリングリターンの観測を最年少のファンドであるDSP Equal Nifty 50 IndexFundに限定しました。それはたった3。5年前からあり、時間の偏りを避けるために、すべての観測はその期間に限定されています。

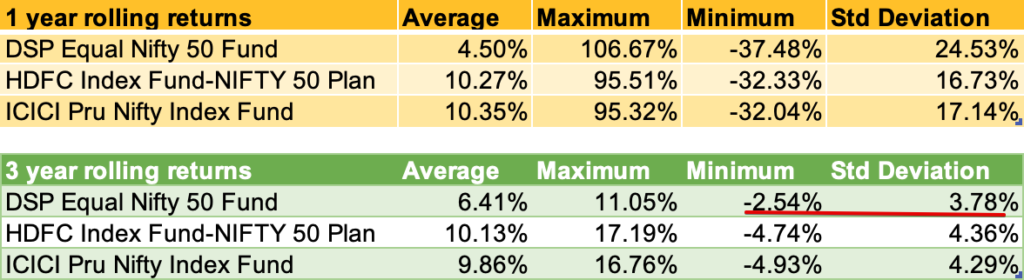

DSP Equal Weight Nifty50とHDFCおよびICICIPruからのNifty50インデックスファンドの1年および3年のローリングリターンについては、以下の比較を参照してください。

期間の結果のほとんどを構成する平均数に焦点を当てる必要があります。最大値と最小値はエッジケースであり、それを取得するには非常に幸運または不幸である必要があります。

3年間のデータポイントを使用すると、低下と標準偏差が低くなります。これまでのところ、Nifty50よりも少し安全です!

等重量のアイデアを見る正しい方法は、それをより多様なオプションと見なすことです。それでより高いリターンを追いかけたいのなら、あなたは失望するかもしれません。

これは、Equal Weight Nifty 50IndexのNSEページです。

あなたと私の間 :Equal Weight Nifty 50のアイデアについてどう思いますか?