長い間、ミューチュアルファンドハウスはエクイティを上向きに売ることに忙しく、大、中、小、またはマルチキャップファンドがエクイティに飢えたポートフォリオにとってどのように重要であるかを示しました。彼らは配分については正しかったが、市場がこれらのポートフォリオに与えた深いストライキを推測することはできず、投資家は株式に投資すべきかどうか疑問に思った。

ほら、私たちは利益を愛していますが、損失を2倍嫌っています。

最後に、相互資金会社は、投資家のこの本当の問題を理解しました。提供されているソリューションはマルチアセットファンドです。

非常に簡単です。マルチアセットファンドは、ポートフォリオの損失の可能性/量を減らす方法でさまざまな投資タイプに投資することを選択します。それをしながら、それはまた立派な利益を生み出すことを目指しています。

目的は、完全なエクイティエクスポージャーよりも投資家にとって怖くない経験を生み出すことです。

メニューの資産/投資は次のとおりです。

ファンドは、上記のそれぞれに対する目標配分範囲を決定し、その配分を維持するためにその方法を実行します。これにより、ポートフォリオで過小評価または過大評価される資産クラスがなくなります。

これをさらに2つの部分に分割する必要があります。

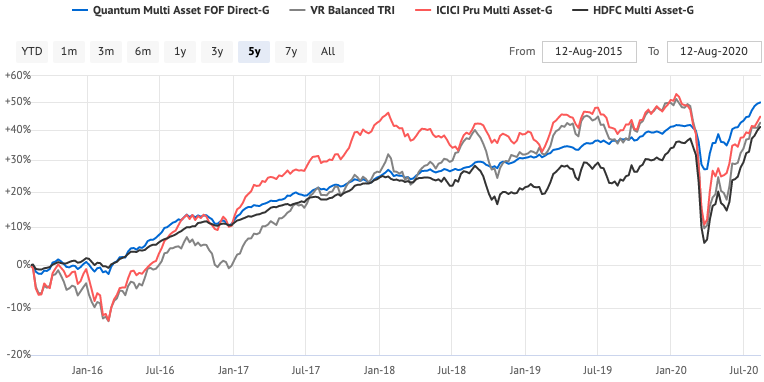

マルチアセットファンドは損失を減らしますか? はい、彼らがやります。実際、いくつかの既存のファンドは、1暦年の損失に直面していません。

彼らは立派な利益をもたらしますか? それは大きな議論になるでしょう。損失からあなたを守るものは、その目的を達成するために潜在的な利益を放棄しなければなりません。より多くのことを目指し始めるとすぐに、投資の短期的な一時的な損失を受け入れ始める必要があります。

3年以上にわたって、彼らはプラスのリターンを提供するためのより良い立場にあります。

Motilal Oswal Multi Asset Fundは最近、最初のオファーを終了しました。最新のNFOはNipponIndia Multi AssetFundのものです。

他の既存のマルチアセットファンドと比較して、2つのファンドには追加機能があります–インターナショナルストック。

International Stocksは過去数年間で非常に好調だったため、機会がどれほど儲かるかを示すためにバックテストを実行するポートフォリオはすべて勝者として出くわします。

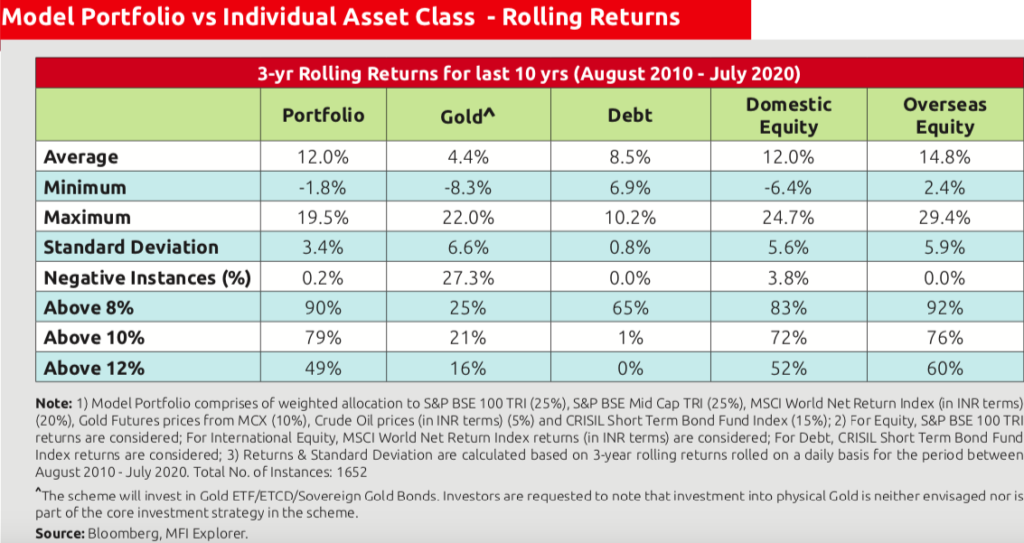

日本のファンドのプレゼンテーションでは、3年間のローリングリターン(割り当てに従って投資されたと仮定)が示され、平均リターンは12%です。これにより、ドローダウンの観点からポートフォリオのリスクが大幅に削減されます。

下の画像を見ると、私が言っていることがわかります。

最後のコラム–海外エクイティを見てください。モデルのすべての返品に責任があるようです。今後10年間の現実は異なる可能性があります。

ダイナミックアセットアロケーションファンドは、ポートフォリオでエクイティ、アービトラージ、債券のみを使用します。株式は通常、国内株またはインド株に限定されています。動的な性質は、ほとんどの場合、レーダー上の複数の要因に基づいて適切なレベルの株式配分を決定する機能です。

対照的に、マルチアセットファンドはより幅広い選択肢があります。ゴールド、その他の商品、国際株も使用できます。

マルチアセットファンドは通常、ファンドオブファンズとして構成されています。つまり、ファンドはファンドハウスのエクイティ、デット、またはゴールドスキームに投資します。マルチアセットファンドの主な仕事は資産配分です。原資産は実際の投資管理を行います。

この構造により、ファンドは債務ベースの課税の対象となります。購入から3年前に売却した場合、利益は限界所得税率に従って課税されます。 3年後に売却すると、コストインデックスが作成され、コストインデックスのゲインに対して20%の長期キャピタルゲイン税が支払われます。

マルチアセットファンドは、既成の分散ポートフォリオのようなものです。

マルチアセットファンドに投資することの大きなメリットの1つは、投資家にとって最も重要な仕事をすることです。つまり、アセットアロケーションを維持することです。

ただし、これにはファンドの費用対費用の比率が伴います。

彼らが請求するものは、すべてのリバランスのコストと税金を節約するのにも役立ち、最も重要なことに、彼らはそれを行うと主張することができます。バイアスが行動を決定し、次善の結果につながる可能性がある投資家とは異なります。

基本的に、あなたはコストと一緒に仕事を外部委託します。

私の見解では、この投資カテゴリは、資産配分が本当に重要であることを理解し、低コストでそれを提供できるファンドを望んでいる、厳格な日曜大工またはDIY投資家に有効です。彼/彼は最高のパフォーマーを見つけるために資金を比較することに興味がありません。

まあ、それは多くのことに依存します。

簡単にするために、投資の使命と実績に基づいていくつかを選択することができます。資産配分の仕事をする必要があることを忘れないでください。返品は後になります。

選択したファンドがファンドオブファンズである場合は、コスト/経費の比率にも焦点を当てることができます。

日本インドマルチアセットファンドのNFO に興味がある場合 これが私のコメントです。

今のところAVOIDと言います。基金が次の3年間でうまくいき、それが何を持っているかを示しましょう。その後、決定を下すことができます。