Motilal Oswal S&P 500インデックスファンドは、投資ポートフォリオに国際的な分散を提供することをテーマにした、Motilal OswalAMCからの今後の新しいファンドオファーです。

それには重要な理由があります。世界銀行によると、インドは世界のGDPの約3%のシェアを持っています。これは、国際的な多様化が、世界の他の地域の生産量の97%のバランスに参加する機会であることを意味します。

それだけでなく、別の利点もあります。 USDのINRの減価–平均してルピーはINRに対して毎年4%ずつ減価します。米国に投資することで、その通貨の減価償却番号を収益に追加します。

さらに、過去5年間、インドの株式市場は苦戦しました。それらは非常に不安定であり、現在の時点で1桁のリターンが低くなっています。

それに比べて、米国の指数は1桁台後半のリターンをもたらしましたが、ルピードルの為替レートの下落を考慮に入れると、リターンは2桁になります。

USAはほんの一例です。私は、2つの市場が同じ期間中に異なる振る舞いをする可能性があるという事実を述べることを唯一の目的として、返品について言及します。 統計によれば、それらはほとんど相関関係がないため、多様化の候補として適格です。

この文脈で、Motilal Oswal S&P500インデックスファンドNFOを評価します。

S&P 500指数は、ダウジョーンズ工業株30種平均およびナスダック100と並ぶ、米国の主要指数の1つです。

インドのSensex30またはNifty50について考えてみてください。これが、米国にとってのS&P500です。米国の株式市場に上場している大手企業と最大企業があります。

Nifty 50は、インドの株式時価総額の60%以上を占めています。 S&P 500インデックスは、米国の上場株式すべての時価総額の約80%を占めています。

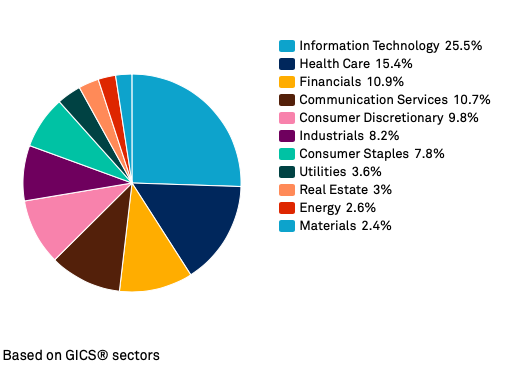

2つの主な違いは、S&P500がニフティやセンセックスよりもはるかに多様化されていることです。 S&P500のセクター分割を参照してください。

ニフティまたはセンセックスの別れはどのように見えますか。自分で調べてください!

ご存知のとおり、インドのBSE500またはNSE500インデックスは、インドの株式時価総額のほぼ全体を占めています。米国の同等のすべての市場指数は、ラッセル3000とウィルシャー5000です。

このファンドはパッシブファンドです。他のパッシブ戦略と同様に、S&P500インデックスの保有をまったく同じ比率で複製/ミラーリングします。

ミューチュアルファンドとして、それはあなたが少量を投資し、基礎となるインデックスへのエクスポージャーを取ることを可能にします。

リバランスとコストの遅延により、返品は追跡エラーの対象となります。

ナスダック100ファンドは、ナスダック100インデックスを複製/ミラーリングするパッシブファンドでもあります。このインデックスは、Nasdaqに上場されている非金融株のトップ100を表しています。

Nasdaq 100は、テクノロジーに重点を置いたインデックスであり、金融会社を避けています。

範囲が限られているため、より集中させることもできます。株式に対する個々のウェイトは、最大2桁になる可能性があります。たとえば、Appleは現在このインデックスに11%の割り当てを持っています。

対照的に、S&P 500インデックスは、最大の5つのインデックス構成要素の割り当てを7%に制限しています。

ナスダック100に集中すると、S&P 500よりもボラティリティが高くなり、一部の人が主張するように、報酬も高くなります。

最初に2番目の質問を取り上げましょう。なんで私達なの?アメリカには約があります。世界のGDPの23%。それだけでなく、S&P 500企業の米国以外の収入のシェアは40%以上です。これは事実上、ある種の世界的なインデックスです。

そうは言っても、他のファンドハウスが提供する国際的な分散のために考慮すべきいくつかの投資オプションがあります。現在、それらはすべて積極的に運用されているファンドです。次にいくつかの例を示します。

一部はフィーダーファンドです。つまり、それぞれの国またはマンデートに投資する別のファンドに投資します。この構造は追加のコストにつながり、収益を妨げると主張されています。

他のファンドは特定された市場に直接投資します。積極的に運用されているファンドであるため、パッシブファンドに比べて費用も高くなります。

対照的に、新しいオファリングはパッシブで低コストのインデックスファンドです。

すべての国際ファンドは、課税の目的で債務ファンドとして扱われます。これは、購入から3年以内に保有物を売却した場合、税率に応じて短期キャピタルゲイン税を支払うことを意味します。ただし、3年以上保有している場合は、コストのインデックス化が許可され、減額された長期キャピタルゲインに対して20%の税金しか支払われません。 (固定資産税との連携方法 )

長期キャピタルゲインのコストインデックス機能により、納税義務が大幅に軽減される可能性があります。

本当です。ファンドには実績がありません。しかし、それはユニークな製品です。インドには、S&P500インデックスに基づく同等のパッシブファンドは他にありません。

ただし、いくつかの事実があります。ファンドハウスは、ナスダック100ファンドを10年近く管理してきました。 Nasdaq 100 ETFの現在の費用比率は0.5%であり、FOFラッパーにはさらに0.1%があります(これらは直接プランのみです 。

トラッキングエラー(インデックスとファンドからのリターンの差の標準偏差)は、2019年12月に0.21%、2019年2月に0.13%でした。(出典:ファンドのファクトシート )

Motilal Oswal S&P 500インデックスファンドのAMCによって伝達された費用比率は、直接プランでは0.5%になります( Nasdaqファンドと同じ )。トラッキングエラーはNasdaq100と同様であると予想されます。

いくつかの適切に管理された企業のポートフォリオが十分に分散されているため、ポートフォリオに分散を追加するための説得力のあるオプションが得られます。

ただし、この特定のファンドのポートフォリオに必要な割り当て量を確認するため、または国際的な分散の観点から、ポートフォリオの要件にも注意する必要があります。

また、国際的に露出している他のファンドがあるかもしれません。それを考慮に入れてください。よくわからない場合は、アドバイザーと協力して適切な割り当てを決定してください。

NFOの段階で投資する必要はありません。これはオープンエンド型ファンドであり、いつでも投資できることを意味します。

投資を行う前に、ファンドの目論見書とスキーム情報文書を詳細に確認することを忘れないでください。ファンドハウスのウェブサイトや他の多くのオンラインチャネルで入手できます。

「 Rs500SIPを実行する」に陥ってはいけません ‘ファンドで。このような少量はポートフォリオに影響を与えることはなく、膨満感を増すだけです。

安全を確保してください!