今年もその時期です。あなたはあなたの節税投資証明を提出するか、あなたの給料、礼儀所得税を大幅に削減するようにリマインダーを持っています。あなたの心の唯一の質問-私は税金を節約するためにどこに投資しますか?節税型ミューチュアルファンドはあなたの助けになりますか?

今では、税金を節約する方法がいくつかあることを知っています。また、ELSSまたは節税型投資信託は、所得税法のセクション80Cに基づいて投資を行うために使用できる投資ポートフォリオの重要な部分になる可能性があることも知っています。

いいよ!しかし、投資する投資信託を節税する ?

そこにたどり着きますが、投資信託の節税の重要な機能のいくつかを簡単に要約しましょう 。

それで、どうすれば1つの石で2羽の鳥を殺すことができますか?つまり、税制上の優遇措置を得るだけでなく、あなたのお金をより良く混ぜ合わせることができます。

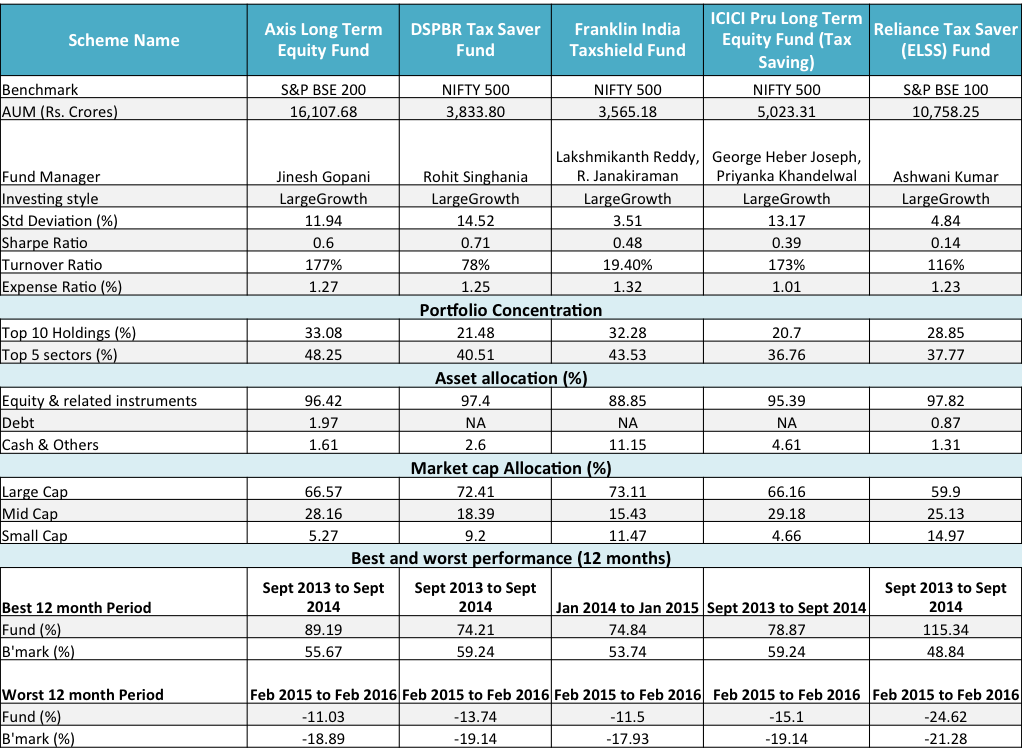

セクション80Cの下で節税の対象となる50以上の投資信託スキームがあります。区別するのは難しいです。投資決定を支援するために、5つの一般的なスキームのさまざまなパラメータを比較します。それらは(アルファベット順 ):

節税型ミューチュアルファンドのそれぞれが、その投資の最低80%をエクイティまたはエクイティ関連の投資に投資することが義務付けられているという1つの事実を理解するでしょう。

このような背景を踏まえて、上記の各スキームの投資目標を見てみましょう(最も曖昧なものから非常に具体的なものまで ):

Axis Long Term EquityFundの投資目的

主にエクイティおよびエクイティ関連証券の分散ポートフォリオから収入と長期的な資本増価を生み出すため。

DSP BlackRock Tax SaverFundの投資目的

実質的に企業の株式および株式関連証券で構成される分散ポートフォリオから中長期的な資本増価を生み出すことを目指すこと。

フランクリンインディアタックスシールドファンドの投資目的

このスキームは、投資の価値と成長スタイルのブレンドに従います。ファンドは、株式ピッキングへのボトムアップアプローチに従います。このスキームは、セクター間で分散された株式ポートフォリオと時価総額に投資します。

ICICI Pru Long Term Equity Fund(ELSS)の投資目的

ファンドは、大、中、小のキャップ株のブレンドであるポートフォリオを構成します。ファンドマネージャーは、市場の状況に応じて、ポートフォリオ内の大型株と中型株/小型株の比率を変更する場合があります。

Reliance TaxSaverの投資目標

大型株会社と中型株会社のバランスを維持しようとしています。潜在的なリーダーへの投資に努めます。中期(2〜3年)で高い成長が見込める企業に投資する。通常、ファンドには一度に2つまたは3つのセクターコールがあります。それらは主に新興市場のトレンドに沿ったものです。ポートフォリオのごく一部が逆張りの呼びかけに投資されています。スキームの発行済み株式のかなりの割合が、確信度の高い中堅企業に投資されています。多国籍企業(MNC)では、重要な割り当て/露出が行われています。国内、消費、防衛などのテーマに割り当てて、マクロベースでバランスの取れたポートフォリオを作成しようとします。

これは、さまざまなパラメータにわたる5つのスキームの比較です。

ソース :2018年1月に入手可能なUnovest、SchemeファクトシートおよびScheme情報ドキュメント。すべてのデータは、直接計画とそれぞれのファンドの成長オプションに関するものです。これらの節税型投資信託の直接計画は2013年1月1日に開始されました。

この比較により、いくつかの興味深い観察結果が得られます:

上記の節税ミューチュアルファンドのいずれかを選ぶことができますが、あなたの期待を書き留めて、それに応じて投資してください。

例 、あなたが積極的な投資家ではなく、大部分が安定していて変動の少ないファンドを探しているなら、フランクリンタックスシールドはその法案に適合します。市場全体に投資するという使命と、主に大型株のポートフォリオを備えているため、これは良い選択であることがわかります。

免責事項 :あなたの時間枠とリスク食欲に沿った適切な投資については、投資顧問に相談してください。