Rs以上の固定預金を1回行うかどうか知っていますか。インドステイト銀行との1億ルピー、提供される金利はいくらですか?

3.75%のみ。

はい、そうです。

これをコンテキストに入れると、同じ銀行の通常の普通預金口座は4%の利息を支払います。 なぜ固定預金をするのですか?

それでも、FDは最も優れた投資の1つです。

しかし、あなたは何かを知る必要があります。 FDに投資している場合は、いくらかのお金を失う準備をする必要があります。特に最高税率の場合は、マイナスの実質金利を提供します。

方法を見てみましょう。預金で6%の利率を獲得しているとします。 30%の減税後、残りはわずか4.2%になります。

金利が5%の場合、税引き後の申告は3.5%未満になります。

ここまでは順調ですね。インフレを見ると問題が発生します。あなたの個人的なインフレであり、政府部門によって発行されたものではありません。

年間約10%のインフレを想定しても安全です。

したがって、税引き後の申告が3.5〜4%で、インフレ率が10%の場合、6%マイナスになります。これは、投資価値が減少している割合です。

分かりますか。インフレに追いつくためだけに、お金はもっと一生懸命働く必要があります。

代替案を評価する時が来ました。

これらの選択肢の1つは、債務ミューチュアルファンドです。ただし、これらのファンドに挑戦する前に、債務ミューチュアルファンドに関するいくつかの事実を知っておくとよいでしょう。

銀行FDに対する債務ミューチュアルファンドについて知っておくべき10のこと

- 保証 返品の –債務ミューチュアルファンドは、リターンを保証するものではありません。固定預金はありません。サインアップ時にFDが6%の利息を言う場合、6%が支払われます。限目。債務ミューチュアルファンドのリターンは異なる場合があります。

- 資本の安全性 –債務ミューチュアルファンドは、信用リスク、金利リスクなどを含む独自のリスクを負っており、パフォーマンスに影響を与える可能性があります。銀行がダウンした場合を除いて、FDには資本リスクはありません。

- バラエティ –債務ミューチュアルファンドにはさまざまな種類があり、期間とリスクテイク能力に基づいて1つを選択できます。リキッドファンド、ウルトラショート、ショート、インカムファンド、社債ファンド、ダイナミックボンドファンド、ギルトファンドなどがあります。FDの場合はわかりやすくシンプルです。選択できるのは金利と期間のみです。

- 配当/利息の支払い –債務ミューチュアルファンドでは、配当オプションを選択できます。ただし、配当は保証されません。 FDを使用すると、指定された利息の支払いが保証されます。

- 課税 –デットファンドは資本資産として扱われます。購入から3年未満で販売した場合、利益は課税範囲に従って課税されます。 3年後に売却された場合、利益はコストの索引付け後に20%で課税されます。この1つの要因だけで、固定預金よりも大きな優位性が得られます。詳細はこちら。

- 投資保険 –固定預金は、Rsの範囲で政府によって保証および保証されています。銀行ごとに1ラック。銀行が廃業した場合でも、最大1ラックを受け取ることができます。債務ミューチュアルファンドの場合、そのような保険はありません。

- 投資ポートフォリオ/透明性 –固定預金で何が起こっているのか、それがどのように管理されているのかわかりません。関連するコストもありません。債務ミューチュアルファンドの場合、正確なポートフォリオは月次ベースで開示され、同じことを行うためのコストも開示されます。債務ミューチュアルファンドのファクトシートを表示するには、ここをクリックしてください。

- 市場主導型 –FDには市場価値はありません。あなたはあなたが投資する元本を持っていて、あなたはそれに興味を持っています。負債ミューチュアルファンドは、その日次純資産価値またはNAVの形で計算された市場価値を持っています。この値は上下する可能性があります。

- 金利と価格 –債券価格と金利の間には逆相関があります。したがって、経済の一般的な金利が下がると、価格は上がり、逆もまた同様です。債券ファンドはこれの影響を受け、価格またはNAVに反映されます。これにより、投資の価値も上下する可能性があります。 FDを使用すると、金利を固定すると、満期まで保証されます。

- 早期撤退 –固定預金の場合、通常、利息が1%低くなるなど、時期尚早の引き出しにはペナルティがあります。ほとんどのオープンエンドの債務ミューチュアルファンドの場合、ペナルティはまったくありません。その時点での現在の市場価値に従って、いつでも投資を取り戻すことができます。

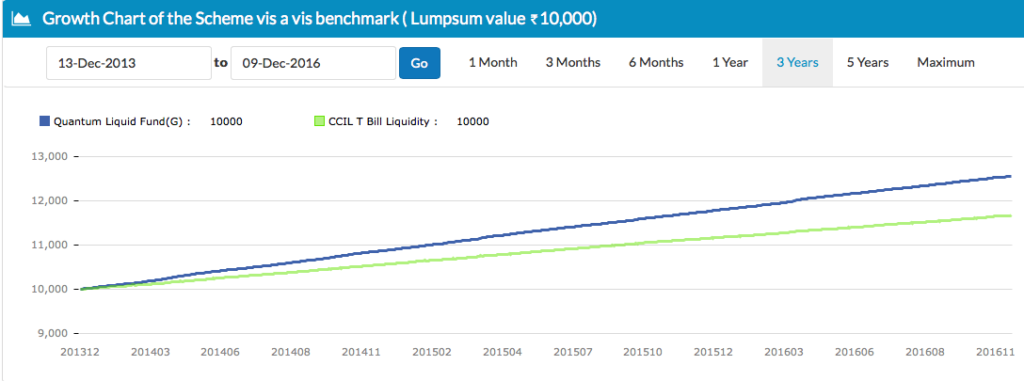

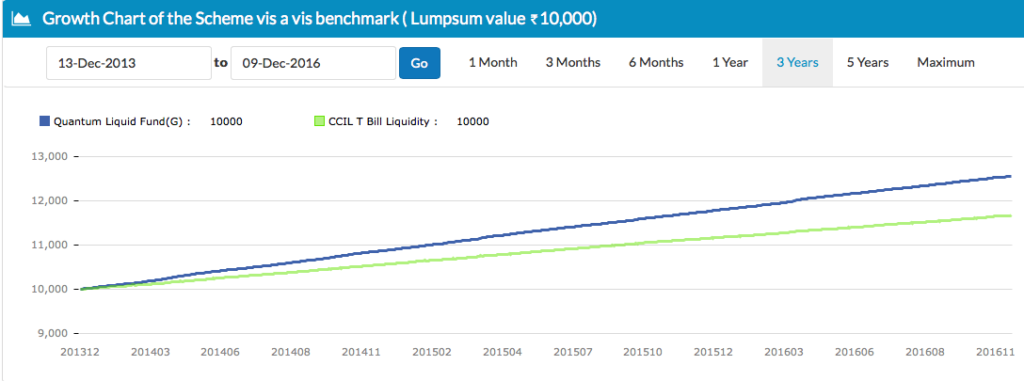

債務ミューチュアルファンドの成長チャート–リキッドファンド

上記では、流動性のあるファンドは非常に短期的な商品に投資しているため、一貫した成長を示しています。ここでは、金利リスクは限定的であるか、存在しません。このようなファンドは、金利の動きに基づいて予測したり投資したりしようとはしません。

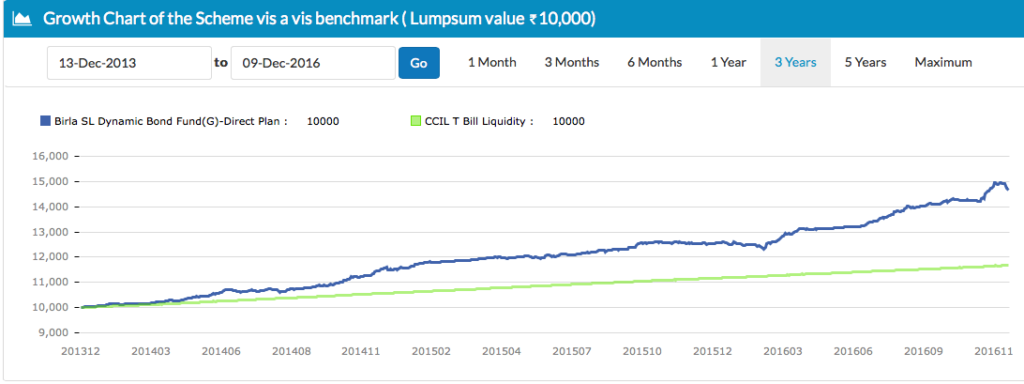

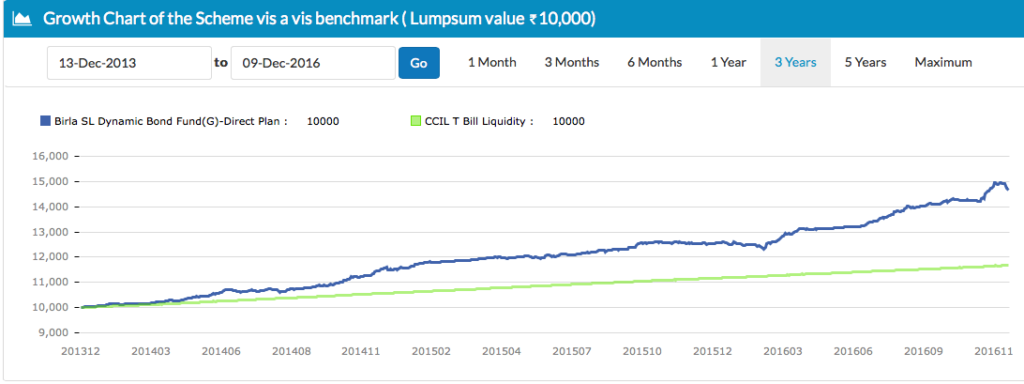

債務ミューチュアルファンドの成長チャート–ダイナミックボンドファンド

動的な債券ファンドは、金利の動きを予測し、それに応じて投資を管理しようとします。これにより、投資にリスクが加わり、価値の変動につながる可能性があります。過去3年間のさまざまな時点で曲線が上下するのを見てください。

では、債務ミューチュアルファンドはあなたのためですか?

税率が低いかゼロであり、資本と収益の確実性を希望する場合でも、FDは選択肢の1つです。ただし、インフレが投資に食い込んでいることを忘れないでください。

しかし、より高い税率の範囲内にいる人にとっては、資産配分のために債務ミューチュアルファンドを検討することは理にかなっているかもしれません。

1年未満の投資については、流動性のある投資信託を検討してください。

1年以上の間、超短期ファンドを検討してください。詳しくはこちらをご覧ください。

そうは言っても、5年以内に必要なお金については、FDまたは投資信託に投資することをお勧めします。

どの債務ミューチュアルファンドに投資すべきかわからない?

Unovestが推奨するポートフォリオのいずれかを使用して、リスクプロファイルに基づいて1年未満または1〜5年の期間お金を預けます。今すぐUnovestにログインし、MFポートフォリオに移動します。

注 :上記の投資信託の名前は、説明の目的でのみ使用されており、いかなる方法でも推奨またはアドバイスを構成するものではありません。どの債務ミューチュアルファンドがポートフォリオに適しているかについては、投資顧問にご相談ください。